もし差し押さえになった場合、どこまで差し押さえされてしまうの?家や車は大丈夫?

差し押さえはどこまで行われるのかな?

今回の記事では、差し押さえになってしまう対象物やどこまで差し押さえになるのかについて、詳しくみていこう。

借金を返済できずに滞納すると、何度か督促状や督促電話などを経て、最終的には「支払督促」や「訴訟」といったいわゆる「法的手続」に移行します。

もし法的手続によって債権者の権利が認められた場合には、勝訴判決等を根拠にして債権者は債務者の財産の差押えができることになります。

では、差押えの段階までいってしまったとすると

- 「どのような種類の財産を」

- 「どこまでの範囲で」

- 「どのような順番で」

差押えられるのでしょうか。

そして、差押えをされそうな状況で、未然に防ぐ方法があるのかどうかも併せて確認してみましょう。

差し押さえの対象となる物とは

差し押さえの対象となる財産にはどのようなものがあるのでしょうか。

勝訴判決等に基づいて差し押さえることができるのは主に

- 「不動産」

- 「動産」

- 「債権」

となります。

「不動産」は自宅や投資用物件なども考えられます。

「動産」は高価な絵画や宝飾品、自動車、工場の機械などです。

「債権」は債務者の他者(第三債務者とよぶ)への債権や、雇用されている債務者の勤務先への給料債権、預貯金債権があります。

差し押さえ対象になる不動産

差し押さえ対象になる不動産を確認します。

不動産というのは土地及びその定着物です。

「定着物」というのは土地と一体化していることが自然であると考えられるものであり、建物はもちろん、樹木(立木法で登記できるものを除く)、未分離の果実、移動困難な庭石などがあります。

不動産というのは「土地」「建物」が別々の財産という取扱いになり、登記簿もそれぞれに存在します。

単独名義の土地や建物はもちろん差し押さえの対象となりますが、共有物件であっても「債務者の持分のみ」差し押さえることができます。

なお、不動産の差し押さえには

- 「担保不動産競売のための差し押さえ」

- 「強制競売のための差し押さえ」

があります。

「担保不動産競売」とは、金融機関など、抵当権者としての立場を持つ債権者が行う競売の形です。

住宅ローンを払えなかった債務者が、マイホームを競売される際に行われる競売が代表的なものです。

「強制競売」とは、抵当権は設定していなかったものの金銭の貸し付けなどを行い、返済してもらえなかった一般債権者が裁判などを起こし、勝訴判決に基づいて競売する形です。

両者の違いは「債務名義」とよばれる「差し押さえの根拠となる書面」が必要になるか否かという点です。

強制競売の場合は債務名義として「勝訴判決」「和解調書」などが必要になります。

ただ、競売申立てがされた後の手続きは、両者ともほぼ同じ流れで行われます。

不動産の場合、住宅ローンによる抵当権が設定されているケースが多いため、差し押さえから競売まで行われた場合は、抵当権者(借入先金融機関)がその他の債権者より優先的に弁済を受けることとなります。

差し押さえ対象になる動産

差し押さえ対象になる動産を確認します。

「動産」というのは、不動産(土地及びその定着物)「以外」の財産を総称した言葉です。

具体的には現金、貴金属、美術品、骨董品、などがこれにあたります。

より身近な物であればパソコン、テレビ、自動車、ペットなどがあります。

なお、現金は動産ですが、預貯金は「金融機関に対する預貯金の返還債権」であるため、動産ではないことに注意しましょう。

自動車については他の動産とは異なる点があり、もしオートローンを支払い中の場合、ローンを滞納するとローン会社によって車両を引き揚げられてしまうことがあります。

ローン完済までは「車検証上の名義が信販会社など」であるのが通常ですが、その場はローン会社が「別除権」とよばれる優先弁債権を持っています。

そのため滞納がわかると車を引き揚げて売却し、売却代金を滞納分のローン返済に充てることになるからです。

差し押さえになる債権

差し押さえ対象になる債権を確認します。

「債権」というのは、特定の人に特定の行為や給付を請求できる権利のことです。

例えば次のようなものがあります。

- 「貸金返還請求権」金銭の貸主が借主に返済を請求する権利

- 「給料債権」労働者が雇用者に給料の支払いを請求する権利

- 「預貯金債権」預金者が銀行や郵便局などに預けている預貯金の払い戻しを請求する権利

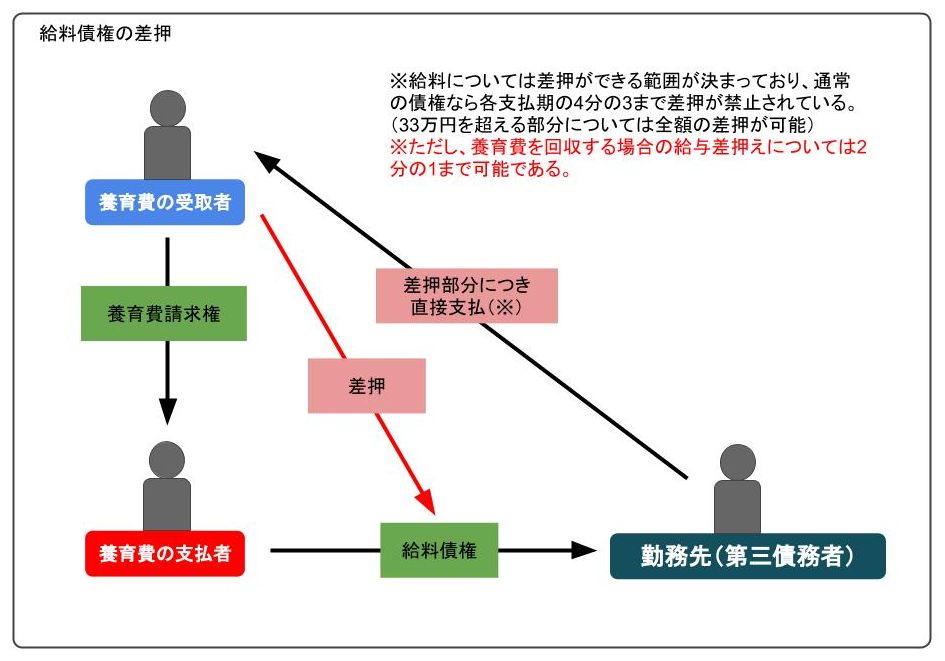

給料債権の差し押さえを例に取ると、下図のような仕組みで行われます。

債務者は勤務先の会社(第三債務者)に給料の支払いを請求する権利を持っているため、債権者はそれを差し押さえますが、給料差押がされると会社は直接給料の一部を債権者に支払うこととなります。

つまり、給料が差し押さえられた場合はその事実が会社にバレてしまうということです。

バレたとしても退職しなければならないわけではありませんが会社に居づらくなるなどの事情がある人は、給料が差し押さえられる前にすみやかに債権者と話し合うか、債務整理に着手しなければなりません。

差し押さえの対象外となる物とは

その他、退職金や、賞与の4分の3、年金や生活保護なども対象外だよ。

差し押さえの対象から外れている物もあるため確認してみましょう。

基本的には、債務者の生活必需品や最低限の生活費、それに類するものが除外されているといえます。

動産の対象外となる物

債務者の生活を守るために差し押さえてはならない動産の範囲が、差押禁止債権(民事執行法131条)として規定されています。

代表的なのは次のようなものです。

- 債務者の衣類、寝具、家具、家電製品など

- 現金66万円・債務者の1カ月の生活に必要な食料、燃料

- 仏像、位牌などの宗教的道具

- 債務者の職業において欠かせない物(農業従事者の農機具など)

- 債務者等の学校における学習に必要な道具など

債権の対象外となる物

債権についても差し押さえの対象外となる範囲が決められています。

例えば、民事執行法第152条では給与、退職金、賞与の4分の3、または33万円を超えない部分の差し押さえが禁止されています。

また、憲法第25条で「健康で文化的な最低限度の生活を営む権利」が保障されていることから、国民年金法第24条で国民年金や厚生年金の受給権の差し押さえが禁止されています。

生活保護受給者の保護費についても同じく、差し押さえることができません。

しかし、このように年金等がいったん口座に振込みされた場合、もはやそれは年金としての性質が失われて「預貯金債権」となっているため、差し押さえが可能となってしまいます。

よって、預貯金債権になり差し押さえられることを防ぐためには、年金振込口座を変更するなどの措置が必要になります。

差し押さえになる順番とは

どれから差し押さえになるの??

債権者がどの財産から差し押さえるかは債権者自身の判断となりますが、給料債権、預貯金債権などが一番差し押さえしやすいといえます。

不動産はめぼしい高額財産といえますが、手続きが煩雑で予納金も60万円以上などの高額にのぼります。

また、動産は換金するのに手間や費用がかかります。

なるべく手間をかけず、費用倒れにならないという理由から、債務者の職場がわかっていれば給料債権から、債務者の口座がわかっていれば預貯金債権から差し押さえるパターンが必然的に多くなります。

差し押さえを防ぐには

債務者の立場から見て「差し押さえをされないように防ぐ」手だてとしてはどのようなものがあるのでしょうか。

督促を放置しない

まず、大原則として「督促の電話や手紙は決して放置しない」ことです。

債務者が滞納していたとしてもほとんどの債権者はいきなり法的措置に出ることはなく、まずは数回、裁判所を介しない形での督促を行ってきます。

法的措置にもそれなりに手間や費用がかかるため、任意に回収できる方が債権者にとっても望ましいからです。

滞納が発覚すると、まず電話か封書で「ご入金を忘れていないでしょうか?」のような比較的柔らかい文体でのお知らせが来ます。

この段階ですぐ債権者に連絡を入れ、入金できそうな日付や金額の見通しを伝えて相談します。

速やかに相談すればするほど債権者側も支払い期限や回数など譲歩してくれる可能性が高まります。

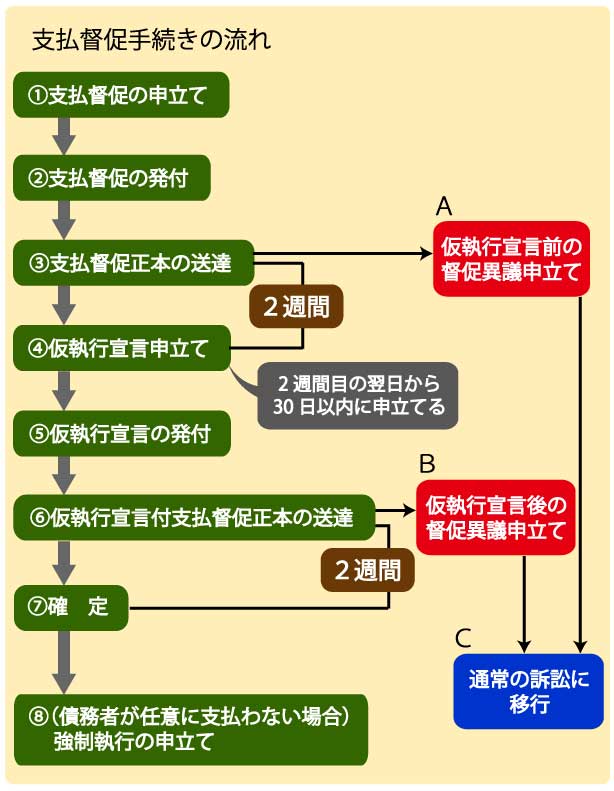

もし数回の督促、法的措置の予告を無視するといよいよ裁判所からの「支払督促」や「訴訟期日」などの通知が来ますが、これらのものが来たらもう差し押さえまで猶予がないと考えなくてはなりません。

特に、支払督促の場合は下図のように債務名義(仮執行宣言付支払督促)取得までのスピードが速いため、適切な異議などを出さなくてはあっという間に給与差し押さえなどの段階までいってしまいます。

債権者と話し合う

もし、上記のような通知が来たら、繰り返しになりますが債権者との話し合いを速やかに行うことが大切です。

債権者側が仮に訴訟等起こしていた場合でも、具体的に返済計画を債務者に提示されたら取り下げてくれることもあるからです。

要するに返済の姿勢、誠意を見せることが重要なのです。

債務整理手続きを進める

債権者と話し合いをしても妥協点が見つからない、もしくは分割で返済できる資金すらない場合には弁護士に相談して債務整理を検討しなくてはなりません。

全債権者に対する債務を合計してみて比較的軽い段階であれば「任意整理」、分割払いでも返済しきれないくらいの多額にのぼる場合は裁判所を介した「個人再生」「自己破産」といった手続きになります。

もし、差し押さえの前の早い段階で債務整理の受任通知が弁護士から債権者に送られていれば差し押さえを回避することが可能です。

ただ、すでに差し押さえが行われていれば債権者側もそれなりに手間や費用をかけているため、任意整理したい旨を伝えても止めることは非常に難しいといえます。

差し押さえがされた後で裁判所に「個人再生」を申し立てる場合には次の二通りの方法で差し押さえを止めることができます。

- すでに差し押さえられているなら個人再生の開始決定が出されるまで「強制執行中止命令」を申立てて止めておいてもらう。

強制執行中止命令が出たら、強制執行を行う裁判所に中止命令の正本を提出して「執行停止の申立て」を行う。 - 個人再生の開始決定が出された場合には、自動的に強制執行は止まる。

また、差し押さえがされた後で裁判所に「自己破産」を申立てる場合には、破産手続きのタイプが「同時廃止」と「管財事件」のどちらに振り分けられるかで差し押さえの取り扱いが異なります。

※同時廃止・・・債務者に配当できるような財産および免責不許可事由(詐欺的借入等)がないため、破産手続開始決定と同時に破産を廃止(手続きを終わらせる)すること。通常この後すみやかに免責の手続きに移り、手続き全体が非常に早く終結する。

※管財事件・・・債務者に配当できる財産があったり免責不許可事由(詐欺的借入等)がある場合に破産管財人が選任されて配当や調査などが行われる。これらが終結すると免責手続きに移るが、全体として手続きが長期化することもある。

同時廃止における差し押さえの取り扱いを図解すると以下の通りです。

同時廃止では配当する財産がないわけですから破産手続きはすぐ廃止されますが、免責許可決定が出るまで債務が免責されるのかはわかりません。

よって、下図のように「破産手続開始決定」から「免責許可決定の確定」まで、「強制執行手続きは中止(一時的凍結)」という取り扱いになります。

凍結している間の期間は、差し押さえ可能な「給与の4分の1部分」については勤務先が保持する、あるいは供託されます。

免責許可決定が確定すると全額債務者が受領可能となります。

管財事件における差し押さえの取り扱いを図解すると以下の通りです。

自己破産が「管財事件」に振り分けられた場合は、「破産手続開始決定」が出ると同時に差押えは「失効」という取り扱いがされます。

破産手続開始決定の時点で破産者が保有する財産は原則的に「破産財団」(債権者に配当するための財産の集合体)を構成します。

破産財団というのは破産管財人の管理下に置かれているため、各々の債権者が勝手に執行することができないからです。

弁護士に相談する

債務整理を行う場合、一般的には法律家を入れなければ手続きが困難であるため、弁護士(または司法書士)に最初から相談しましょう。

法的知識がない個人が債権者と話し合うのは時間的にもロスが多くなるため、最初から弁護士を入れる方が無駄な時間や精神的ストレスをなくすことができます。

比較的債務が軽く、分割払いが可能な状況なら裁判所を入れない「任意整理」で済む可能性があります。

しかし滞納が続いて遅延損害金などがかさんでくると、個人再生や自己破産など、より重大な債務整理手続きを選択せざるを得なくなりますので、少しでも早く相談する方がよいことを覚えておきましょう。

まとめ

差し押さえになってしまう前に早めに対処することが大切なんだね。

放置だけは絶対にしないように心がけよう。

- 差し押さえの対象物は主に「不動産」「動産」「債権」であるが、比較的コストをかけず回収する可能性が高い「債権(給与債権や預貯金債権)」が優先的に選択されることが多い。

- 滞納した債務者の財産であっても、最低限の生活を守るために必要な金銭や衣類、寝具など、また、給与の4分の3や年金受給権などは差し押さえが禁じられている。

- 差し押さえの危機が迫っているが返済資金がない場合は、早めに債務整理する方が手続きが軽く済むことが多いため、早期に弁護士に相談することが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...

と給与差押え_.jpg)

と給与差押え.jpg)