任意整理後の生活はどうなるか?体験談を紹介

任意整理をした後って、任意整理をする前と生活にはどんな違いが出てくるのかな? 毎月返済することが出来る金額となるわけだから、任意整理をする前よりも、生活にゆとりが出てくるはずだよ!

生活にゆとりが出る事以外、何か生活に変化はあるのかな? 今回の記事では、実際に任意整理の経験者からの実体験を紹介するよ! 任意整理後の生活がどのように変わってくるのか、参考にしてみよう!

任意整理後(債務整理後)の生活はどのように変化するのか?

これをより深く知るにはやはり経験者に聞くしかない、ということで、実際に任意整理をしたAさんに当時の体験談を綴って頂きました。

少し長いですが、リアルな声は貴重です。

これから債務整理を検討している方は読んでみてください。

任意整理後の生活を経験者に聞いてみた

私は45歳のサラリーマンですが7年前に任意整理で借金を完済しました。

一時は人生を悲観し自暴自棄になりかけた時もありましたが、運よく良い弁護士に巡り合い任意整理しかないと言われました。

その後、5年かけて任意整理で残った借り入れを完済し今は借金のない生活を送っています。

私の体験が現在、債務に苦しんでいる人達の助けになればと思い思い切ってペンを取りました。

私の体験をありのままに記します。

任意整理和解から完済までの生活を振り返って

借金が増えた原因

私は大学卒業後、自動車部品メーカーに就職し30歳過ぎまでは経理部の仕事をしていましたが、会社の業績不振による転勤で営業部に配属されてから人生の歯車が狂い始めました。

営業部の上司と上手くいかず営業成績も低迷したことから、結局転職してしまいましたが、転職先でも会社に馴染めずに直ぐに退職して現在はコンビニに勤めるフリーターです。

もともと、自動車部品メーカー時代に銀行カードローンに手を出し150万円くらいの借金がありましたが、いつでも返済できると安易に考え返済してはキャッシングする繰り返しで借入残高は一向に減りませんでした。

その後、転職に失敗しコンビニのフリーターの職しか見つからず、その様な流れの中で当然のことながら、収入は激減しカードローン残高は450万円まで膨らみました。

月収25万円のコンビニのフリーターの給与から毎月何とか利息分+僅かな元金分の10万円を返済していましたが、少ない給料から10万円をねん出するのに疲れたのと、何年借金返済をしても元金が減らない生活に嫌気が指していました。

その様な生活の中でたまたま見つけた弁護士事務所の無料相談ダイアルに電話してみました。

弁護士事務所の無料相談ダイアルに出た相談員にありのままを話したところ、「独身で月収が25万円あれば何とか任意整理でやり直しができると思います」と言われました。

そして、「弁護士が会って相談に乗りますから、一度、事務所に来て下さい」と言われ、早速、電話をかけた山の井弁護士事務所を訪問しました。

良い弁護士に巡り合い任意整理

電話相談員の方に「独身で月収が25万円あれば何とか任意整理でやり直しができると思います」と言われても半信半疑だった私でしたが、山の井弁護士にも同じことを言われ「山の井弁護士に任せれば何とかなりそうだ」と思う様になりました。

山の井弁護士は債務整理のキャリアが30年以上のベテラン弁護士で、山の井弁護士事務所は大きな弁護士事務所ではありませんが相談員と事務員含めて5~6人はいる様な感じでした。

後で感じたことですが、結果的に山の井弁護士に依頼して本当に良かったと思っています。

山の井弁護士は債務整理手続や金融業者との交渉には一歩も譲歩しない強めなネゴシエーターですが、弁護士費用の話になると困った様な顔をしてこちらの都合を聞き入れてくれる人情弁護士だった印象です。

結局、最初に山の井弁護士に面談した場で、私は山の井弁護士に任意整理を正式に委任しました。

私の任意整理の弁護士費用は1社40,000円ポッキリで、他の事務費用などは一切なしにしてくれました。

私は銀行3行と2社の消費者金融会社から合計450万円のカードローン残高がありましたので、任意整理の弁護士費用は1社40,000円×5社で200,000円となり毎月50,000円を分割で支払うという返済計画に決まりました。

正式委任した翌週には山の井弁護士から銀行3行と2社の消費者金融会社宛てに受任通知が送付され、以後の銀行3行と2社の消費者金融会社との交渉は、全て山の井弁護士に委ねることになりました。

銀行に任意整理の申し入れをした時点で注意しなければならないのは、銀行の普通預金口座が一時凍結され使えなくなることがあることでした。

私の場合は銀行3行のカードローンを任意整理の対象にしていましたから、3行の普通預金口座が一時凍結され使えなくなるとのことでした。

勿論、この中の1行の普通預金口座は給与振込などに使っていましたので、すぐに現金を引き出しておく必要がありました。

また、翌月からの給与振込のために新しい銀行口座を作り会社に申請しなければなりません。

これらの手続きを通じて、いよいよ、借金生活にピリオドを打ち借金完済に向けて再スタートを切るという実感が湧いてきました。

これまで返済の遅延や延滞は一切ありませんでしたので銀行や消費者金融会社から督促を受けたことはありませんでしたが、やはり、業者との全ての対応を弁護士に委任したことで、やっと、私は大きな荷物を下した心境に至ったことを覚えています。

私が思う任意整理のメリット

債務整理をする場合には、債務整理の案件に長けている法律事務所や、専門家を探すことが大切なんだね。 Aさんが感じた債務整理のメリットとデメリットについても、詳しく聞いてみよう!

- 借金の減額

- 整理する貸金業者を選べる

- 破産などに比べて期間が短い

- 精神的にラク

- 将来のことが考えられるようになる

メリットの1つ目は任意整理は銀行や金融業者との交渉により、元金や将来利息のカットなど借金の減額が期待できることです。

また、取引期間が長い場合は過払い金が発生している可能性があり、過払い金が戻って来る場合もあります。

メリットの2つ目は任意整理は自己破産や個人再生などの債務整理と違い、整理する借金を選択することができます。

例えば、借入金利の低い銀行カードローンを残し、金利の高い消費者金融会社のカードローンだけを任意整理することもできます。

また、過払い金があるかを調べて過払い金がある債務だけを整理することや、住宅ローンや自動車ローンを残して他の債務を任意整理することも可能です。

3つ目のメリットは任意整理は債務者と銀行や金融業者との和解交渉ですから、裁判所を経由する自己破産や個人再生よりも手続きが簡単で期間も短くて済みます。

4つ目は債務者の精神的なメリットです。

任意整理を弁護士や司法書士に委任することで債務者は借金返済や返済交渉から解放され、以前までの普通の生活に近づきプライベートを取り戻す事も期待できます。

そして、5つ目は将来の展望が開けることが何よりです。

毎月、借金の返済に追われている状況では将来のことを考える余裕は全くありませんでたから。

一方でデメリットが無い筈はありません。

何よりも任意整理の事実が個人信用情報機関に記録されることで、新たにクレジットカードやカードローンを作ることはできなくなります。

また、会社によっては現在、使っているクレジットカードが使えなくなる場合もある様です。

これらのペナルティーは最低5年間は覚悟しなければなりません。

2つ目は任意整理は減額された残りの借金を3年~5年程度で完済する必要があることで、ある程度の返済能力がある人しか選択できません。

任意整理和解交渉スタート

山の井弁護士と正式委任した私は、まず、山の井弁護士から現在の借金についてのヒアリングを受け、自分の債務について私が把握している範囲で金額や金融機関別の残債などの状況をお話ししました。

一方、山の井弁護士は私からのヒアリングに並行して、銀行3行と消費者金融会社2社に対して私との取引記録を取り寄せていました。

そして、それらを照らし合わせ、私の銀行3行と消費者金融会社2社に対する債務額を確定しました。

その結果、和解交渉のポイントは過払い金の返還が期待できることと元金の減額と将来利息のカットということになり、いよいよ、山の井弁護士と銀行3行・消費者金融会社2社の各担当者との和解交渉がスタートしました。

過払い金とは消費者金融会社・クレジットカード会社からの借入期間が5年以上あり、利息制限法の上限(金利18%以上)を超えて払いすぎていた利息を意味します。

この利息制限法で定められた以上に支払った部分をグレーゾーン金利と呼び、2010年までに消費者金融会社やクレジットカードのキャッシングでお金を借りたことのある人は全員対象になります。

山の井弁護士によりますと、私の2010年以前のカードローンのうち消費者金融会社2社からのカードローンの一部が過払い金となっており、合計で100万円程度の過払い金の返還が期待できるとのことです。

当時の私にとっては全く寝耳に水の話で、改めて山の井弁護士に正式委任して良かったと思いました。

山の井弁護士が債権者と和解交渉を進める間、私の義務は決められた弁護士費用月額50,000円を月末に弁護士事務所宛てに振り込み、振込が確認されると弁護士事務所の女性事務員から電話があり「お元気ですか?何か困っていることはありませんか?」などというやり取りを繰り返していました。

その後、山の井弁護士と債権者の各担当者との和解交渉は2回づつの面談交渉が行われ、3ヶ月後から次々に和解交渉が妥結し約4ヶ月後に全ての業者との和解交渉が妥結しました。

和解交渉の結果、消費者金融会社2社から80万円の過払い金の返還に成功し、今後の利息については全額カットされるという結論に達しました。

しかしながら、元金については5社とも一歩も譲らす、結局、元金の減額はできませんでした。

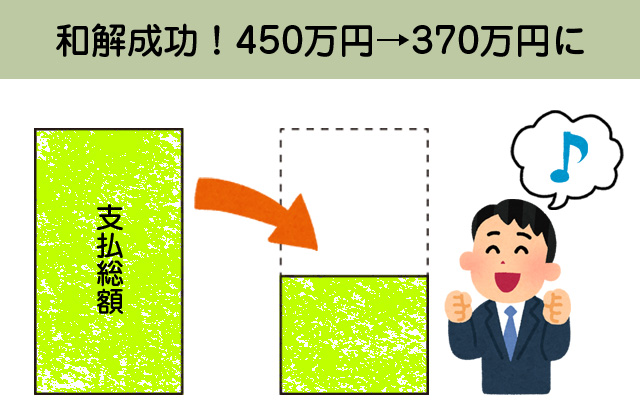

その結果、私の債務は370万円に減額され、私は毎月62,000円づつ返済し5年で残債の370万円を完済することになりました。

結局、任意整理の前は月額で100,000円の返済の大部分は利息の返済で元金は殆ど減っていませんでしたが、任意整理により返済額は毎月62,000円に減った上、返済額の全額が元金の返済に充当されます。

また、その様な金額的なメリットに加えて5年後には債務から解放されるという目途が立ったことで、あきらめかけていた人生に対する希望が見えてきました。

任意整理完済までの生活

任意整理をした後に、お金がなくて苦労するような事はなかったのかな? 貯金をする事ができない状態であると、急な出費に対応することができないよね。 Aさんの場合には、お金がなくてどうしようもなくなった時、弁護士事務所に再度相談して乗り切ったんだよ。

しかしながら、、少ない給料の中から毎月62,000円を返済に充てるのは簡単なことではありませんでした。

当初はコンビニのフリーターの給与250,000円から返済額62,000円と家賃60,000円を差し引くと、その他の控除もありましたので手元に残るのは70,000円程度でした。

1日に換算すると2,300円ほどしかありませんでしたから、その殆どは食費で消えてしまった訳ですね。

ただ、勤め先がコンビニでしたので賞味期限切れの弁当やパンを毎日貰えたので、食べ物に困らなかったのはラッキーでした。

そんな中で5年の間には何度か金欠病に陥りました。

特に困ったのは冠婚葬祭で友人や親戚からの結婚式の招待が一番困りました。

現在の結婚式の祝い金の相場は30,000円から50,000円ですから当時の私にとっては大金でしたので、体調や仕事の都合などと言って泣く泣く欠席通知を出したものです。

もう1つは2年毎に訪れるアパートの契約更新費用でした。

私が住んでいるアパートの場合、契約者は2年毎に1ヶ月分の家賃を余分に払わなければならず工面するのに苦労したのを覚えています。

それでも、色々なことが重なりどうしても給料日までに5万円が必要になったことがありました。

困り果て思案していた時に、偶然、山の井弁護士から電話が掛かってきたことがありました。

山の井弁護士は「返済は大丈夫ですか?もし、どうしても苦しい時は私に相談してください」と言われたので、つい正直に5万円のことを言ってしまい、結局、弁護士から5万円借りてしまいました。

その5万円は翌月に直ぐに返済しましたが、余りのタイミングの良さに感謝しかありませんでした。

そんな試練を何度も乗り越えて何とか完済できたのは、やはり、山の井弁護士の様な良い弁護士に巡り合ったからだと確信しています。

また、山の井弁護士がしつこく何度も言った訳ではありませんが、無言のうちに任意整理によって減額された債務は必ず支払わなければならないということを私に教えてくれた様な気がします。

また、山の井弁護士にとっても和解交渉の内容を債務者に守らせることが、今後の弁護士活動にプラスに働く筈です。

銀行や消費者金融会社の交渉担当者からの信頼を得ることで、将来の和解交渉がスムーズに運ぶ筈だからです。

私が経験した任意整理和解交渉から完済までの手順

ここで私が経験した任意整理和解交渉から完済までの手順とおおよその期間を以下に記します。

ケースバイケースで異なる部分もあるかと思いますが、参考にして頂ければ幸いです。

①弁護士事務所電話無料相談

↓

②弁護士との面談

↓

③弁護士と正式委任契約・弁護士報酬を決める

↓

④弁護士から銀行や消費者金融会社に受任通知の発送

↓

⑤弁護士報酬を分割で支払い始める

↓

⑥銀行や消費者金融会社から取引記録が送られて来る

↓

⑦債務の引き直し計算

↓

⑧債務額の確定(弁護士による)

↓

⑨和解交渉のスタート

↓

⑩和解交渉妥結

↓

⑪新たな返済スタート

↓

⑫債務の完済

おおよその期間

①~⑧ 1ヶ月~2ヶ月

⑨~⑩ 3ヶ月~4ヶ月

⑪~⑫ 3年~5年

完済後の生活はどんな生活だったか?

5年間の任意整理返済中の生活は山あり谷ありの生活で金欠病に陥ることも数知れずでしたが、運よく何とか370万円の債務を完済することができました。

特に、適切なアドバイスをくれた山の井弁護士に感謝すること大ですが、途中でお金まで貸して下さり足を向けて寝ることはできません。

完済後の生活は毎月62,000円の返済が無くなり楽になったことは言うまでもありません。

しかも、借金人生から解放された訳ですから、この喜びは経験した人にしか解らない喜びかもしれません。

ただ、任意整理返済の5年間は言わば弁護士の監視付の返済期間の様なもので、完済後の生活から本当の自分の生活がスタートとしたと感じました。

そして、完済後の生活で最も大事なことは、自分が金融機関からの信用を失ったということです。

そのため、自分はクレジットカードもカードローンも使えないということです。

したがって、毎月の収入の範囲内で生活することは勿論ですが、それまでできなかった貯金を少しづつでも始めたのがこの時期でした。

幸い勤めていたコンビニのオーナーに気に入られ、オーナーが持つ5店舗のコンビニの管理を任されるまでになり収入も徐々にアップしていきました。

クレジットカードやローンはいつから使えるようになったか?

私は任意整理の和解交渉で債権者と交わした和解案を守り、5年かけて370万円の借金を完済しました。

その最後の月の返済分を払い終わり弁護士が完済したことを業者側に確認した後で、私は全てのカードにハサミを入れて人生の再スタートを一人で祝福しました。

その後、堅実な現金生活が4年近く続きました。

その間、コンビニのオーナーに気に入られ5店舗のコンビニの管理を任されるまでになり収入も徐々にアップしていましたので、クレジットカードやカードローンを必要としたことは一度もありませんでした。

不思議なことに中年になったせいかもしれませんが、若い時のように欲しい物が浮かばないのです。

また、欲しいと思っても借金をしてまで買いたいという欲望が湧かないのです。

ですので、クレジットカードやカードローンが欲しいとも思いませんでした。

ブラックリストとなったことの直接的なダメージはほとんどなかったのです。

ただ、世の中ポイントカードの時代で何でもクレジットカードで消費してポイントを貰わないと損という時代で、クレジットカードのポイントで海外旅行もできる時代です。

ある時、友人と買い物に出掛けた時、大手スーパーの店頭でクレジットカードのキャンペーンを行っていました。

今、クレジットカードを作ると特典が3つもあるとのことで、友人が「1回トライしてみたらどうだ」と言いました。

その友人は4年ほど前に私が任意整理を完済したことを知っていましたので、私にクレジットカードを奨めたのでした。

以前、雑誌でスーパーやデパートなどの流通系のクレジットカードは審査が緩いという記事を読んだことがありましたので、私も試しに一度トライしてみる気になりました。

そこで、限度額を最も低い金額に設定して貰いクレジットカードを申込んだところ、見事に審査をパスしクレジットカードが送られてきました。

正確に数えると任意整理を完済してから4年と3ヶ月経過していました。

しかし、未だにカードローンは申込んだことはありません。

ですので、限度額の低い一部のクレジットカードは、債務整理経験者でも3年~4年後には利用できる場合があると言えます。

任意整理後の生活で大事なこと

堅実な生活を送ることができていれば、任意整理をした後でも、それほど生活には変わりがないんだね。 最後にAさんが任意整理後の生活で大切だと感じたことを紹介するよ!

任意整理後の生活で最も大事なことは、どんなにお金に困った場合でも、絶対にカードローンから借金しないことです。

勿論、殆どの業者からカードローンでキャッシングすることはできませんが、間違ってもヤミ金に手を出してはなりません。

もし、その様なことをすると苦労して任意整理したことが水の泡になるだけでなく、それこそ身の破滅に繋がりかねないからです。

現在の日本はゼロ金利の世の中で銀行に預金しても利息は殆ど貰えません。

また、住宅ローン金利も引き下げに次ぐ引き下げで、年率3%前後の金利も珍しくはありません。

一方でカードローン金利は相変わらずの高金利です。

したがって、何年か後に仮にカードローンの審査にパスできるようになったとしても、二度とカードローンに手を出してはなりません。

それは、一度、カードローンの怖さを経験した人だからこそ、同じ間違いを繰り返してはならないのです。

また、一見、クレジットカードのポイントが有利に見えることもありますが、便利なものは使い過ぎることも多いのです。

ただ、任意整理の場合は任意整理の対象以外のカードローンや他クレジットカードについては、任意整理前と同じようになんの問題もなくそのまま使えますので使い過ぎに要注意です。

私の場合は使っていた全てのカードローンを任意整理の対象にしていましたし、任意整理の時に全てのクレジットカードにハサミを入れましたので一切のカードを使わなくなりました。

私が任意整理したことは家族と親しい友人にしか話していません。

それ以外の人には話す必要が無いからです。

また、勿論、勤務先に話す必要も全くありません。

したがって、私が任意整理したことを外部に漏らす人が私の周りにいるとは考えられません。

それにもかかわらず、任意整理してから金融業者からのダイレクトメールが増えた様な気がしました。

ダイレクトメールは以前もありましたが、特に、「他社複数借入OK」とか「多重債務者OK」などの文言が並びいかにも「ブラックでもOK」と言わんばかりのダイレクトメールが多くなりました。

中には電話番号が携帯番号だけの明らかに怪しいヤミ金まがいの業者も含まれています。

数を数えた訳ではありませんが、恐らく任意整理前の倍近い数に増えている様な気がします。

推測ですが、個人信用情報機関に記録された私の事故情報となる任意整理の記録が、消費者金融会社などを経由して中小の消費者金融会社やヤミ金に流れているのではないでしょうか。

そして、最後に指摘したいことは、任意整理に失敗して自己破産に至る人が意外に多いことです。

いまさら言うまでもありませんが、任意整理は和解交渉によって決められた債務を完済しなければなりません。

そのため、様々な事情で債務を完済できない人が多く、任意整理したけれども結局、自己破産する人が出て来ます。

任意整理に失敗して自己破産するなら最初から自己破産した方が経費も時間も少なくて済みますし、何よりも本人の精神的な負担が大です。

しかしながら、任意整理から自己破産にならないための秘策などある筈もありません。

任意整理の最終和解案を最後の生きる道と捉えて頑張るしかないのです。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...