任意整理とは?メリットとデメリット

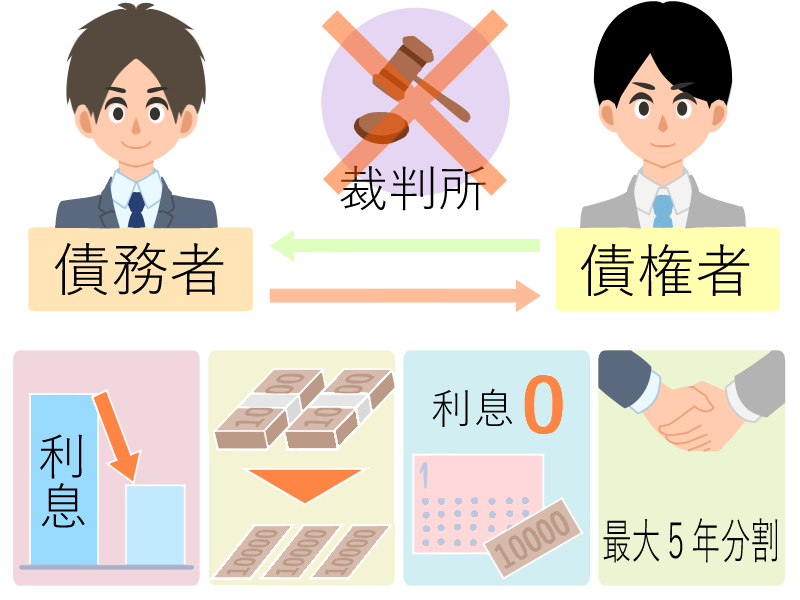

債務整理の中で任意整理の手続きが最も簡単だって聞いたんだけれど、任意整理ってどんな手続きなの? 任意整理は裁判所が絡まない、私的な手続きとなるから手続きが簡単なんだ。 任意整理は債権者との話し合いにより、利息分を減額する手続きだよ。

任意整理について詳しく知りたいな。 メリットやデメリットを教えて! よし!今回は任意整理について説明するね。 まずは任意整理とはどんな手続きとなるのか、詳しくみていこう。

このカテゴリーでは、「任意整理」の意味と、メリットやデメリットなどについて解説しています。

詳細は個別記事をたどってみてください。

任意整理っていったい何?

しかし、ここ数年でインターネットや弁護士事務所の広告の効果もあり、債務整理にも色々なメニューがあること、取引が長い人は貸金業者(消費者金融など)に払い過ぎた利息が戻ってくる可能性があることなどが知られるようになりました。

多重債務者が経済的に立ち直る手段として非常に強力なものだというプラスの面が認識されてきています。

債務整理の種類には任意整理、特定調停、個人再生、自己破産といったものがあります(ちなみに「過払金請求」はどの債務整理手続においても過払金が発生さえしていればできますし、債務整理を伴わなくてもすることができます)。

では、中でも比較的生活への影響が少なく、場合によっては周囲に知られずに手続きすることもできる「任意整理」についてじっくり考えてみましょう。

任意整理の概要

任意整理というのは呼んで字の如く「任意に」「債務を整理する」手続きです。

つまり「裁判所がまったく関与しないで済ませられる私的な手続である」ということです。

これが特定調停、個人再生、自己破産との最大の違いといえるでしょう。

※「特定調停、個人再生、自己破産」はそれぞれ債権者の住所や事業所の所在する管轄の裁判所に申し出をすることになります。

特定調停は簡易裁判所、個人再生と自己破産は地方裁判所への申し出が必要です。

任意整理は大まかに言えば下記のような手続です。

- 「高金利で取引していた業者については利息を適正な金額に引き直す」

- 「過払い金があれば交渉や裁判で取り戻しを試みる」

- 「引き直しの計算をしてもまだ債務が残れば、将来の利息を0にする形での分割払いの交渉をする」

- 「交渉がまとまれば和解契約を締結し、最大5年くらいまでの分割払いが始まる」

これらについて、債務を返済すること以外のすべてを弁護士(または司法書士)に丸投げできるのです。

もちろん、途中の要所要所で「月々どのくらい支払えそうですか?」などの確認はあるでしょうが、「債務者は費用を払って依頼すれば何もしないで済む、」というのが非常にありがたいところではないでしょうか。

※着手金、減額報酬、成功報酬などの費用の内訳についてはこちらのページを参照ください

任意整理者の数

任意整理をした人がどのくらいいるのかについては、公式なデータがありません。

なぜなら上記のとおり、任意整理は私的な手続であるため法律事務所などが正確にその数を報告しない限り、裁判所や金融庁でも把握することが不可能だからです。

ただ、法律家などの推測では、おそらく自己破産者の30倍から50倍くらいはいるのではないか?という話もあります。

自己破産は平成15年の約24万人をピークに減少し続け、平成25年には約7万人にまで減少しています。

ただ、その影で210万人(仮に破産の30倍とした場合)もの人が任意整理による和解をした可能性があるということです。

任意整理が出来る人と出来ない人

債務整理全般においてそうなのですが、手続の種類選択というのは「自分がこの方法でやりたいから」という希望によって決められるものではありません。

もちろん、法律家サイドでも本人の希望を極力叶えた形にしたいと考えますし、そのように努力はしますが、客観的に見て明らかに無理な場合もあるということです。

では、具体的にどのような条件の人が「任意整理向き」なのでしょうか?

一般的に向いている人、向いていない人の条件をまとめてみました。

| 任意整理に向いている人 |

|

| 任意整理に向いていない人 |

|

一言で言えば、借金全体を引き直し計算したら債務が減った、結果として「今後の利息がつかない形での分割払い」という条件で、かつ「債権者の認める期間内にその債務全額を返済できる収入のある人」であれば任意整理できる可能性が高いといえます。

気をつけなければならないのは、「債権者との和解交渉は生ものであるため、当初できるはずだと思った任意整理が成立せず、やむなく他の手続に移行する可能性がある。」ということです。

債権者によって3年払いを認めるか、5年払いを認めるかなど和解条件はさまざまですし、このところ「半年までしか分割を認めない」と言い張る業者も出てきています。

いくら自分が3年払いにしたいと言っても相手が認めなければ和解は成立しないのです。ここが任意整理の難しいところといえます。

自己破産や個人再生であれば「大体、このパターンなら同時廃止になってすぐ免責されるだろう」とか「再生が認可されて債務の減額が認められるだろう」という結果が割に予測しやすいのですが、任意整理の場合、相手方債権者の種類がそれこそ無限にあるため、特に中小零細の業者などは交渉してみるまでまったく結果が予測できないこともあります。

特に金融業者の不景気が顕著になってきたここ数年で、業者の姿勢はどんどん厳しくなっているのが現実です。

任意整理のメリットとデメリット

任意整理にはどんなメリットとデメリットがあるの? 早速、任意整理のメリットとデメリットをチェックしてみよう!

任意整理には、他の手続にはないさまざまなメリットがありますが、もちろん同時にデメリットもあります。

それらを整理してみましょう。

| 任意整理特有のもの | 任意整理だけでなく、 他の手続にも共通するもの |

|

| メリット |

|

|

| デメリット |

|

|

では、ポイントをさらに詳しく解説していきます。

任意整理をするメリット

裁判所を通さず交渉

裁判所を通さない私的な手続であることにはどんな意味があるのでしょうか。

まず、手続の相手方をフレキシブルに選べるということです。

それから、裁判所に提出する書類がないため、大変簡便に手続が済むことです。

行政の手続に慣れない一般の人は、戸籍、所得証明書、無資産証明書など自分で取ったことがない書類を取るだけでもひと苦労、ということがよくあります。任意整理ならこういった書類を債権者から要求されることはほぼありません。

弁護士や司法書士に任意整理を委任した場合、借り入れをしている債権者や取引の時期、現在の債務額、自分の月々の返済可能額を知らせただけで、ほとんど債務者自身は何もせずに和解契約書の締結が成立したということもよくあります。

また、自己破産や個人再生を行う場合、平日の昼間しか空いていない裁判所に出頭しなければならず、どうしても平日に会社を休まなければいけなくなります。

さらに、会社へ職金見込額証明書、保険会社へ保険の解約返戻金見込み額の発行も求められます。

しかし任意整理は私的な手続であるので、これらの手続きが必要ないため、時間の節約というメリットもあるのです。

取り立てが止まる

多重債務者の心を蝕む一番の要因といえるのが、「頻繁にかかってくる督促電話、そして容赦なく届く督促状」ではないでしょうか。

返さないのが悪いのはわかっている、しかし督促の電話が鳴るたびに怯えて普通に生活できなくなっている、というのは債務者がよく漏らすことです。

現在は、弁護士や司法書士から債権者に「受任通知」を出せば、債権者は直接債務者に連絡することはできなくなります。

そして、債務整理の内容が決まるまではいったん返済をストップできるので「借金のない状態ではどんな生活になるのか」という今後に向けての家計シミュレーションをすることができるのです。

借金が減額できる

「減額」というのは、あくまで「利息制限法の上限利息で引き直し計算をし、今まで払いすぎていた利息分を元本に充当できる」ということです。

任意整理の場合「借金額」を少なくするというのは原則ありません。(交渉次第ですが)

減額されるのは、「遅延損害金」「未払いの金利」「これから先の支払い金利」などがメインです。

貸金業者に取引履歴を請求し、引き直し計算をして金額が確定したら、そこから先の減額はまず任意整理では不可能です。

この時点でたとえ分割でも支払いが無理だとわかったら「個人再生手続」か「自己破産手続き」に移行するべきという結論になります。

将来利息0%の交渉ができる

引き直し計算をした後の債務は減額できませんが、基本的には「将来の利息をなしにする」という条件を提示して、貸金業者と交渉します。

今まで、貸金業者から言われるがままの金額を支払っていた債務者にとっては、払っても払っても終わらないと思っていた借金が順調に減っていくことはそれだけでも心理的な負担が大幅に軽くなるはずです。

ただ、約定の利息よりは大幅に低いのですが(特に返済が長くなれば)多少の利息を要求する業者も増えています。

すべての業者が利息0%の条件をすぐに飲んでくれるとは限らないのです。

借金を選んで整理可能

上記のように任意整理最大のメリットの一つが、「相手方債権者を選択できる」ということです。

たとえば、カードローンを借りている銀行を整理すると口座が凍結されて給料がおろせなくなるから銀行を外す、連帯保証人がついている業者は保証人に請求がいってしまうから外す、車のローンを整理すると車が引き挙げられてしまうから外すなど、状況に応じた判断ができます。

実はこの「外す債権者」の判断が結構曲者です。

A銀行カードローンとB信販への債務がある債務者が、A銀行の預金を凍結されたくないからB信販だけ任意整理することにしたとします。

B信販にだけ受任通知を出したはずなのに、なぜかA銀行の口座が凍結されてしまった。

なぜこうなったかというと、実はA銀行カードローンの保証会社がB信販だった、つまり両者はつながっていたということなのです。

カードローンの契約の際に保証会社のことは明示されているはずなのですが、こういった項目をあまり読んでいないとか、ほぼ頭に入っていない債務者の方が多いのではないでしょうか。

任意整理は裁判所手続と比べて一見単純そうに見えますが、こういったことをうっかり見落として受任通知を出してしまったら、後から気付いても手遅れということもあります。

ただ、どういった債権者を外すべきなのか、その的確な判断をすることは法律や債務整理の実務知識がない人にとっては難しいでしょう。

失敗が許されない手続きだからこそ、お金がかかっても実務経験を持った法律家に頼む意味があるのです。

官報に掲載されない

個人再生、自己破産で大きなネックになるのが「官報への掲載」でしょう。

官報は政府の発行する機関紙なので一般人で見ている人はめったにいないとは言うものの、いったん住所氏名が掲載されるとヤミ金のターゲットにされ、「ブラックの人でも融資します」などの勧誘が来る危険もあります。

こういった心配がないことは 任意整理の大きなメリットといえるでしょう。

※ただし信用機関には登録される

主婦・アルバイトでも可能

同じ「返済型」手続であっても、個人再生においては本人の収入による返済の確実性を判断されます。

任意整理の場合、「返済の原資は月どのくらいありますか?」と債権者が法律家に電話で聞いてくることはありますが、「じゃあ返済できる証拠を提出してください」とは言ってこないのが普通です。

つまり、主婦やアルバイトの人でも、配偶者や親の援助を受けられる状況なのであれば任意整理することができるのです(もちろん、本人の真の立ち直りという面からはこの方法はおすすめできませんが)。

職業や資格制限がない

自己破産では、手続きする人の職業によっては大きな悪影響がある場合があります。

生命保険の募集人や警備員、士業など「他人の財産を管理する」一部の職業については破産者では適切でないことから、手続中に職業制限がかかるからです。

しかし、任意整理では全くそのような規制がないため、職を失う心配がないのです。

1部の借金だけ交渉する事もできる

任意整理する債権者自体を選べる、というのはすでに説明しましたが、手続の対象にした債権者の間で条件に差をつけることもできます。

たとえばA社は和解基準が厳しいがB社は緩いから、A社には1年での返済を、B社には3年の返済を提示しよう、といった作戦を立てることもできます。

このあたりの条件の調整、債権者ごとの対応の予測、相手の出方に応じた交渉力も法律家の腕の見せどころであり、事務所によって差がつくポイントでもあります。

家族や会社にバレる可能性が低い

これも、債務者によっては大きなメリットを感じるポイントでしょう。

妻や親に内緒の借金を抱えている人でも、最初に一度法律事務所に行って相談と委任契約したら、あとは電話連絡で返済の額や内容を話し合い、最後に報告を受けて終了することもあります。

ただ、この後決して約束した返済を怠ってはなりません。

弁護士事務所や司法書士事務所は「和解の成立をもって委任契約終了」すなわち、和解した内容の返済が途中で止まったら、その時は債権者から本人に連絡してもらうという形をとっていることが多いからです。

このような理由で債権者から連絡が来て最終的にばれてしまったのでは元も子もありません。

ですから、最後まで家族に内緒ということを貫きたい人は、万一、病気や失業などやむを得ない事情があって約束したとおりの支払いができなくなったら、必ず「自分から」「あらかじめ」債権者に連絡する必要があるということです。

一度、任意整理をしている債務者に対しては、業者側も以前より厳しくはなりますが、多少の期間であれば配慮してもらえることもあります。

任意整理をするデメリット

信用情報機関(ブラックリスト)に登録される

これは、任意整理に限らずすべての債務整理に共通します。

ブラックリストとは「金融事故(事故情報」が信用情報の記録に掲載されるということですが、任意整理の場合ですと最低5年間、影響してくると考えるべきでしょう。

債務整理の直接の対象にした債権者はそれ以上長く影響することもあります。

自己破産、個人再生は官報に載るが、任意整理では載らないということを上記で説明しましたが、もし官報に掲載された場合はKSC(全国銀行個人信用情報センター)という信用情報機関で10年の掲載期間となっています。

ですから、自己破産と個人再生は10年間は融資審査ではねられる可能性があるのですが、任意整理だと官報に載らないため、5年間で済む可能性が高いのです。

ただ、ブラックリストについて注意したいのが「必ず5年影響する」とは言い切れないことです。

実際、任意整理をした債務者が「事故情報を登録されてから1年ちょっとしか経ってないのにカードの審査に通りました」などと言ってきたこともあり、こちらが驚いたこともあります。

こういったことの背景には期末に向けての貸付残高目標達成のために審査基準を緩くしているなど、カード会社の経営的事情も大きく絡んでいるのではないでしょうか。

保証人への影響

この点については「債務整理が連帯保証人に与える影響」で詳しく解説しています。

債務減額効果は高くない

上記に説明したとおり、「任意整理すると借金が減る」という意味は、制限利息による利息の引き直し計算をすれば今まで支払っていた余分な利息を遡って見直せるため、実は元本を思ったより多く支払っていたとみなすことができ、結果として最初に考えている借金より少なくなったということなのです。

任意整理の場合はそれ以上の減額はまず不可能ですが、今後の利息をカットする交渉ができるという意味で弁護士や司法書士に依頼する意味があります。

和解できないケースも

そもそも、個人の債務者が自分で任意整理しようとして債権者に掛け合ってもまったく相手にされないことが多いため、任意整理するのであれば法律家への依頼を前提に考えるべきです。

法律家を介在させても、ここ数年は和解交渉が難航することも多く、従来なら明らかに任意整理で済んだ債務者が個人再生、自己破産に移行しなければならないケースも出てきています。

詳しい理由はこちらで解説しています → 「任意整理の手続きの流れ ~和解交渉~」

任意整理するべきかどうか

任意整理のデメリットが気になってしまって、自分が任意整理に向いているのかどうか、わからなくなってきたよ・・・ 任意整理をしなかった場合、現在の状況が変わらないという事を考えた上で専門家に相談すると、最善策を見つけられるよ!

では、一番肝心な問題である「自分は任意整理をした方がよいのか?することができるのか?」について考えてみましょう。

任意整理をしないで支払いが遅れるとどうなる?

督促状、催促が始まる、信用がなくなる

借金の滞納があると、まず、電話や手紙での督促を受けることになります。

「督促」というと、脅迫や暴言を想像する人も多いでしょう。

しかし、現在では貸金業規正法改正によって、督促の方法の規制が厳しくなっています。

早朝、深夜の督促や、日中でも執拗な督促をすることが禁じられているため、以前に比べるとずいぶん甘くなったと感じる人もいるのではないでしょうか。

しかし、取立てが厳しくないからといって滞納したまま連絡もせず放ったらかしにしていると、もうその会社から借り入れることは難しくなるでしょうし、その後債務整理になった場合でも債権者は態度を硬化させ、結局債務者自身に不利な結果になるのです。

ブラックリストにのる、ヤミ金の罠にはまる

上記のように、滞納している会社自体からの信用をなくすだけでなく、信用情報機関に延滞情報がつけられてしまいます。

たとえば、信用情報機関の1つであるCICであれば延滞があったこと、延滞の解消日の記録が完済後5年間は残ってしまいます。

債務整理さえしなければブラックにはならないと思っている人もいるようですが、たとえそこまで至らなくても、延滞の事実は載ってしまいますのでもはやそこで一種のブラックです(「ブラック」は元々俗語ですが、金融事故全体をブラックと定義するならばそういうことになります)。

延滞を繰り返しているルーズな性格であることが窺える記録があると、それだけでその会社や他の会社からの借り入れの際に審査が不利になる可能性があるのです。

また、債務整理をする決心はつかないが、もう正規の業者からは借りられない、と追い込まれた人がよくはまる落とし穴がヤミ金からの借り入れです。

ヤミ金とは、よく電柱などに携帯の番号が貼ってある正規の貸金業登録をしていない業者のことですが、ここで借りたら文字通り「おしまい」です。

せいぜい、約束通り返済できても最初の1、2ヶ月程度で、あとはひたすら取り立て地獄と戦い、最悪の場合は自殺に追い込まれる人もいます。

そんな精神を病む状況になるくらいなら、ヤミ金に手を出す前にきちんと法律家に相談して債務整理する方がはるかに本人や家族のためには良い結果になるのです。

任意整理ができる借金

一般的に、利息制限法より高い利率での返済を長期間していた人ほど任意整理で解決できる可能性が高いといえます。

クレジットカードの返済

クレジットカードの取引にはショッピングとキャッシングがあります。

このうちキャッシングについては貸金業改正(利息制限法については平成22年施行)以前の取引ではカード会社の利息が年利20%超えなど高かったところも多く、利息が払いすぎになっている可能性があります。

カードローン、キャッシング

カードローンやキャッシングは、利息制限法を超えている利息を払っていた場合はもちろん引き直し計算により債務が減ったり、トータルで過払いになっている可能性があります。

その場合は、過払い金返還請求を行い払い過ぎた利息を返還してもらう交渉をすることができます。

※過払い金請求で返還してもらう金額の事を、返還額といいます

ただ、銀行カードローンについては、従来からほとんど利息制限法の制限利率で取引をしていたところが多かったため、引き直し計算をしても通常、金額は変わりません。

ギャンブルなど

借金の原因となる行為がギャンブルであっても任意整理することができます(ちなみに個人再生もできます)。

多額のギャンブルや浪費が問題となるのは「自己破産」だけであり、任意整理においては借り入れ原因は債権者に聞かれることはありません。

任意整理において債権者の関心事は「約束した通りに返してくれるのか」ということだけなのです。

任意整理ができない借金

税金などの公共料金の返済

税金についてはたとえ自己破産しても免れることのできない「非免責債権」となります。

ですから、任意整理によっても処理することはできず、他の債務と同時並行で支払っていかなくてはなりません。

ただ、本人の収入や家族状況によっては、分割払いや延納、減額が認められるものもあります。

放置すると給与や資産を差し押さえられることもありますので、必ず早めに役所の窓口に相談に行くことが大切です。

おおよその向き、不向きはあるものの、最終的に任意整理できるかどうかを自己判断することはできません。

結局、債権者の取引当時の利率や正しい引き直し計算後の金額、債務者の現在の収入と生活状況、債権者の和解へのスタンス、過去の和解実績などすべてを総合的に考えなければわからないことなのです。

ですから、法律を知っているだけではなく、実務で和解経験が豊富な法律家に頼むことに任意整理成功の鍵があるといってよいでしょう。

すでに返済できない状態なのに手続きをためらうことには何の意味もありません。

ずるずる引き延ばして借金の数が増えてしまった人はその分、解決の時間のコストも余計にかかります。

相談の結果、依頼するかどうかは自由なのですから、とりあえず話を聞いてもらうというくらいの気持ちで法律家に現状を話してみることをおすすめします。

以下、ここでは解説できなかった部分についてのを別のカテゴリーにて書いています。

参考にしてみてください。