リースバックとは?任意売却との関係やメリット・デメリットを解説

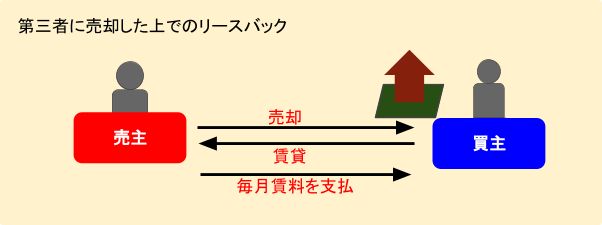

自己破産をしても現在の自宅に住み続ける事ができる方法の1つとしてリースバックがあるって聞いたんだ。 リースバックってどんな契約なの? リースバックは、自宅を任意売却して、その買受人から今まで保有していた自宅を賃貸して住み続けるという方法だよ。

じゃあ、結局は、自分の名義ではなくなってしまうって事だよね? そうなんだ。 リースバックは、期間限定の賃貸となってしまったり、住宅ローン破綻をしている人の場合、賃料を払えなくなってしまう事もあるから、注意点もしっかりと把握しておくことが大切なんだよ。

今回の記事では、リースバックと任意売却の関係について、詳しく見ていこう。

リースバックという言葉を聞いたことがあるでしょうか?

「売却してもそのまま自宅に住み続けられる」という魅力的なフレーズとともに紹介される手法です。

一般的には自己破産をすれば大きな財産はすべて手放さなくてはならなくなりますし、その他の債務整理でも自宅を手放さざるを得ない状況になることが多いでしょう。

そのような場合でも、自分が買主から賃借することによって今までの家に住み続けられるのが「リースバック」なのです。

住宅ローン債務者にとっては非常に美味しい話に思えますが、実際にリースバックを実現しようと思うと多くのハードルが待ち受けています。

では、リースバックのしくみ、問題点、任意売却した場合にリースバックを利用した不動産取引ができるのか、具体的にどのような人なら利用できるのかを考えてみましょう。

リースバックの概要

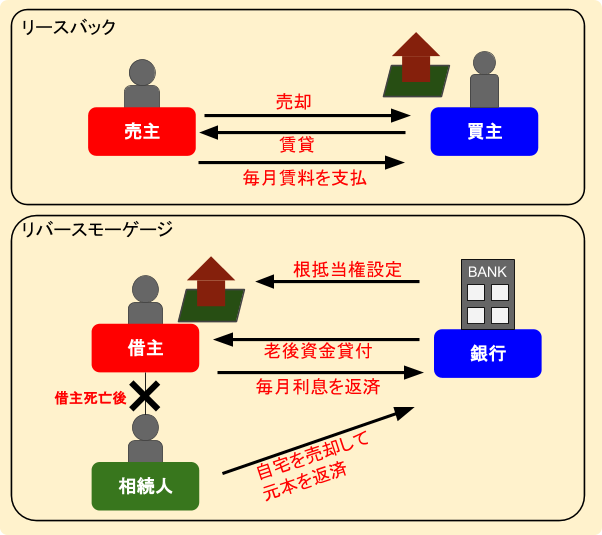

リースバックとは売主が買主に不動産を売却した後でその買主から物件を賃借するというものです。

要するに「今までの所有者」は「賃借人」という立場に変わります。

このように「第三者(場合によっては親族)に家を買ってもらう」「その買主から家を賃借する」という、構造そのものだけを見れば非常に単純なものです。

しかし、これを実現するためには法律的、実務的な各種の問題が生じてきます。

「任意売却」と「リースバック」

任意売却は、競売とは違うのかな? 競売にかけるよりも、任意売却の方が、不動産査定が高い金額となりやすいんだよ。 競売にかけられてしまうよりも、任意売却とした方がメリットがあるんだ。 この2つの違いを詳しくチェックしてみよう。

任意売却とは何?

「任意売却」とは、よく「競売」と対になって使われる言葉ですが、

「債務者が現在困窮していること(抵当権をつけている金融機関にローンを全額返済できないこと)を前提として、裁判所による競売によらずに自ら担保不動産を売却する手続き」

ということになります。

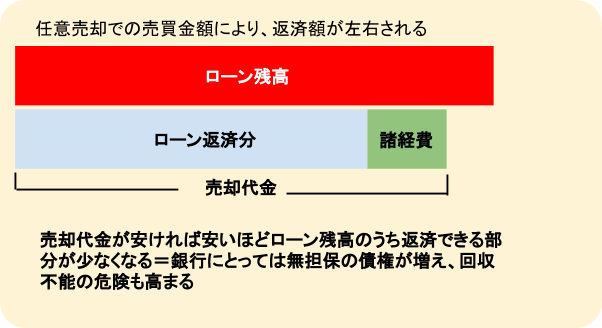

任意売却は競売よりは物件が高く売れることが通常ですが、それでも金融機関に住宅ローン残債全額を返済できないことがほとんどです。

「本当は全額返済しなければ抹消できない抵当権を、金融機関に無理を言って抹消してもらう」わけですから金額の折り合いをつける交渉だけでも通常の売却より大変なのです。

任意売却した家をリースバックできるか?

もちろん、任意売却しても住み続けたい債務者と投資家のニーズがうまくマッチすれば任意売却により手放した物件をリースバックするという状況も考えられないわけではありません。

そのような意味では「リースバックを前提として任意売却を行う」ことが「住み続けたい人」にとっての選択肢とはいえます。

しかし、そこには「家の価格」「賃料設定」などで「売主」「買主」「金融機関」それぞれの利害関係がありますから、折り合いをつけることはそう簡単ではありません。

何よりも「任意売却するまで追い込まれてしまった債務者」が、今までの家の適正な賃料を支払い続けること自体、かなり無理があるともいえるのではないでしょうか。

「リースバックは任意売却の発展形!」

「マイホームに住み続けられる方法があります!」

などと謳って過剰に期待を煽り、実際にはリースバック成立の見込みが薄い案件なのに自社と契約させようとする悪質な不動産会社も出てきています。

あくまでも条件が整えばラッキーというくらいであり、そんなに何もかも都合の良い話はないと思っておくくらいでちょうどよいかも知れません。

リースバックのメリットおよび問題点

リースバックのメリットとデメリットを詳しく教えて! リースバックを魅力に感じる人はたくさんいるんだけれど、デメリットも大きいんだよ。 だからしっかりとデメリットも調べておくようにしよう。

リースバックのメリットは?

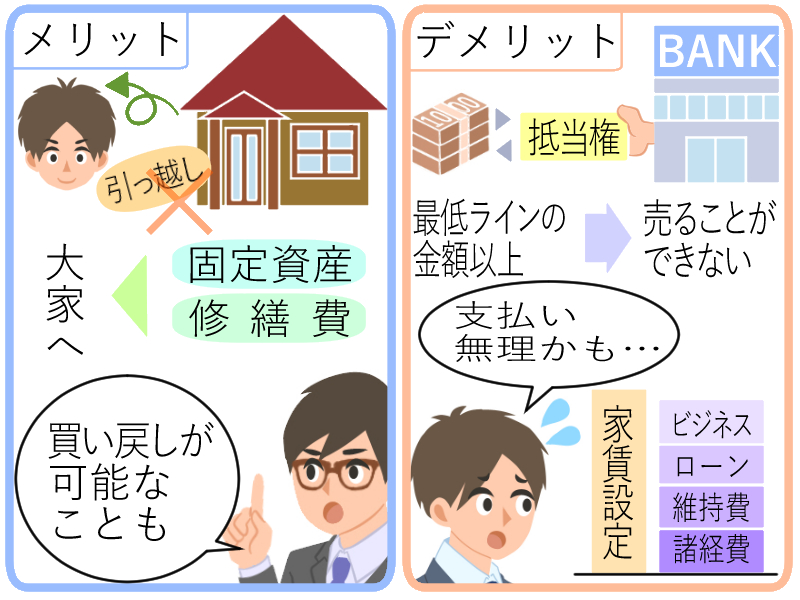

引っ越しをせず住み続けられる

子供の転校を避けられる、親の通勤ルートが変わらないことなどを考えるとこれが最大のメリットといえるでしょう。

やはり引っ越しそのものに数十万円単位の費用がかかることもあり、住み続けられれば無駄な出費が抑えられると考える人も多いでしょう。

所有者としてかかる費用や手間がなくなる

不動産を一度持った人であれば「固定資産税」「都市計画税」「修繕費」などの負担が意外と重くのしかかってくることも実感しているでしょう。

ただ、賃借人の立場になればそれらもなくなり、もし本当に必要な家屋の修繕部分が出てくれば、その費用負担や手配は大家に任せることもできますから、今までより身軽な状態になることができます。

場合によっては買い戻せることもある

一定の条件を備えている前提のもとではありますが、家の買戻しが可能なこともあります。

これについてはどのような状況なら買い戻しができるのかを後述します。

リースバックのデメリット、問題点は?

そもそも、買主を探すことが困難

当たり前の話ではありますが、リースバックを成立させるためには「買主が元の所有者に貸すことを承諾し、賃貸借契約を結んでくれること」が前提となります。

売主はどうしても事情が切迫しているため自分側のメリットだけで考えてしまいがちですが、買主が元の所有者に貸してくれるためには「自分が賃貸人になるメリットがある」ことが必要です。

不動産投資家に購入してもらう場合、彼らはそれをビジネスにしているわけですから「利回り」が重視されると考えるべきです。

では、高利回りを実現するために投資家が求める条件とは何でしょうか?

【その物件が「割安である」こと】

投資家にとって「割安」というのがどのような状況なのかを冷静に考えてみましょう。

売主(つまりリースバックを受けたい者)の物件には現状、まだ銀行から借りたローンを担保するための「抵当権」がついている状態です。

売却のために欠かせないのが同時に現在の所有者がつけている銀行の抵当権を外すことです。

上図のとおり、銀行としてはもし割安で売却されてしまえば「債務者に全額を返済してもらっていないのに抵当権を外す(担保物を失う)」ことになるわけですから、そう簡単には承諾しません。

つまり、銀行の考えている「最低ラインの金額以上」でなければ抵当権を外せない=売ることができないこととなり、売却自体が成立しないことになります。

【家賃が投資家の求める利回りを満たすために十分な金額であること】

不動産投資家は物件購入前に専門的な観点で、以下の点をシビアに計算します。

- その物件を購入するためにいくらのローンを組むのか

- 購入時の諸経費がいくらかかるか

- 物件を将来的に維持、修繕するのにこれくらいかかる見通しか

- そのためには家賃がいくら以上ならビジネスとして成立するのか?

これらの点をクリアする家賃設定をした場合、どうしても売主(賃借人)には支払い続けることが無理という状況になりがちです。

また、買主(賃貸人となる者)にとっても「経済的に困窮している状況」の人に貸すというのはいかにもハイリスクですから、普通であればなかなか契約したくないというのは想像に難くないでしょう。

よって、リースバックをする前提で買主を探すというのは通常よりも困難を伴うということを理解しておくべきです。

定期借家なので住める期間が限られる

リースバックで設定される借家契約は「定期借家契約」になります。

「普通借家契約」との違いを見てみましょう。

| 普通借家契約 | 定期借家契約 | |

| 建物賃貸借期間の上限 | ・2000年3月1日より前の契約→20年まで ・上記以降の契約→制限なし |

制限なし |

| 契約更新の有無 | 正当事由がない限りは更新される | 更新されず、期間満了をもって契約が終了する |

| 1年未満の建物賃貸借契約の効力 | 期間の定めのない賃貸借契約とみなされる | 1年未満の契約を締結することも可能 |

| 中途の解約 | 中途解約の特約がある場合はそれに従う | ・床面積が200㎡未満の居住用建物でやむを得ない事情により生活の本拠として使用することが困難となった借主からは特約がなくても中途解約できる ・上記以外は中途解約の特約があればそれに従う |

| 賃料増減に関する特約の効力 | 特約にかかわらず、当事者は賃料の増減を請求できる | 賃料増減に関する特約の定めに従う |

特に気を付けたいのが「契約更新はされず、定められた期間が終了したら立ち退きとなってしまう」ことです。

よって、それ以降の住み続けたいのであれば「再契約」を締結することになりますが、もし賃料の滞納などがあれば再契約は困難と考えられます。

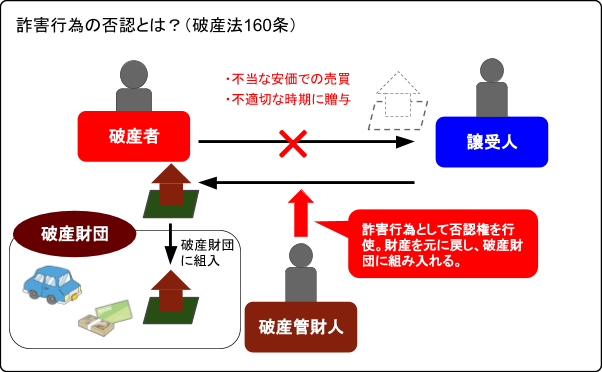

詐害行為になる危険がある

残債務を抱えている状態での売却にはまた別の危険もあります。

もし、市場価格よりも著しい安い価格で売却すると「詐害行為」といって、本来なら債権者に返済するべき財産を不正な方法で減らしたということになってしまいます。

たとえば、破産手続により本来「破産財団」に組み入れるべきだった不動産を不適切な価格で売却した場合、売却そのものが破産管財人によって「なかったことにされる」可能性もあるということです(詐害行為の否認)。

リースバックの活用

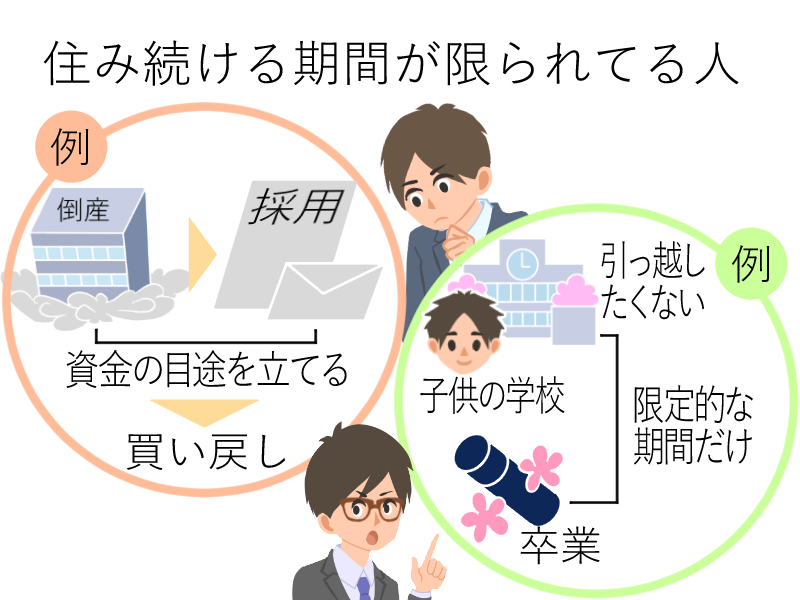

リースバックはどんな人にお勧めなの? 売却した住宅に住み続ける期間が限られている人にお勧めだよ。

リースバックを使えるのはどんな人?

厳しいことを並べてしまいましたが、では具体的にリースバックを活用できる状況はあるのか、あるとしたらどのような場合なのか考えてみましょう。

【これから収入が大幅に回復するのが明らかな人】

たとえば入院や失業で一時的に収入が減っている人は、仕事に復帰できたり、再就職先が決まっているのであれば収入が回復する見込みがあるといえます。

そのような人は一時的にリースバックを利用して「定期借家契約の終了時期」までに資金の目途を立てて将来的に買い戻すことも可能かも知れません。

ただ、一時的減収の人は銀行との返済プランの話し合い(リスケジュール)で対応できることも多いため、そちらの方が現実的なのではないでしょうか。

【住み続ける期間が限定されている人】

子供の学校の問題で引っ越しをしたくないという人は「卒業までの限定的な期間だけ」住み続けられれば問題ないといえます。

そのような人であれば定期借家契約の期間のみで問題がクリアできることも多いため、リースバックに向いているといえるかも知れません。

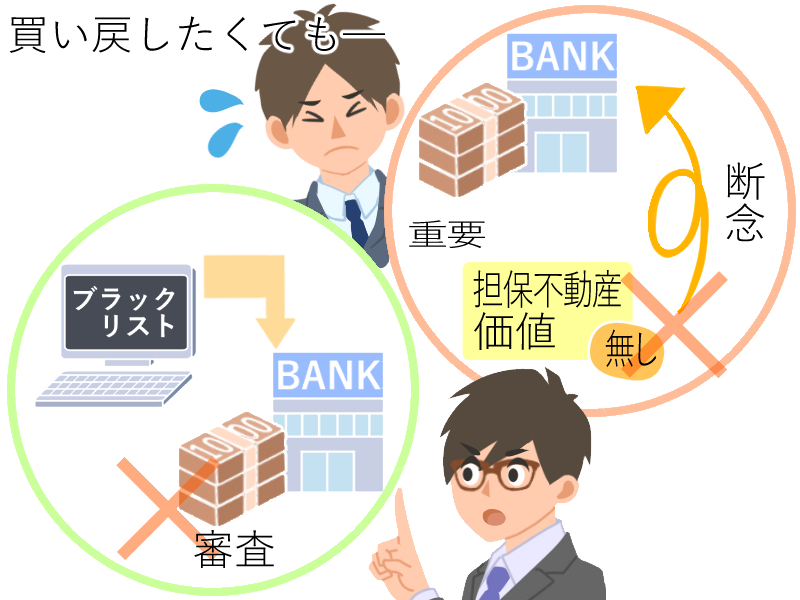

リースバック後の買戻しが困難な理由

一度売却をしてしまうと、何で買戻しは難しくなってしまうの? 買戻しをする場合、一括返済ができるわけではなく、新たにローンを組むことになるよね。 だけど、新たなローンを組むことは難しいため、契約をする事ができない場合がほとんどとなるんだよ。

「リースバックの契約期間満了後に家を買い戻したい」と考える人たちや、不動産会社への相談者も多いのですが、実際に買い戻すとなるとそれなりの困難が伴います。

【ブラックリストへの搭載】

いったん自宅を売却するところまで追い込まれた人は、多くの場合に「金融ブラック(何らかの金融事故歴があり、新規借り入れを受けられない状態になっていること)」となっています。

つまり、買い戻したくてローンを組もうとしても銀行のローンの審査に通らないという厳しい現実が待ち受けているのです。

【不動産の担保力がない】

銀行のローン審査の際には「債務者本人の属性(勤務先や勤続年数、年齢、金融事故歴)」の他に「担保に入れる不動産の価値」が非常に重要視されます。

貸す側の銀行にとっては、最終的に融資が焦げ付いた時にどこまで回収できるかというのは担保不動産の価値に大きく左右されるからです。

不動産の売買にはそこに諸費用、利益などの価格が乗ってきますので、買い戻そうとした時の価格が予想以上に高くなることがあります。

そこで買い戻そうとする申込人はそれなりの金額を借りたいと考えますが、結局ローンを通せるだけの不動産の価値がないため断念、ということになりやすいのです。

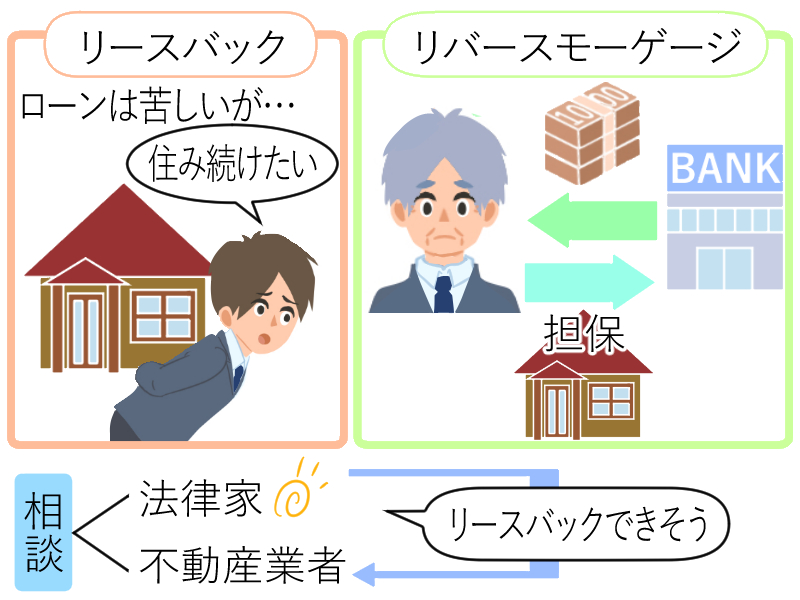

リースバックとリバースモーゲージの違い

リースバックに似ている方法の1つとして、リースモバゲージっていうのもあるんでしょ? リースモバゲージの場合、高齢者が利用するように設定されている制度だから、リースバックとは別物と考えよう。

「リースバック」は「リバースモーゲージ」と比較されることが時々あります。

リバースモーゲージを簡単に言えば

「一定以上の高齢者が老後資金を捻出するため、自宅を担保にして金融機関から借り入れをする。毎月の支払は利息のみで、元本は債務者の死後に自宅を売却して返済する。」

という制度です。

借り入れた資金の使途は問わないという金融機関が多いのですが、借入れ申し込みをできる年齢が大体の場合は「50歳以上」「55歳以上」「60歳以上」といった設定になっています。

では、リースバックとリバースモーゲージの違いをイメージしてみましょう。

| リバースモーゲージ | リースバック | |

| 利用が想定される場面 | 老後資金を調達したいとき | 自宅を売らざるを得ないが住み続けたいとき |

| 利用できる年齢 | 50歳以上、55歳以上、60歳以上など金融機関により異なる | 制限なし |

| 所有権 | 自分側(金融機関により自宅に根抵当権を設定される) | 相手側 |

| 資金の用途 | 自由とされていることが多いが、投資目的は制限されるのが原則的 | 自由 |

| 相続人の同意 | 必要 | 不要 |

リースバックの問題点は上で説明しましたが、リバースモーゲージで難しいとされる点は何でしょうか。

- 将来、金利が上昇して利息だけでも支払いが苦しくなる

- 不動産の価値が下落して、予定していた元本の完済ができなくなる

- 借主が想定以上に長生きしてしまい、結局資金が足りなくなる

- 前提としての相続人の同意が得られない

といった問題があります。

リースバックとリバースモーゲージを比較したサイトも時折見られますが、そもそもリバースモーゲージは「高齢者の老後資金調達のための制度」であって「ローンが苦しいが家に住み続けたい若者」とは利用すべき場面の想定がまったく異なることを理解しておきましょう。

もし、現在自宅のローン返済に苦しんでいる人は「リースバック」の魅力にばかり目がいってしまうでしょうが、ここまで述べてきたような問題点をよく考え、決して無理な任意売却やリースバックを強引にすすめてくる悪質業者には引っかからないように気をつけなければなりません。

むしろ相談するべきは、不動産業者ではなく弁護士(司法書士)であったというケースも多いですから、まずは弁護士(司法書士)に相談→リースバックできそうとなってから不動産業者を紹介してもらう流れの方がうまくいくといえます。

リースバックとは?任意売却との関係、まとめ

自己破産をしても自宅に住み続けられるなんて魅力的だと思ったけれど、リースバックには問題点もあるって事がよく分かったよ。 自己破産をすると、どうしても現在の住宅に住み続ける事が難しくなってしまうから、そんな時には、弁護士事務所など専門家に相談して、個人再生や任意整理など、その他の債務整理を検討しながら、解決策を考えてみる事もお勧めだよ。

- リースバックとは、任意売却などで自宅を売った後、買主からその家を賃借するというシステムである。

- リースバックをすれば自宅に住み続けられるメリットはあるものの、買い手を探すこと、家賃を支払い続けることが難しいなどの問題点もある。

- 任意売却により売ってしまった家をリースバックすることは現実的に厳しいことが多い。

- 減収が一時的なものであり回復の見込みがある人、住み続けたい理由が一時的なものである人などはリースバックに向いているといえる。

- リースバック後の自宅買戻しはブラックリストやローン審査の問題があるため一般的には難しい。

- リバースモーゲージはリースバックと比較されることもあるが、前者は高齢者の老後資金調達を目的としており、後者は住宅ローンの支払いに行き詰まった人が家に住み続けるために利用するものなので両者の想定場面は根本的に異なる。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...