共同名義でのローンは1人だけが債務整理をした場合、どういう扱いになるの?

今回の記事では、共同名義のローンの種類や、共同名義のローンを組んでいる場合の債務整理について、詳しく見ていこう。

近年共働きが増加してきたことに伴い、夫婦が共同で出資してマイホームを購入するケースも珍しくありませんが、住宅ローンが絡んできた場合にはのちのち面倒な事態を招くこともあります。

仮に夫婦2人とも返済を行っている状態でどちらかの経済状態が悪化し返済が滞ることがあれば、もう片方がまったく影響を受けないで済むことはほぼあり得ません。

最悪の場合には不動産を手放さなくてはならないこともあります。

本記事では

- 「ローンを共同名義にする場合、どんな種類があるのか」

- 「ローンを共同で組んでいる場合に債務整理は可能なのか」

- 「共同名義のローンがある場合に住宅を残しながら債務整理する方法はあるのか」

などの点を解説します。

共有名義のローンとは

そもそも夫婦が共同でローンを組むとはどのようなことなのでしょうか。

下に解説しますが、夫婦が協力してローンを組む場合には

- 「ペアローン」

- 「連帯債務」

- 「連帯保証」

という3つのパターンがあります。

また、所有権を「共有」にすべきかどうかについての違いなどもありますが、借入先の銀行により基準が異なる場合もあります。

選択した種類によっては、住宅ローン控除(所得税の控除)を夫婦両方が受けられる、団体信用生命保険に両方とも加入できるなどのメリットを享受できる場合もあります。

※住宅ローン控除・・・住宅ローン等を利用してマイホームの新築、取得又は増改築等をした個人が、一定の要件を満たすときに所得税の減税を受けられる制度。

※団体信用生命保険・・・あらかじめ加入し保険料を支払っておくことで、住宅ローンを返済中に債務者に死亡や高度障害などの事態が発生した場合、住宅ローンの借入残高を保険金から弁済し、抵当権を抹消して配偶者や子などに住宅を残せる保険制度。

ただ、デメリットも存在し、ローンにまつわる諸経費が二倍近くかかったり、片方の経済状態の悪化により物件全体を手放さなければならないこともあります。

では、上記に挙げた3種類のローンの性質、特色などを確認してみましょう。

共有名義のローンの種類

前項に挙げたとおり、夫婦二人が協力して組むローンには「ペアローン」「連帯債務」「連帯保証」の3種類がありますが、大まかに特徴をまとめると次のとおりです。

|

住宅ローン |

団体信用 生命保険 |

住宅ローン控除 |

共有持分 |

|

|

ペアローン (ローン契約と抵当権が2本) |

夫(債務者) |

加入できる |

受けられる |

ある |

|

妻(債務者) |

加入できる |

受けられる |

ある |

|

|

連帯債務 (ローン契約と抵当権が1本) |

夫(主債務者) |

加入できる |

受けられる |

ある |

|

妻(連帯債務者) |

金融機関による |

受けられる |

ある |

|

|

連帯保証 (ローン契約と抵当権が1本) |

夫(主債務者) |

加入できる |

受けられる |

ある |

|

妻(連帯保証人) |

加入できない |

受けられない |

ない |

では、これらについて詳しく解説していきます。

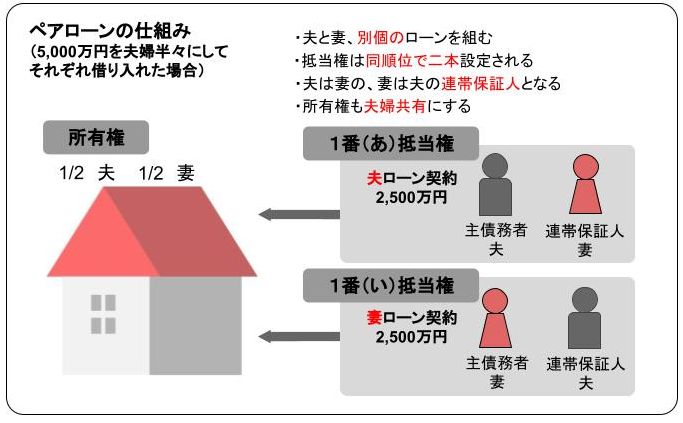

ペアローン

ペアローンとは

「夫婦二人がそれぞれ別個に金融機関とローン契約を締結し、所有権を共有にした上で夫婦が互いに連帯保証人になるタイプのローン形式。」

ということになります。

それぞれが独立のローンとなりますが、連帯保証人がついているために夫婦片方の滞納があるともう一方に請求がいってしまうなど、影響は避けられないといえます。

夫婦それぞれの借り入れは別個独立のものであるため、双方が団体信用生命保険に加入することができるほか、住宅ローン控除も双方が受けられます。

ただ、ペアローンの大きなデメリットとしては、「抵当権を二本設定するためにローン事務手数料や登記費用などの諸経費が二本分かかってしまう」ことです。

あらかじめ余分にかかる経費を計算し、メリットとデメリットをしっかり把握しておくことが大切です。

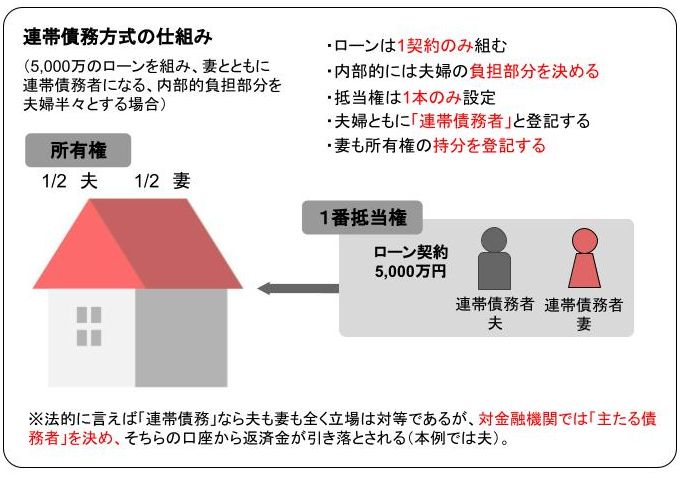

連帯債務

連帯債務とは

「夫婦が法律上は『連帯債務者』という形で対等の立場として金融機関と1本のローン契約を締結するた、(一般的には)所有権も夫婦共有にするタイプのローン形式」

ということになります。

夫婦とも、「連帯債務者」という法律上全く対等の立場に置かれますが、金融機関との間では「主たる債務者」を決めてそちらの口座からローンの引き落としを行います。

ただ、夫婦内部ではそれぞれに『負担部分』を持っているため両者が返済を行うこととなります。

上記例では対金融機関で「主たる債務者」となっている夫は団体信用生命保険に加入することができますが、妻が加入できるかどうかは金融機関により異なります。

住宅ローン控除については夫婦双方が受けられます。

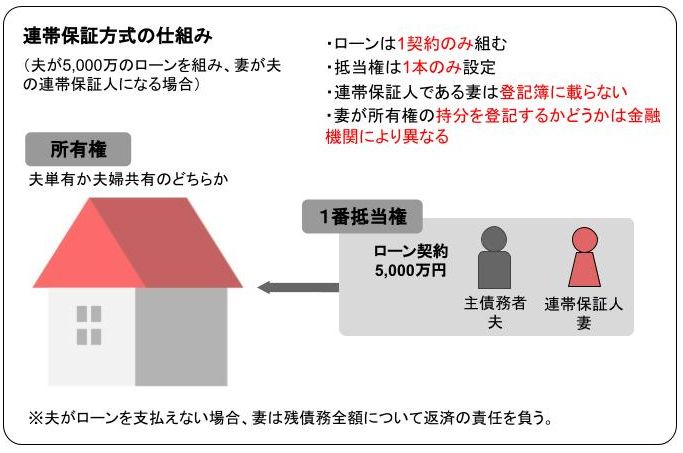

連帯保証

連帯保証とは

「どちらか一方が主たる債務者として金融機関と1本のローン契約を行い、もう一方が連帯保証人となり、場合によっては連帯保証人も所有権の持分を登記するタイプのローン形式」

ということになります。

下図のように「夫が主たる債務者」となってローンを組んだ場合、返済は夫が行いますが、返済が滞れば連帯保証人である妻に残債務全額の請求が行われます。

なお、法的に厳密なことを言えば、主たる債務者である夫に請求する前に連帯保証人である妻に請求することも可能であり、連帯保証人は請求を拒むことができません。

ただ、実務的には主たる債務者が返済不能に陥った場合のみ連帯保証人に請求がいくと考えてよいでしょう。

上記例では対金融機関で「主たる債務者」となっている夫は団体信用生命保険に加入することができますが、妻は債務者ではないため加入できません。

住宅ローン控除についても債務者である夫のみが受けられます。

共有名義のローンは債務整理できるのか

住宅ローンや所有権を夫婦共有としている場合でも債務整理自体は可能ですが、一方の返済不能が他方にまったく影響を与えないということはまずあり得ません。

一方の返済不能を他方がすべてカバー(=代わって返済)できれば可能になるのでしょうが、現実的には難しく、不動産全体を手放さなくてはならない状況も多くなると考えられます。

共有名義ローンはどの債務整理を選べば良いのか

自己破産の場合には、住宅は手放すと考えよう。

債務整理にはいくつか種類がありますが、「任意整理」「個人再生」「自己破産」の3つそれぞれについて考えてみましょう。

任意整理のケース

任意整理は

「裁判外で債権者と『将来利息のカット』や『分割払い』などの交渉を行うことがメインであり、元金自体の縮減はほぼ望めない手続」

であり、もともとそこまで深刻な状態になっていない債務者が選択すべきといえます。

任意整理の最大の特色は「裁判所を介さない手続きであるため、債務整理の対象とする債権者を選択することが可能」という点です。

例えば、住宅ローン以外に消費者金融などの借金があり、いわゆる「過払い金」を返還してもらえる見込みがある場合などは住宅ローン債務を除いての手続きも考えられます。

消費者金融等から返還してもらった過払い金を住宅ローンの返済に充てて滞納を防ぐというものです。

住宅ローンの返済額自体を減らしてもらうわけではないため、単有でも夫婦共有でも利用できる可能性がある手続きです。

消費者金融との取引履歴がかなり長い人では「過払い金」が発生している可能性もありますが、ここ10年くらいの法定金利内での取引のみを行っている人については、ほぼ過払い金は望めません。

また、銀行カードローンなどもともと法定金利の債権者からのみ借り入れをしていた場合には、任意整理の効果はあまり期待できないでしょう。

自分の借入先や借り入れ期間などの状況をまず弁護士に相談してみることをおすすめします。

個人再生のケース

個人再生は裁判所を介した債務整理です。

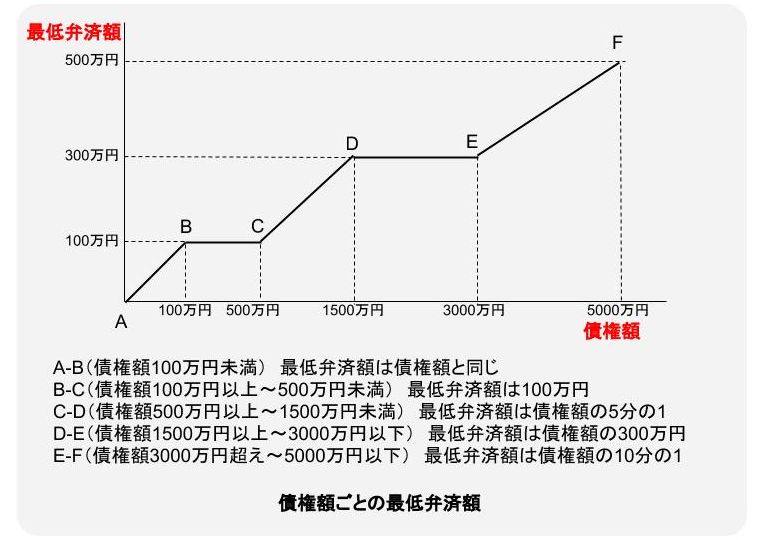

つまり、裁判所から再生計画について認可を受けることを条件に「5分の1から10分の1に圧縮してもらった債務」を、原則3年(事案により5年)の分割払いにして返済する手続きです。

ただ、最低弁済額として下の表のような定めが設けられています。

つまり、どんなに元金を減らしても100万円は弁済しなくてはならないため、残元金が100万円を大幅に超えている人でなければあまり手続きのメリットを得られないことになります。

また、手続き自体の弁護士(司法書士)報酬も30万円~40万円以上かかるのが通常であるため、元金がかなり多い=債務圧縮効果が高い人に向いている手続きといえます。

なお、個人再生には、住宅ローンを残しながら他の債務を圧縮してもらう「住宅資金特別条項(住宅ローン特則)」という制度があります。

住宅ローン特則を利用するにあたっては下記の条件があります。

- 個人である再生債務者(再生手続きを申し立てる債務者)が、自らの住宅用として使用する建物であり、その床面積の2分の1以上が居住用であること。

- 二世帯住宅の場合は全体の床面積の2分の1以上が再生債務者の居住用であること。

- セカンドハウスや投資用物件は含まれない。

- 一時的に転勤などで賃貸に出していても、将来的に戻って自己の居住用にする予定であればOK。

たとえば「ローンの債務者である夫が家を出て行き、妻子だけが住んでいる」という状態であった場合も、一時的な別居であれば使える余地があるが離婚協議が成立してもう夫は戻ってこない状態であれば住宅ローン特則を利用することはできない。 - 住宅の敷地は、その住宅を使用するための土地所有権や土地に設定されている地上権であること。

- 住宅ローン以外の抵当権等がついていないこと。

住宅ローン特則を利用する場合は、再生計画が裁判所に認可された後で「住宅ローン以外の債務を、上の表のように圧縮した金額」プラス「住宅ローンにつき、約定した支払方法による金額」を支払っていくことが原則となります。

つまり、住宅ローンとそれ以外の債務を同時に支払う状況になることが多く、制度はあっても現実的に両方の返済原資を準備できないため選択することが難しい場合もあります。

なお、共有の場合でも住宅ローン特則を利用可能かどうかは「ペアローンか、それ以外か」によっても異なります。

どのような申立て方法なら住宅を残せる可能性があるか?といった点などについては下に解説します。

自己破産のケース

自己破産は裁判所に対し「支払不能であること」を申立てるとともに「免責(債務をゼロに)してほしい)」という許可を求める手続きです。

最終的に免責が認められると債務はゼロになりますが、破産者の財産に一定以上の価値があるものはすべて換価(お金に換えて債権者に配当)されます。

よって、不動産を残すことは不可能と考えるべきなのですが、共有の場合には少々特殊な取扱いがされます。

これは自己破産の基本的な点ですが、目ぼしい財産がある債務者が破産する場合、裁判所によって「破産管財人(ほとんどの場合は弁護士)」が選任されます。

破産管財人は、債務者の財産につき適切な処分や配当を行う義務がありますが、共有不動産があると

- 「親族等に破産者の持分を買い取ってもらえないかどうか打診する」

- 「他の共有者と共同で不動産全体を売却して代金を破産財産(配当するための財産の集合体)に組み込む」

といった方法を検討します。

ただ、共同で住宅ローンを組んでいる場合にはもう一方の債務者が今回の破産者の「連帯保証人」になっていることが多いでしょう。

主たる債務者が自己破産しても連帯保証人は債務を免れるわけではないため「主債務者の自己破産(=返済不能)⇒連帯保証人への一括請求」という流れになります。

つまり、主債務者の自己破産と同時に連帯保証人も自己破産せざるを得ないことが非常に多いのです。

仮に夫が自己破産するにあたって、妻側に大きな経済力があり夫の持分を買い取りローンを引き受ける信用力があればよいのですが、現実的にそのようなパターンは稀でしょう。

連帯債務であっても同様です。

二者以上の連帯債務者についても、上記に解説したように「法律的には対等の立場」ですので、夫が自己破産する(=返済不能となる)と、債権者から妻に全額の一括請求が行われます。

よって、やはり妻も同時に自己破産する流れになりやすいといえます。

このように、自己破産の場合には不動産を残すことは無理という覚悟をもって手続きに臨むべきです。

共有名義で住宅ローン特則を使うには

連帯債務や連帯保証の場合には、基本的には片方のみが個人再生を申請し、住宅ローン特則を利用することができるのだけれど、例外もあるから注意しよう。

上で「住宅ローン特則」について触れましたが、共有名義の場合に住宅ローン特則を利用することが可能なのかどうか、そして注意点などを考えてみましょう。

ペアローンの場合

ペアローンの場合に住宅ローン特則を利用することは可能なのでしょうか。

上記のとおり、ペアローンとは夫婦がそれぞれ別個のローン契約を締結し、物件に2本の抵当権が設定されている状態です。

同じく上に解説しましたが、住宅ローン特則を利用するにあたっては条件があり、そのうちの一つに「住宅ローン以外の抵当権等がついていないこと」という項目があります。

しかし、仮に夫が個人再生を申し立てて住宅ローン特則を利用しようと考えた場合、「妻の借入れた住宅ローンの抵当権がついている」ことにより上記の条件を満たしていないことになってしまいます。

確かに、妻についても当該住宅を購入する資金についての借り入れ、抵当権であることは事実ですが、夫の債務と妻の債務、そして夫婦の抵当権は別個のものという考え方になるためです。

とはいえ、実務上はやや柔軟な運用がされることもあります。

ペアローンを組んでいる状態で個人再生する場合、「夫婦の両方が同時に個人再生の手続きを申し立てる」という方法を取ることで住宅ローン特則の利用を認められることがあります。

また、この事例で「妻の住宅ローン以外の債務の状況」「住宅ローン債権者の意見」などによっては夫単独の申立てでも住宅ローン特則が認められる可能性がないわけではありません。

連帯債務、連帯保証方式の場合

夫婦連帯債務や片方が主債務者の連帯保証人になっている場合に住宅ローン特則を利用することは可能なのでしょうか。

上記に挙げたとおり、住宅ローン特則利用にあたり、「個人である再生債務者(再生手続きを申し立てる債務者)が、自らの住宅用として使用する建物であり、その床面積の2分の1以上が居住用であること」という要件があるため、個人再生の申立人本人に所有権、または共有持分があることが条件となります。

例えば共有者である夫が個人再生を申立て、妻が連帯債務者だったり連帯保証人になっている場合には、夫のみの個人再生申立てによって住宅ローン特則の利用が可能です。

連帯債務、連帯保証方式の場合、ローン契約自体は1本しか組まれていないため、ペアローンのように妻も個人再生の申立てをしなければならないということはありません。

ただし、上記例で妻の連帯保証している内容が「住宅ローンそのものではなく住宅ローンを組む際に契約する『保証会社の求償権に係る連帯保証債務』」である場合は住宅ローン特則が使えない場合があります。(契約書を確認すると連帯保証している債務が何かがわかります。)

ペアローン、連帯債務、連帯保証いずれの場合でも、住宅ローン特則が使えるか使えないかの判断が難しいことが多いため、法的知識や手続きに関する知識、そして実務経験に基づいて見通しを立てることが必要です。

あらかじめ弁護士に不動産の登記事項証明書や債務関係資料を見てもらった上で、自身の事例で住宅ローン特則が利用可能かどうかを検討してもらうことをおすすめします。

まとめ

- 住宅ローンを夫婦共有で組む場合の方法として「ペアローン」「連帯債務」「連帯保証」がある。

- 債務整理は不動産やローン契約を共同名義にしている場合でも可能だが、夫婦一方の債務整理によりもう一方に影響が及ぶことはほぼ避けられない。

- 自己破産の場合はほぼ共有不動産は処分されると考えなくてはならないが、個人再生では「住宅ローン特則」の利用で住宅を残せることがあるため、利用可能かどうかをあらかじめ弁護士に相談することが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...