自己破産すると生命保険はどうなるの?加入や解約のケースを解説

自己破産をすると、生命保険を解約しなければいけないって聞いたんだけれど、なんで生命保険を解約しなければいけないの?

全ての保険を解約しなければいけないんじゃなくて、解約返戻金がある生命保険の場合には、解約しなければいけない可能性があるんだ。

なるほど!

解約をすれば、お金が戻ってくるから財産とみなされてしまうんだね。

そういう事!

今回は、自己破産と生命保険の関係について、詳しく見ていこう。

解約が必要な保険や、解約せずに済む方法などを説明していくよ。

自己破産をする場合、目ぼしい財産は債権者に配当に回されてしまうということはよく知られていますが、どこまでが「財産」にカウントされるのかわからない、と迷う人も多いのではないでしょうか。

では、預貯金や現金、不動産、自動車などわかりやすい財産以外で、場合によっては結構大きな金額になる「生命保険の解約返戻金」について考えてみましょう。

自己破産と生命保険の関係

「自己破産と生命保険」は一見、あまり関係がないようにも見えます。

しかし、破産者の加入する生命保険の商品が「解約返戻金(解約払戻金、解約に伴って契約者に一定の金銭を返還するシステム)」を設定している場合、自己破産手続きに大きな影響を及ぼします。

契約者(破産者)が生命保険会社に対して解約返戻金請求債権を持っていることになるため、紛れもなくそれは「財産」であるとみなされるからです。

ただ、今までに支払った保険料=解約返戻金ではありません。

保険商品により解約返戻金がどのくらいのペースで増えていくかの設定は異なります。

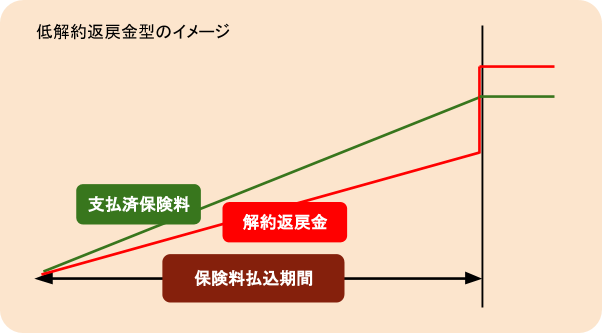

例えば「低解約返戻金型」と呼ばれる商品では、保険料払込期間中は解約返戻金が支払った保険料をかなり下回ることが普通です。

現在の解約返戻金の金額を正しく知りたい場合は、保険会社から定期的に送られてくる「契約内容のお知らせ」等の通知でもわかりますが、ある日付時点での「解約返戻金見込証明書」を出してもらうことも可能です。

解約返戻金があるかないか、そして解約返戻金見込額合計がどのくらいになるのかにより、どこまで債権者に「換価(お金に変えて分配する)」されるのかが決まってくるため、実はとても重要です。

人によっては生命保険を解約させられることにより自己破産後の自分や家族の生活プランが大きく変わってしまうこともありますので注意しなくてはなりません。

自己破産により解約が必要な生命保険

解約返戻金が発生する場合には、どの保険も解約しなければいけないの?

解約返戻金が20万円を下回る場合には、解約する必要はないんだよ。

では、自己破産をする場合、原則的に「生命保険の解約」をしなければならないのはどのような場合なのかを考えてみましょう。

解約返戻金が20万円以上の保険

生命保険の商品には「掛け捨て」タイプと、上記のように「解約返戻金がある」タイプがあります。

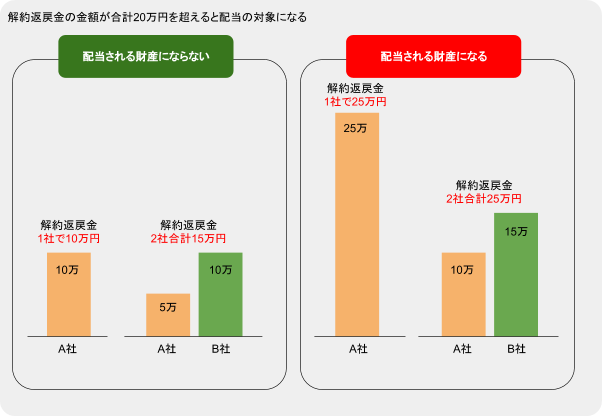

返戻金見込額が20万円を超えるかどうかにより、解約返戻金相当額を配当に充てなければならないのか、破産者の手元に残せる(=契約を維持できる)かどうかが決まってきます。(東京地裁基準)

複数の保険がある場合はその合計額で見ることになります。

手続き自体も解約返戻金が20万円を越えなければ同時廃止になる、超えていれば管財事件になるといった具合に、全体の流れが変わってくることもあります。

よって、自己破産を考える時点で

- そもそも解約返戻金がある商品なのか?

- 現在いくら貯まっているか?

を確認しておく必要があります。

破産者が契約をしている学資保険

これは自己破産における財産換価の大前提ですが、「破産者の名義になっている財産」ということになります。

つまり「保険の契約者名義が破産者自身であるか否か」がとても重要なポイントになります。

学資保険は、目的からいえば「子供のためにかけている」とはいっても、契約者が親である以上は親の財産とみなされることになります。

よって、破産者の資産の一覧を作る際に、学資保険を挙げることを忘れないようにしなくてはなりません。

掛け捨ての生命保険や医療保険の解約は必要となるのか

一方で、「掛け捨て」タイプ(解約金がない)の保険に加入している人も多いでしょうが、こちらは資産とはみなされないため自己破産においては影響がなく、そのまま加入し続けることができます。

生命保険や医療保険にもそのようなタイプがありますし、自動車保険も同様です。

基本的には自己破産の際に提出する書類一式から保険への加入を推認できることも多いため(通帳から保険料が引き落とされているなど)、保険の存在は故意に隠すことはもちろん、財産目録に挙げることを忘れてはなりません。

保険を財産目録に挙げた場合は「解約返戻金見込額の証明書」を保険会社から発行してもらい、提出しなければなりません。

もし、自分の加入する保険に解約返戻金の定めがない場合、保険が資産ではないことを証明するため「解約返戻金がないことの証明書」を提出しなくてはなりません。

なお、この書類は「発行3カ月以内のものを提出」とされていますので、早く準備しすぎると裁判所への提出時に期限が切れてしまいます。

他の書類の揃い具合を見ながら請求時期を決めるべきです。

解約返戻金があっても解約せずに済む方法

解約返戻金が20万円を超えているけれど、解約せずに済む方法ってないの?

契約者貸付制度や介入権制度を利用したり、自由財産の拡張を申し立てるという方法があるよ。

それぞれ詳しく説明するね。

では、20万円を超える解約返戻金が存在する場合でも、この生命保険を解約せずに済む方法はあるのかどうか考えてみましょう。

契約者貸付制度を利用する

保険契約をする際にはあまり意識していなかった人もいるかも知れませんが、解約返戻金つきタイプの保険には「契約者貸付」という制度が設けられていることが一般的です。

加入からある程度の年数が経過し、解約返戻金が貯まってくると、その解約返戻金より少し少ない金額を上限として契約者は保険会社から「貸付け」を受けることができるのです。

形式的には借金なのですが、実質的に見るとこれは「解約返戻金の払い戻し」に等しい行為となります。

では、契約者貸付を受けて返済せずに解約返戻金請求債権と相殺することにより、解約返戻金の残額を20万円以下に減らして配当を免れるということができるのでしょうか?

これを、例えば「破産手続きにかかる弁護士費用に充てる」といった「すべての債権者の利益になる」使い方をするなら問題ありません。

しかし、自己破産に近い時期にこの「契約者貸付」を利用し、債務者の手元に保持した場合、本来であれば債権者に配当するべき財産を減らしてしまったわけですから、債権者を害している行為とも考えられます。

こういった場合、破産法252条1項1号の「責任財産を減らす行為」にあたり、最悪の場合免責不許可事由と捉えられることもあるのです。

もし、債権者への支払いが不可能となった時期以降に契約者貸付制度を利用しようとする場合、弁護士(司法書士)と相談して慎重に行うべきであるといえます。

介入権制度を使う

上記のように20万円を超える解約返戻金がある保険契約は原則として解約してその返戻金を破産財団に組み入れる=配当に回すのが原則ですが、生命保険契約の難しいところは、いったん解約されてしまうと同じ条件で同じ内容の保障を手に入れることができなくなることです。

- 年齢や健康状態により再加入できない

- 加入できたとしても保険料がアップしてしまう

こういった問題をクリアするためにはどうにかして契約を維持できるような制度がなくてななりません。

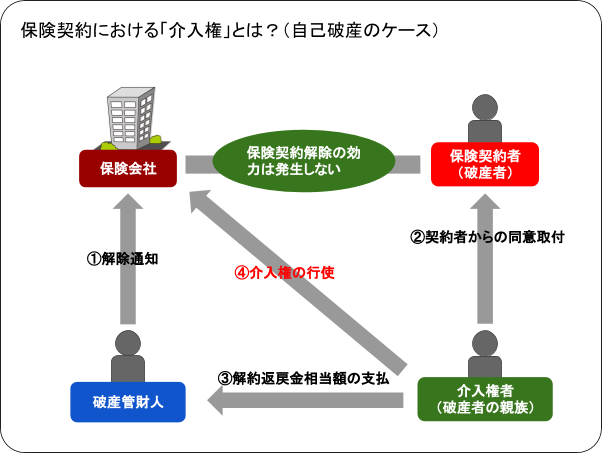

そのために平成22年4月に施行された保険法により創設されたのが「介入権制度」です。

自己破産手続きの中でのこの制度の役割を簡単に言えば

「破産管財人が破産者の保険契約を解約して解約返戻金を破産財団に組み入れようとしたときに、保険契約者(破産者)以外の人が破産管財人による解除通知の到達から1カ月以内に解約返戻金相当額を代わりに支払って解約を免れること」

です。

図に表すとこのようになります。

この制度を使える前提条件としては

- 死亡保険契約または傷害疾病定額保険契約で、保険料積立金があること

- 介入権を行使できるのは、保険金受取人のうち、解除通知到達時において保険契約者ではなく、かつ、保険契約者の親族または被保険者であるものに限られる

ということになります。

もともとは債務の弁済を怠った責任を負わなくてはならない立場である債務者の保険契約を保護するわけですから、その趣旨から考えてあまり範囲を広げるべきではないため、このように契約内容や行使の権限がある者が限定されています。

自由財産の拡張を申し立てる

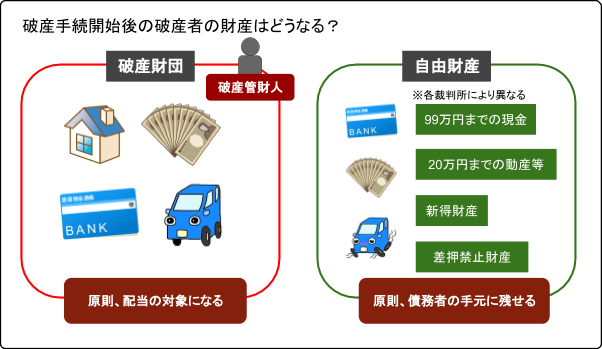

どこまでが本来的な自由財産か

自己破産の大切な趣旨の一つとして「破産者の経済的な立ち直り」があります。

よって、後先を考えずにすべての財産を没収してしまうとまた生活に困窮して同じことを繰り返す可能性があります。

破産者の手元に当面の生活の糧を残し、経済的な立て直しをバックアップするために必要なのが「自由財産」です。

自由財産とは基本的には

- 破産者が破産手続き開始後に新たに取得した財産

(新得財産、たとえば破産手続き開始後に得た給与など) - 差押え禁止財産等

(給料の4分の3など、民事執行法で定められた範囲の財産) - 破産管財人が破産財団から放棄した財産

のことです。

東京地裁の換価基準

では、どこまでの範囲の財産なら維持できるのかをより具体的に見てみましょう。

東京地裁の場合は「破産者の財産で、手元に残せる範囲」がこのように定められています。(各地方裁判所により若干運用が異なるため、全国一律ではありません)

- 現金99万円まで

- 残高が20万円以下の預貯金

- 見込額が20万円以下の生命保険解約返戻金債権

- 処分見込額が20万円以下の自動車

- 居住用家屋の敷金債権

- 電話加入権

- 支給見込額の8分の1相当額が20万円以下である退職金債権

- 支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7

- 家財道具

- 差押を禁止されている動産または債権

※ただし、預貯金については流動性が高い(容易に現金化できる)ものまで現金と区別するというのはあまり意味がないという批判もあるため、裁判所によっては現金と同様に取り扱う場合もあります。

自由財産の拡張とは?

原則的な自由財産はこのように定められているものの、各破産者の「生活状況、更生の必要性」といった個別事情を考えるとそれだけでは足りないこともあります。

本来の自由財産に追加して、残さなければならないものがある場合には「自由財産の拡張の申立て」という手続きをすると認めてもらえることがあります。

自由財産の拡張は「破産者の申立てまたは職権で」行うことができます。

期間としては、一応、破産手続開始決定から1カ月とされていますが、実務ではかなり期間は柔軟に取り扱われています。

裁判所の判断基準ですが、破産管財人が状況に応じて「拡張が必要」「不要」という意見を述べるため、相当強くそれに影響されると考えられます。

よって、拡張を希望する財産についてはその必要があることをまず破産管財人に理解、納得してもらうことが大切です。

自由財産の拡張が認められた例

実際に自由財産の拡張が認められたケースとしては次のようなものがあります。

- 破産者が同居する母親の介護を自分でしなければならない事情があり就職が困難だった事例で、保有していた2本の生命保険解約返戻金のうち、1本分について自由財産の拡張が認められた。

- 破産者は夫を亡くしており、月収20万円で幼児、両親と同居し生活を支える立場であった。

当初、破産管財人は預貯金と学資保険について自由財産の拡張を求めていたが、学資保険についてのみ拡張が認められた。

このような事例を見ると、裁判所としては債務者の生活状況に配慮しつつ債権者の権利も尊重し、バランスを取ろうとしている姿勢がみられます。

親が支払いをしている生命保険は解約の必要があるのか

親が生命保険の支払いをしている場合には、解約する必要はあるのかな?

破産者が生命保険に加入している事を知らなければ、そのまま保険を継続できる可能性が高いね。

誰が実質的契約者なのかは個別判断となる

上記のように、解約返戻金を破産者の財産にカウントするには、「破産者本人が契約者となっている」ことが原則です。

破産者が契約名義人ではなく「被保険者や保険の受取人」に指定されていたとしても、解約返戻金請求権はないからです。

ただ、破産者が名義上の契約者になっていたとしても、親が子供のために保険料を払ってあげていたというケースもあります。

そのような場合、親側に「贈与」の意思があれば破産者の財産になることもあります。

生命保険に加入しているのを本人が知らない場合

親が勝手に破産者である子供の名前や印鑑を使って契約して保険料を支払っており、子供がまったくそのことを知らないといった状況もありえます。

このように、子供の側の関与の度合いが薄ければ薄いほど「子供の名前を借りただけであり、実質的契約者は親である(解約返戻金を財産にカウントしなくてよい)」という判断に流れやすくなります。

結局のところ、ケースバイケースで「誰が契約者か」が判断されることになるため、自分の判断で解約してしまうようなことは慎むべきといえます。

破産前に解約や名義変更は可能か

破産する前に生命保険を解約しちゃえば何も問題はないよね?

破産手続き前に生命保険の解約返戻金を手に入れたとしても、それは自由財産としてカウントされないから注意が必要だよ。

では、債務整理する時期に近いタイミングで解約、保険の名義人を変更するといったことは許されるのでしょうか?

上に説明したように、99万円までの現金は自由財産(自己破産しても処分しなくてよい財産)として維持することができます。

「それなら、破産の直前に生命保険を解約してしまえば20万円を超えた解約返戻金でも現金になるから、99万円以内として残せるのではないか?」と考える人もいるのではないでしょうか。

しかし、多くの地方裁判所では、自己破産手続きに近接した時期にされた解約によって得た現金は、現金としてカウントするのではなく、「保険の解約返戻金としての性質」を維持しているという解釈のもとに「20万円基準」で判断しています。

親による保険契約のところと同じように、むやみに保険を解約したり現金化するような行為をせず、本当に解約の必要がある場合は一度弁護士(司法書士)に法律相談をしてから決めるようにしなくてはなりません。

自己破産すると生命保険はどうなるのか、まとめ

解約返戻金が発生する生命保険に加入している場合には、自己破産前に返戻金額がいくらになるのかを確認することが大切だね!

解約返戻金が20万円を超えたら必ずしも解約をしなければいけないというわけではないから、弁護士と相談しながら進めていくことが大切だよ。

- 自己破産した場合、解約返戻金があるタイプの生命保険があると、それは財産とみなされる。

- 破産者の財産とみなされるのは「破産者が契約者となっている」保険であり、換価の対象になるのは(東京地裁では)20万円を超える解約返戻金である。

- 破産者が契約者になっていない保険(被保険者や受取人)や、掛け捨てタイプの保険は財産とはみなされない。

- 自己破産の時期に近い時期に契約者貸付を受けると、その使い道によっては責任財産を減少させたとみられる可能性があるため慎重に行うべきである。

- 生命保険の解約を回避するために保険法で認められている方法として「介入権」がある。

これは破産者の親族に限り、破産者に代わって解約返戻金を破産財団に入れることで保険を維持することができる制度である。 - 自己破産しても破産者の経済的再生のために一定範囲の財産が残せることになっている(自由財産)。

その範囲をどのように判断するかは各地方裁判所により若干運用が異なる。 - 原則的な自由財産だけでは足りない場合は、破産者の「自由財産拡張の申立て」または職権によってその範囲を拡張できることがある。

- 親が契約している生命保険については、契約の経緯や保険料の支払い方、破産者の関与の度合いなどにより、破産者の財産と判断されることもある。

- 自己破産に近い時期に生命保険を解約や名義変更しようとする場合、自己判断せずに弁護士(司法書士)に相談をしてから行うべきである。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...