任意整理を行う上でのデメリット。クレジットカードやローンへの影響は?

債務整理の中で任意整理が一番簡単な手続きだって聞いたんだけれど、任意整理にはどんなデメリットがあるの?

任意整理も債務整理の1つだから、ブラックリストに載ってしまうんだ。 ブラックリストに載ってしまうとローンが組めなくなってしまうんだよ。 今回の記事では、任意整理の流れやデメリットについて、詳しく見ていこう!

任意整理を含む債務整理全般について、やるべきかどうか悩んだまま時間だけが経ってしまうこともあります。

やはり「自分が知らなかったデメリットがあったらどうしよう」という心配が強い人ほどなかなか手続きに踏み切れないのではないでしょうか。

では、債務整理の中では一番軽い手続きといえる「任意整理」について、手続き中や手続き後にどんなデメリットがあるのかを確認してみましょう。

任意整理とはなにか

任意整理の最大の特徴は「裁判所が一切、手続きに関与しない」ことです。

つまり、債権者と債務者というあくまで私人間での話し合いによる和解がされるということですので、内容は当事者さえ合意すれば自由に決められることになります。

ただ、裁判所が絡まないとはいっても、支払い方法を合意し和解書を交わした以上は法律行為であり契約上の義務が発生しますから、裁判所手続きよりも簡単だからといって安易な気持ちで臨むことは禁物です。

他の各手続きとの比較をまとめてみます。

| 任意整理 | 個人再生 | 自己破産 | |

| 裁判所の関与 | 一切なし | 裁判所への申立てにより手続きする | 裁判所への申立てにより手続きする |

| 元金の減額 | 利息引き直し計算による減額以上の減額はなし | 利息引き直し計算以上の減額も法の規定の範囲で認められる | 税金等を除きすべて免責される |

| ブラックリスト | 事故情報に掲載される | 事故情報に掲載される | 事故情報に掲載される |

| 家族にバレるか | バレない可能性が高い | バレる可能性が高い | バレる可能性が高い |

| 手続きの難易度 | 比較的容易(ただし法律家を入れないとほぼできない) | 難しい | やや難しい |

どこまで内容を自由に決められるのか?

「自由に決められる」といっても、現実には各債権者ごとに会社での内部マニュアルがあり、債権管理部署の一担当者の裁量でできる部分はそう多くありません。

特に、大手の消費者金融やクレジット会社ほどマニュアルに厳格に従う必要が出てくるので、なかなか融通は利かないのが一般的です。

債務者ごとの大体のパターン(その人の残債務、月々の弁済可能額、過去の弁済履歴)により、どのくらいまで希望を受け入れてもらえるかは自ずと決まってくると考えてよいでしょう。

債務者自身が「月々3,000円ずつしか払えないから7年の分割払いにしたい」と思っても、その債権者自体が5年までしか認めていない、月々の最低弁済額が5,000円以上と決まっている、などであれば、もうその時点で合意は成立しないことになります。

また、時々このような人がいるのですが「1回しか返済しないうちに他の債権者も含め全体として支払いが難しくなったので、債務整理することを決めた」ような場合は、債権者の心証が悪いため分割払いを認めてもらうこと自体が難しくなります。

交渉を試みても合意ができない状況であれば、

- 他の債権者で長期にしてもらえそうなところをマックスまで長期払いにし、全体として無理が生じないように調整する

- 任意整理をあきらめて個人再生や自己破産に切り替える

といった流れになるでしょう。

自分で債権者に直接交渉できるのか?

裁判所が間に入らないとなると、実際交渉にあたるのは誰でしょうか。

任意整理はほぼすべての案件で「弁護士(司法書士)」が入っていると考えてよいでしょう。

債権者側からみても法的知識のない素人を相手に交渉するのはとても手間と時間がかかります。

特に全国の多数の案件をさばかなければならない大手業者ではあるほど、機械的に進めていかなければならないため、法律家以外の人が直接交渉を申し込んでもまず断られると考えておくべきです。

ただし、すべての債務整理の最初に行う「取引履歴の開示」については債務者自身が請求しても応じてもらえます。

自分で取り寄せた取引履歴に基づいて弁護士(司法書士)に「利息引き直し計算」をしてもらうこともできます。

任意整理で合意した支払いができなかったら?

任意整理による合意に基づいて作られた「和解書」はれっきとした契約書です。

ここで約束した弁済に関する内容を果たすことができなければ「遅延損害金」が発生したり、数回遅延が重なったりすれば分割払いそのものができなくなることもあります(期限の利益の喪失)。

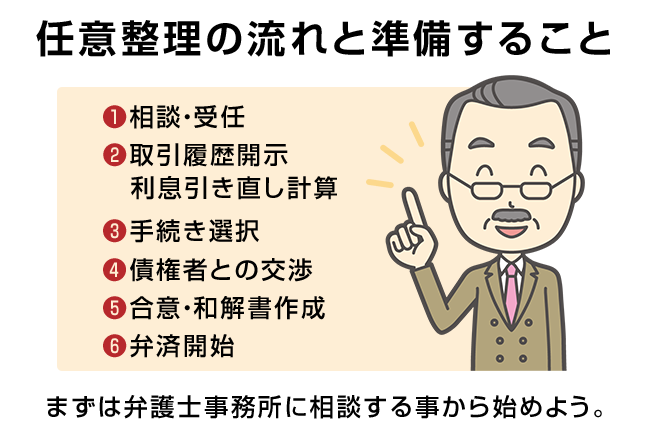

任意整理の流れと準備すること

任意整理の手続きを進めるには何から始めれば良いのかな?

弁護士事務所に相談する事から始めよう。 債権者一覧や、契約書などを持参すると、スムーズに話が進むよ。

任意整理の大まかな流れと、その都度やるべきことを確認していきましょう。

相談・受任

債務者が弁護士(司法書士)のところに行って現状を相談し、受任の可否を判断してもらいます。

この時、債務者は

- 現在借りている債権者一覧

- 過去に完済した債権者

- 債権者と交わした契約書

- 領収書などの書類

- キャッシングやクレジットカード

- 認め印

- 身分証明書

を持参するとスムーズでしょう(契約書等の書類は必ずしもなくてもよい)。

完済した債権者の分まで持参するのは「利息の払い過ぎで過払い金返還請求ができることがあるので、それを調査するため」です。

急いでいる状況であれば即日の受任も基本的に可能ですが、場合によっては司法書士では受任できないため弁護士を紹介されるような場面もあります。

弁護士(司法書士)が債務者との間で債務整理を委任する契約をすると、弁護士(司法書士)は即日、債権者に受任通知を発送します(FAXのこともある)。

受任通知が債権者に到達すると、債権者はそれ以降、債務者に直接連絡を取ることができなくなります。

取引履歴開示・利息引き直し計算

受任通知には「当職がこの債務者の債務整理を受任しました。つきましては全期間の取引履歴を開示してください。」という内容が記載されています。

取引履歴というのは「ある債権者と債務者が一番最初に貸し借りをした時から、最後の借入、返済までの日付と借入れ、返済金額の記録」のことです。

債務者本人または代理人となった弁護士(司法書士)から請求があれば債権者は必ず取引履歴を開示しなくてはなりません。

取引履歴は債務整理においてとても重要なものですが、その理由は「取引履歴を見ていくとどのくらい利息を取られていたのかがわかる」からです。

取引履歴を専用のソフトに入力していきますが(利息引き直し計算)、利息の払い過ぎになっていれば元金に充当することにより今までの計算よりも元金の減るタイミングが早くなります。

つまり、債務者自身が思っている(債権者が計算している)よりも早く元金が減った結果として、まだ借金が残っていると思い込んでいた会社についてすでに返済が終わっている可能性もあるのです。

これは、平成20年くらいより以前(一連の貸金業法改正前)の消費者金融やクレジット会社のキャッシングでは非常に多くあることです。

返済が終わっているのにさらに支払い続けていれば「過払い」なので、過払い金返還請求をすることになります。

手続き選択

任意整理を希望していても、他の債務整理になってしまう事もあるの?

そうだね。借入額や返済額、収入によっては任意整理では返済していくのが厳しいと弁護士に判断されてしまう場合もあるんだ。 任意整理が難しい場合には、個人再生や自己破産を進められることになるよ。

上記のように利息引き直し計算をすると、その債務者がどのくらいの債務を抱えているのか、正確な数値がわかります。(人によっては0や過払いといったこともありますが、ここでは「残債務がある」ことを前提に解説します。)

上記の利息引き直し計算により出てきた金額と債務者の現在の収入を見比べます。

そして、状況によりどの手続きが適しているかの判断を行います。

- それ以上減額せずに分割払いできそうなら任意整理

- 減額すれば支払えそう(目安として月々3万円くらいの弁済原資がある)なら個人再生

- 分割払いであっても支払うことが無理なら自己破産

大まかに言えばこのような基準になります。

この判断は債務整理の成功、失敗を分けるものであるため非常に大切です。

できれば収入は口頭での申告ではなく、給与明細などを持参した上で弁護士(司法書士)としっかり話し合って決めたいものです。

債権者との交渉

任意整理の交渉は全て弁護士にお任せして良いの??

そうだね。手続きや交渉もあわせて全て弁護士に依頼するからこそ、債務整理を得意としている弁護士に依頼するのがお勧めなんだよ。

利息引き直し計算の金額が出たら、いよいよ弁護士(司法書士)と債権者との間で交渉に入ります。

債務者は「月々の弁済額の上限」について、ある程度根拠のある金額を弁護士(司法書士)に伝えておくようにしなくてはなりません。

なお、実務上は弁護士(司法書士)から収入に関する証明書(給与明細、源泉徴収票等)の提示を求められることもありますが、債権者側が交渉の中でそれらの提示を要求してくることはあまりありません。

債務者が申告した弁済可能額に基づいてまず弁護士(司法書士)と債務者の間でおおよその弁済計画を立て、その希望を債権者に伝えて債権者側がどこまで受け入れることができるかというのが交渉の内容になります。

上記に触れたように、債権者側にも「ここまでなら受け入れてよい」というマニュアルがあるため、それほど無理が通るわけではありません。

弁護士(司法書士)は任意整理を行う場合は過去の同じ債権者との交渉実績をもとにあらかじめ見通しを立て、そこから交渉に入ることが多いでしょう。

最初からあまりに無理な計画を提示することは双方、時間と手間の無駄になるからです。

そのため、任意整理を依頼する場合は手がけている案件が多い事務所の方がより効率の良い交渉ができることは間違いありません。

逆に、債権者側から弁護士(司法書士)の実力をランク付されており、「〇〇先生ならここまでは受け入れる」など、法律事務所ごとの対応の違いも出ているようです。

合意・和解書作成

何度かの交渉を経て債権者との間で合意が成立すると、その内容を反映した和解書を作成します。

ある程度の規模の業者であれば自社のフォーマットがあるはずなのでそちらを使用します。

もちろん各債権者により異なりますが、大体次のような体裁です。

合意書

(債権者名 ) (以下、「甲」という)、および(債務者名 )(以下、「乙」という)は、本日以下のとおり合意する。

本合意書の正本は、2通作成した上で甲乙が各自1通を保持する。

第1条(債権債務の確定)

1 甲乙は、甲乙間の初回取引が昭和・平成 年 月 日であることを相互に確認する。

2 甲乙は、当事者間の金銭消費貸借等の取引に基づく債権債務額を金○○○円と確定する。

第2条(弁済方法)

乙は、和解金○○○円の支払い義務あることを認め、これを分割又は一括(□欄にチェックで表示)して以下の預金口座に振込送金の方法で支払う。

□分割払

本合意書の作成日以降毎月末日限り、分割して以下の預金口座に振込送金の方法で支払う。

分割払金 各 金○○○円

初回金 金○○○円 (都合 回)

□一括払

本合意書の作成日から7日以内に、一括して以下の預金口座に振込送金の方法で支払う。

一括送金 金○○○円

〔甲の指定する預金口座〕 ( )

第3条(期限の利益の喪失)

乙は、以下の事由の一でも生じたときは、期限の利益を喪失し、前条の和解金の残金を直ちに一括して支払う。

(1)前条の支払いを分割金の2カ月分を超えて遅滞したとき

(2)自ら破産申立を行い、あるいは、第三者から破産の申立を受けたとき

(3)その振出にかかる手形・小切手が銀行協会の不渡り処分を受け、あるいは銀行取引停止処分を受けたとき

第4条(債権債務の不存在)

甲は、前第2条の和解金全額を受領したときには、当然に残債権を放棄し、遅滞なく乙との間の債権証書を返却し、あるいは完済証明書を発行する。

甲乙は、本合意書に定めるほか、相互に債権債務を一切有しないことを相互に確認する。

平成 年 月 日

甲 所在地

商号

代表者

乙代理人

所在地

弁護士(司法書士)

もし債務者側が提示した条件を債権者が承諾しないなどの理由で合意が成立しなかった場合、個人再生や自己破産など他の手続きを検討することになります。

弁済開始

上記の内容に沿って弁済を開始します。

もし、弁済が遅れたり滞ったりすると遅延損害金が発生したり、残金の一括払いを求められるため、特に債権者が多い人の場合はしっかりと各社の期日を管理しなければなりません。

弁護士(司法書士)事務所によっては、別途費用はかかりますが債務者からお金を預かり弁済の代行をしてくれるところもあります。

任意整理を行うことによるデメリット

任意整理のデメリットはブラックリストへ載ってしまう以外にもあるの?

ブラックリストに載ってしまう以外にも返済計画が甘くて、結果的に返済できなくなってしまうというデメリットもあるよ。

では、任意整理を行うにあたって「デメリット」といえる点はどのようなものがあるのでしょうか。

計画が甘いため生活が苦しくなることがある

上記のとおり、任意整理は特に源泉徴収票などを提示することなく和解までいってしまうことも珍しくないため、弁護士(司法書士)と債務者の間で綿密に生活費と弁済額のバランスを考えて計画を練らなくてはなりません。

ここが甘かったため、無理な計画による弁済で生活が圧迫され、非常に苦しい状況を強いられることもあります。

ローンが組めなくなる?

これは、任意整理以外の債務整理でも同じなのですが、信用情報機関(債務者個別の借入返済情報等を管理する機関)のデータに事故情報が掲載されてしまいます。

これによって、5年くらいの間、クレジットカードの作成や住宅ローン、自動車ローンを含む借金の類が一切できなくなる可能性があります(俗に言う「ブラックリスト」)。

ただ、債権者側の事情や債務者個々の状況によって異なり、絶対に借りられないとは言い切れません。

クレジットカードが作れなくなる?

上記の通り、信用情報機関の事故情報掲載によってクレジットカードの新規作成もできなくなります。

ただ、クレジットカードについては、その会社を任意整理の対象から外した場合、次の有効期間満了まで使い続けられる可能性があります。

有効期間満了前でも定期的に与信調査をする債権者もいますが(「途上与信」と呼ばれる)、そのようなことを行わなければ任意整理をしなかった債権者には金融事故を起こしたことがバレないからです。

しかしそのような債権者でも次回のカードの更新では与信調査をしますので、ほぼ確実に審査にはねられると考えておかなくてはなりません。

任意整理をしたことが家族にバレる?

任意整理をしたことが家族にばれてしまう事ってあるの?

弁護士に依頼してしまえばバレてしまうリスクは最小限に抑えることができるけれど、返済できなくなってしまった時には、家族にバレてしまう可能性があるから注意しよう。

債務整理の各手続きの中で、任意整理は一番「バレにくい」手続きであるといえます。

個人再生や自己破産のように裁判所が関与する手続きでは、裁判所からの書類が郵送されることや、審尋(債務者に対しての事実調査、聞き取り等)のため裁判所に呼ばれることからどうしてもバレる機会が増えてしまいがちです。

また、家計を一つにする家族がいればそれら全員の給与明細や通帳なども出さなければならないため、内緒で手続きをすることはほぼ不可能です。

一方で任意整理の場合は担当の弁護士(司法書士)に「連絡は携帯だけにしてほしい。書類は取りに行くので自宅には郵送しないでほしい。」と伝えておけば家族には一切知られずに済むこともあります。

ただし、和解によって決まった弁済が滞るようなことがあれば直接債権者から連絡が来るなどしてバレる可能性が一気に高まるので気をつけなくてはなりません。

このように、任意整理にはデメリットもいくつかありますが、トータルで見ると個人再生や自己破産よりはかなり着手しやすい手続きといえます。

任意整理は前提として

- 収入が安定しており利息引き直し計算後の元本全額の支払いができること

- 弁護士(司法書士)に代理で交渉してもらうこと

が条件になってきます。

債務が膨れ上がると任意整理では済まなくなることも多いため、任意整理を希望する人は第一段階としての「法律家への相談」を早めにすることが大切です。

【ローンが組めない?】任意整理を行う上でのデメリットについて、まとめ

任意整理にもデメリットがあるんだね。 ローンが組めなくなってしまうと困るけれど、今後の生活を再建するためにも、借り入れができない方が安心かもしれないね。

他の債務整理に比べて、任意整理はデメリットも少ないし、手続きも進めやすいんだ。 だけど、返済を続けていく手続きだから、計画性を持って進めないと再度債務整理をしなければいけない事もあるから注意しよう。

- 任意整理とは、裁判所が関与しない債務整理手続きであり、債権者と債務者の話し合いで弁済の内容を決めることができる。

- 自由に内容を決められるとはいえ、各債権者には会社ごとの基準があるため、債務者の希望がすべて通るわけではない。

また、実際の交渉は弁護士(司法書士)でなければできない(=債権者に受け付けてもらえない)と考えるべきである。 - 任意整理で決まった内容は私人間での和解ではあるが、それはれっきとした契約行為なのでそこで決められた弁済が滞ると遅延損害金が発生したり、残元金の一括払いを求められることがある。

- 任意整理は相談、受任から始まり利息引き直し計算、手続きの選択、交渉、和解成立、弁済開始という順番で進行していく。

- 任意整理は各債務整理の中で一番軽いといえる手続きではあるが

「計画が甘いと生活を圧迫することがある」

「ブラックリストの掲載」

「クレジットカード作成や借金が最大5年間くらいできなくなる」

などのデメリットもある。 - 任意整理は家族には非常にバレにくい手続きであるが、和解した内容の弁済を滞るなどがあれば債権者からの連絡が直接来ることもあり、バレる可能性が高まる。

- 「収入が安定していること」、「弁護士(司法書士)に依頼すること」が任意整理における最低条件になってくるので、任意整理を希望する人は早めに弁護士(司法書士)に相談に行くことが大切である。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...