借金がチャラになる?自己破産可能な人の条件を解説します

自己破産は、やむを得ない理由で借金が膨らんでどうにも生活が立ちゆかなくなった人を救済するためにとても強力な手段です。

しかし、どんな状況でも借金をチャラにできるとなれば、これを濫用する人が後を絶たなくなることは想像に難くありません。

そこで、「自己破産」の手続きを取ることができるのはどんな人なのか?その条件について考えてみましょう。

自己破産とは

自己破産とは、申立人の目的としては「借金をチャラにしてもらう」ことですが、むしろ法的な観点から言えば「申立人が現在持っている財産をなるべくお金に換えて債権者への配当に充てる」ことを大きな意義としています。

破産手続きは、地方裁判所が管轄していますが、手続きの流れや手続きに必要な書類については厳格に定められています。

そのもたらす結果は重大ですから、決して簡単な手続きとはいえません。

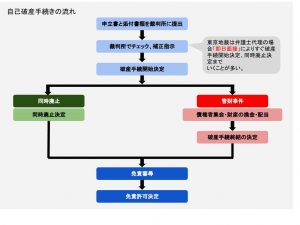

破産手続きから免責までの流れについて

具体的な破産手続きの流れですが、まず申立書と添付書類を裁判所に提出することから始まります。

とはいえ、この「添付書類」の準備が非常に大変でここに何カ月もかかってしまう人もいます。

「家計収支表(簡単な家計簿のようなもの)」を数カ月分つけたり、公的な書類を多数準備しなければならないため法律家と本人が協力して進めていく必要があります。

書類を裁判所がチェックしたら、破産手続開始決定が出され「同時廃止(※)」と「管財事件(※)」のどちらに振り分けられるかが決まります。

どちらの類型になるかが事件の終結までの期間や費用を決める大きなポイントです。

※「同時廃止」・・・債務者に配当できるような財産および免責不許可事由(詐欺的借入等)がないため、破産手続開始決定と同時に破産を廃止(手続きを終わらせる)すること。通常この後すみやかに免責の手続きに移り、手続き全体が非常に早く終結する。

※「管財事件」・・・債務者に配当できる財産があったり免責不許可事由(詐欺的借入等)がある場合に破産管財人が選任されて配当や調査などが行われる。これらが終結すると免責手続きに移るが、全体として手続きが長期化することもある。

もし同時廃止に振り分けられると、あとは免責許可を得るだけなので通常はスピーディに(申立てから2カ月以内くらいが多い)手続きが終了します。

管財事件に振り分けられると、ここからの流れはケースバイケースになってきます。

換価(お金に換えて債権者に配当)する財産があれば換価したり、債権者集会を開くなどの手続きを経て、最終的に免責許可を申立てて許可がおりると手続き終了となります。

管財事件で債務者の財産に不動産がある場合などは、終結まで1年以上かかることもあります。

破産制度とは、債務者の財産を処分して債権者に分配すること

破産制度とは、究極的には

「全額は支払えませんが、債務者のめぼしい財産すべてを債権者への配当に充てます。だから残りは返済できなくても勘弁してください。」

というものです。

もちろん債務者が目指すゴールは免責なのですが、道義的な面や債権者相互の公平性の観点からも、債務者の財産の分配は重要なプロセスです(同時廃止を除く)。

ほかの債務整理方法との違い

債務整理には自己破産以外にもメニューがあります。

任意整理、特定調停、個人再生と呼ばれるものですが、それらはいずれも何らかの形での返済を前提としており、分割にするなどの形で返済していける人しか選択できません。

「配当する財産を処分したら、残りはすべて免除してもらえる」というのは自己破産の大きな特徴であり、行き詰まった人にとって立ち直りの効果が非常に大きいため、世間一般から見てもインパクトの強い手続きなのです。

ただ、まだ返済できないとはいえない程度の状況にある人は、自己破産以外の手続きを取る方が良いこともあります。

自己破産にどうしても精神的な抵抗感がある人や、自己破産により職業制限にかかってしまう人などはひとまず別の手続きも検討してみる方がよいかも知れません。

本当に自己破産を選ぶことが適切なのかについてはきわどいケースも多く、事前に弁護士(司法書士)に相談し、適切に判断することが大切です。

※債務整理の種類について詳しくはこちらを参照してください。

得られるメリットと生じるデメリット

自己破産によって得られる最大のメリットは、

「借金がゼロになるため、一度悪化した経済状態を完全にリセットできる」

ことです。

これは上にも説明した通り、他のどの債務整理にもない最大の特色です。

一方でデメリットは

「最大10年程度、借金やクレジットカードの作成など一切の借金ができなくなる可能性がある」

「職業制限がかかる職種がある」

「官報に住所氏名が掲載される」

ことです。

ただ、自己破産してもなお借金したくなる状態にあるということは再び債務が膨らんでしまう危険性が高いため、現金で回せる生活ができないのであれば根本的に収支を見直すべきです。

(転職等で年収を上げる努力をする、妻が専業主婦だったのであれば共働きにする、病気があるなら公的扶助も検討する、など)

なお、職業制限は他人のお金を扱うような一部の職種だけであり(警備員、生命保険募集人、士業など)、期間も「復権(免責許可決定が出るなど)まで」と決まっているため、ほとんどの人は気にする必要がありません。

また、官報に至っては一般の人が毎日見ていることはほぼありません。

よって、全体として見たら、自己破産手続きはメリットの方がデメリットをはるかに上回っている状態といえます。

自己破産した方が良い人は、どんな人か

自己破産した方が良い人を一言で表現することは難しいのですが、あえて言えば

「今後の返済能力がないことが明らかであり、収入が不安定な状態」

の人ではないでしょうか。

つまり、裁判所に書類を出しても「このくらいの借金でこれだけ収入があるなら、まだこの人は返済できるのでは?」と判断され、申立ての取り下げを迫られることもあるのです。

もちろん同じ収入であっても人によって返済不能といえるか否かは異なります。

実家なのか1人暮らしなのか、扶養家族がいるかなどで状況は全く違ってくるからです。

既に支払いが苦しいが自己破産すべきかわからない、という人は少しでも早く弁護士(司法書士)に相談し、状況を説明してアドバイスをもらうことをおすすめします。

自己破産の免責条件とは

自己破産手続きの流れを上に説明しましたが、手続きの最後には必ず「免責許可決定(最終的に借金をゼロにすることを裁判所に認めてもらう)」をもらわなければなりません。

ただ、よほど免責を認めがたい状態であれば「免責不許可」になることもまれにあります。

どのような場合がそれに該当するのでしょうか。

免責不許可事由の存在

自己破産手続きにおいては「免責不許可事由」が破産法で定められています。

免責不許可事由の趣旨とは

「詐欺的な借入れがあったり、莫大な浪費により財産を失った」

「自己破産手続きにおいて不正があったり適正な手続きが妨害された」

といった、道義的に見て免責をさせることが妥当ではない場合に、裁判所が破産管財人(※)をつけて調査をさせ、本当に免責してもよいのかどうかをより慎重に判断することです。

ただ、実際に免責不許可事由にあたるケースを見ても、最終的には本人への調査などがされた上で(時間はかかっても)免責を受けているケースが9割くらいにのぼるため、本当に最後まで免責が許可されないことはそれほど多くありません。

※破産管財人・・裁判所により選任される、自己破産手続きを補助する役職。ほとんどは弁護士であるが、申立書を作成した弁護士とは別の者が選任される。破産事件の内容を調査したり、債権者集会を開催したり、財産の換価配当を行ったりする

免責されない条件について

具体的に免責不許可となる可能性があるケースは次のとおりです。

破産法252条1項に定められた「免責不許可事由」

|

1号 |

債権者を害する目的で財産を隠す、壊す、不利益に処分するなど |

|

2号 |

破産手続開始を遅らせる目的で不当に債務を負担する、安価での処分行為をする |

|

3号 |

特定の債権者を優遇するような担保供与、債務を消滅させる行為をする |

|

4号 |

浪費又は賭博その他の射幸行為により著しく財産を減少させる |

|

5号 |

詐術により信用取引を行う |

|

6号 |

業務や財産状況に関する帳簿を隠す、偽造や変造をする |

|

7号 |

虚偽の債権者名簿を提出する |

|

8号・11号 |

調査協力義務違反行為をする、破産手続上の義務違反行為をする |

|

9号 |

破産管財人などの職務を妨害する |

|

10号 |

7年以内に再度の免責申立てをする |

要するに、債権者を欺く、過度の浪費をする、破産手続きにおいて不誠実、協力的ではない行為をする、過去に自己破産したことがあるのに再度の申立てを行うなどがあれば免責が厳しくなると考えておけばよいでしょう。

※免責不許可事由について詳しくはこちらの記事を参照してください。

ギャンブルによる借金は免責されるのか

具体的には免責不許可事由の判断が難しいケースもあります。

特に実務で問題となるのが「ギャンブルや買い物の浪費はどの程度なら免責不許可事由にあたるのか?」ということです。

「著しく財産を減少させたかどうか?」というのが一つの目安になりますが、実際にはギャンブル等による浪費でもかなりのケースで免責されています。

自分はパチンコによる借金だからどうせ自己破産できない・・と最初から投げやりになっている人もいるのですが、実際には申立てをしてみないとわからない部分もあります。

これを自分で判断することはとても難しいため、詳しくは担当の弁護士(司法書士)に尋ねた方が良いでしょう。

ただ、ギャンブルや買い物の依存症とみられる場合には単に借金をチャラにしただけでは根本的解決にならないことも多いので、医学的な治療と並行して行う必要があります。

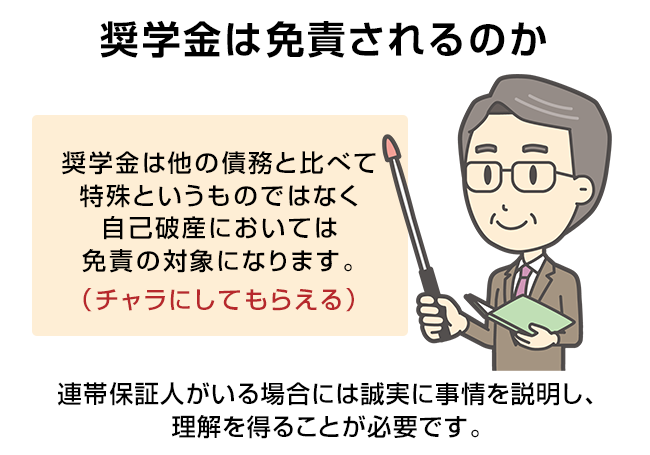

奨学金は免責されるのか

ひと昔前であれば「奨学金は返さなくても大丈夫」などという噂がまことしやかに流れていたものですが、近年では奨学金制度を運営する「日本学生支援機構(旧、日本育英会)」による取り立てがとても厳しくなっていることも知られてきました。

奨学金は他の債務と比べて特殊というものではなく同列に扱われ、自己破産においては免責の対象になります(チャラにしてもらえる)。

ただ、奨学金特有の事情として「多くのケースで連帯保証人がついている」ことがあります。

奨学金貸与の際には

「一定範囲の親族が連帯保証人になる」

「機関保証を受ける(保証料を支払って保証会社に頼む)」

のどちらかを選択しなくてはなりません。

もし、前者のケースで借入をした(元)学生が将来、返済できなくなった場合は連帯保証人に請求がいくことになります。

自己破産は他の手続きと異なり、特定の債権者を外して手続きすることは許されないため、どうしても奨学金も巻き込まざるを得ません。

連帯保証人も支払不可能となれば一緒に債務整理しなくてはなりませんので、もし自己破産する見込みが強くなったらまず連帯保証人に誠実に事情を説明し、理解を得ることが必要です。

※奨学金について詳しくは、こちらの記事を参照してください。

「奨学金が返せない時の対策と破産前の選択肢」https://xn--x0qu8arpm90d4uqbt4a.xyz/5975/

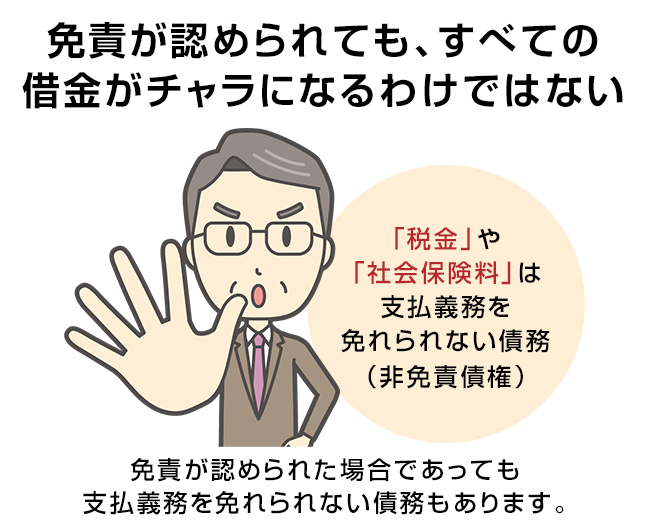

免責が認められても、すべての借金がチャラになるわけではない

もし免責が認められた場合であっても支払義務を免れられない債務もあります(非免責債権)。

「税金」や「社会保険料」はその代表格です。

これらが自己破産で免除されるとなると、国や地方自治体の運営や社会保障制度そのものが機能しなくなるおそれがあるため、破産によってもなおこれらは支払い続けなければならないとされるのです。

※その他にも「子の養育費」など非免責債権となるものがありますので、こちらの記事を参照してください。

「自己破産した時に滞納している税金はどうなる?」https://xn--x0qu8arpm90d4uqbt4a.xyz/5158/

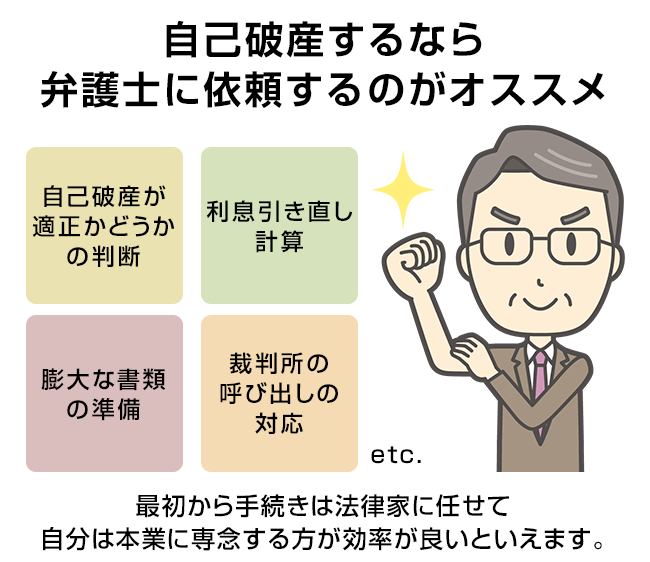

自己破産するなら弁護士に依頼するのがオススメ

自己破産手続きをしたいが、報酬がもったいないから自分でやろうと考える人もいます。

法律上は債務者自身で手続きをしても構わないのですが、そこには多くの困難が伴います。

・本当に自己破産が向いているのかの判断(任意整理や個人再生でも良いのではないか?)

・利息引き直し計算(※)が正しくできるかどうか?

・膨大な書類を漏れなく、間違いなく準備できるか?

・裁判所の書類補正や呼び出し等に対して適切な対応ができるか?

※利息引き直し計算・・貸金業法改正前の高金利で行われていた消費者金融などの取引を適正な利息に直すための計算。

大まかに見てもこれだけのハードルが待ち構えているわけですから、仕事を持っている人などは特に免責までの道のりが果てしなく遠くなってしまうのです。

そうであれば、最初から手続きは法律家に任せて自分は本業に専念する方がよほど効率が良いといえます。

報酬は弁護士(司法書士)事務所によって異なりますので実際に比較してみてから決めることもできますし、債務整理の場合、報酬分割払いも多くの事務所が対応していますので、いっぺんに大金を準備しなければならないのでは?と心配する必要はありません。

弁護士に依頼するほうが、免責が認められる可能性があがる

時間的な効率を追及する意味以外に、弁護士が代理人となって手続きを進める方が免責許可がスムーズに得られやすいのも事実です。

実際、東京地裁では弁護士が代理人となった場合には非常にスピーディに手続きが進むシステムが準備されています。

また、たとえ免責を受けるのが厳しい事由があったとしても、多くのノウハウ、実務経験を持つ弁護士であれば裁判所に対して説得力のある説明をすることもできます。

つまり、本人が行う場合よりも、弁護士に頼む方が早く、確実に免責を受けられる可能性が高まることになるのです。

こういった手続き全体としてのスピードや成否がかかっていると考えたらやはり弁護士報酬はそれに見合っているとも考えられます。

自分でするか法律家に頼むか迷っている人も、その間にも債務は膨らんでいきますので、とりあえず無料相談で法律家に現状を話すところから始めてみることをおすすめします。

まとめ

・自己破産が可能なのは、返済が不能になっていることが客観的に明らかで、かつ収入の安定性を考えると分割弁済も難しいと思われる人である。

・免責不許可事由がある場合は最終的に借金がチャラにならないこともあり、税金など特殊な債務は自己破産によっても免責されない。

・時間、手続きの成否両面から考えても、自分で手続きするより弁護士に頼む方が早くて確実性が高い。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...