自己破産が家族に与える影響やデメリット

自己破産をすると、家族には何か影響があるの? 基本的には、個人が自己破産をするわけだから、家族に影響が及ぶことはないんだけれど、それでも生計を同一にしている場合には、家族に迷惑をかけてしまうのを避ける事はできないんだ・・・

家族には、どんな影響があるのか詳しく教えて! よし!では早速、自己破産による家族への影響について、詳しく見ていこう!

家族に迷惑をかけたくなくて自己破産をためらう、という人も一定数います。

自己破産は個人単位で行う手続きであり、破産法上の話だけをすれば直接家族に何らかの悪影響が出るものではありません。

ただ、実質的には生計をひとつにしている以上、少なからず影響が出ることは避けられません。

気をつけておくべき点と心配する必要がない点を整理し、正しく理解しておきましょう。

自己破産による家族への影響

自己破産することによって本人には

- 不動産や価値の高い車両など目ぼしい財産を処分しなくてはならない

- 金融ブラックになる(最大10年ほどローンが組めなくなる、カードが作れなくなる)

- 官報に住所氏名が掲載される

- 一定期間、職業制限がかかる

といったデメリットがあります。

これらの点が直接的、あるいは間接的に同居家族にどのような影響を及ぼすのでしょうか?

まず、ダイレクトな財産的影響から見てみましょう。

自宅を保有している場合

持家の場合には、自宅は手放さなければいけないの? そうだね。 所有者が自己破産をする場合には、自宅を手放す必要があるから、家族は引越しをしなければいけない事になるね。

所有不動産は基本的に手放すことになる

自己破産手続きをする場合、高額な財産については基本的に換価(売却してお金に換え、債権者に配当する)処分されます。

つまり、マイホームを持っていれば引っ越しをしなければならないので、家族の生活が大きく変わることにつながるのです。

高額・・というのがどの程度かという点ですが、おおよその基準として「20万円」という数字がよく出てきます。

ただこれも、どの範囲の財産を処分させられるか(=換価基準)という点では、各地方裁判所の運用が統一されていないこともあります。

自分の管轄裁判所ではどこまでの財産が処分対象になるのか、事前に申立て担当の弁護士(司法書士)に確認しておくべきでしょう。

不動産の場合、明らかに売却不可能など劣悪な条件でなければほぼ間違いなく処分の対象となると考えておかなくてはなりません。

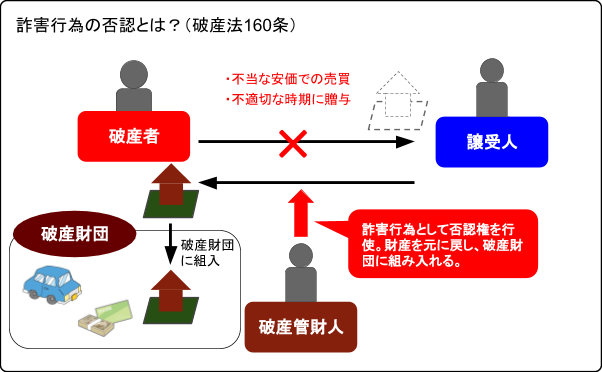

不動産を処分せずに済んだというのはどちらかといえば「破産管財人が、この不動産は破産財団(配当すべき財産の集合体)に組み入れない方がよいと判断した」という結果論であり、破産者本人が意図してそのようにできる状況というのは極めて少ないのです。

「自分名義でなければ処分されずに済むのでは?」と考えて自己破産手続きの前に勝手に名義を移すようなことをすれば、下記のように破産管財人によりその行為が否定され、最悪、免責自体が許可されないこともあるため絶対に避けるべきです。

ローン返済中の家はどう処理される?

住宅ローンがきっかけで経済状態が悪くなり、結果として他の借金まで増えて自己破産に追い込まれるというのも現実に多いケースです。

ローンを返済し終わっていない家というのは銀行などの「住宅ローンに基づく抵当権」が設定されています。

住宅を処分して金銭に換えた場合、それに対し一番の優先的権利を持っているのは、登記簿上「第一順位」として設定されている抵当権者(借入先の金融機関や保証会社)です。

このような優先権を持つ債権者を「別除権者」と呼ぶこともあります。

自己破産する場合に、「ローン付き不動産」をどのように処理するかには大きく分けて2つの方法があります。

- 競売 → 裁判所主導で強制的に売却の手続きが行われ、法に基づいて配当がされる。

- 任意売却 → 民間の不動産業者が間に入って外形的には通常の売買と同じような形で売却される。

自己破産中に任意売却が行われるときは破産管財人が債務者に代わって各手続きを行う。

任意売却の方が一般的には高値で早期に売れることが多いため配当をより多くすることができ、債権者にとってはメリットが多いといえます。

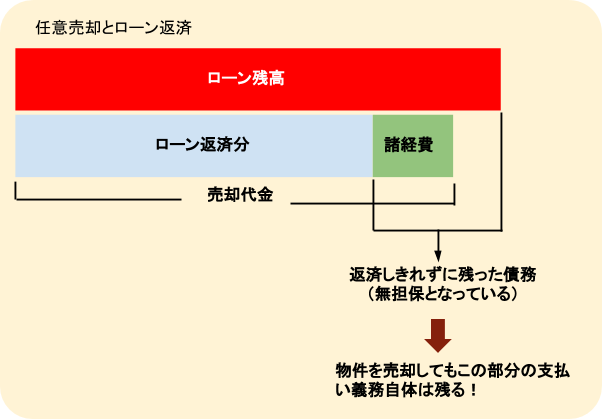

ただ、家を売ってお金に換えただけでは通常、第一順位の抵当権者にも全額返済しきれないことが大半です。

もし任意売却しても残ってしまった債務は他の「担保を持たない債権者(一般債権者とも呼ぶ)」と同じ取り扱いになり自己破産の手続きに乗せられることになります。

家族の収入や財産の差押え

家族が連帯保証人になっている場合には、借り入れをした人が自己破産をすれば、連帯保証人の借金もなくなるの? 主債務者が自己破産をしても、連帯保証人の借金は残るんだ。 家族が連帯保証人になっている場合には、主債務者と同じように、自己破産を選択しなければいけない可能性があるんだよ。

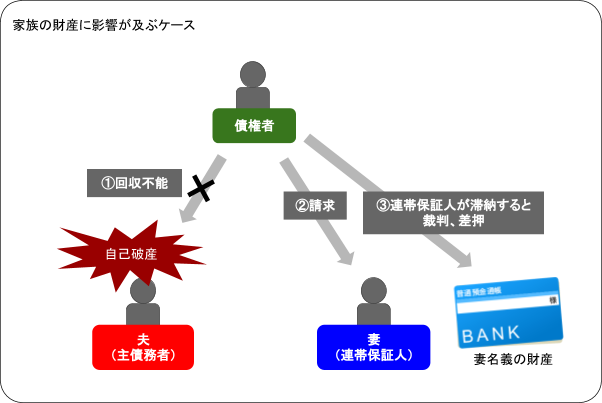

家族が連帯保証人になっている場合

もし、主たる債務者が自己破産したとしてもそれによって当然に連帯保証債務が免責されるわけではありません。

つまり、妻が夫の連帯保証人になっていれば、まだ返済しきれていなかった債務の全責任がのしかかってきます。

生計をひとつにする家族の場合、その中の一人が自己破産まで追い込まれてしまったのであれば他の人が全額弁済できる余裕などないことがほとんどです。

もし債権者が連帯保証人に請求してきても返済できない場合、債権者が訴訟に勝つなどして差押えをする権利を得れば、家族である連帯保証人の名義になっている財産を差押えることになります。

最終的に連帯保証人がどうしても支払えない場合、連帯保証人自身が債務整理を検討するしかないということになります。(「保証人倒れ」などと表現することもある)

家族が連帯債務者になっている場合

共働きの夫婦が増加している時代ですので、住宅ローンなどは近年特に「夫婦が連帯債務者」といったケースも増えています。

連帯債務者の場合、まさに「債務者」そのものといえるため、家族が連帯債務者になっていたら債権者はその家族に請求することもでき、連帯保証人の場合と同様に家族への訴訟や差押えもできることになります。

ブラックリストの影響はどこまで及ぶか?

ブラックリストにのってしまうと、家族もブラックになるの? 主債務者がブラックになったからといって、家族までブラックになってしまう事はないよ!

同居家族はブラックになるのか?

ブラックリスト=個人信用情報機関に掲載された事故情報ということになりますが、これは完全に個人単位であり、自分がブラックになったからといってすなわち家族のブラック、というわけではありません。

ただ、夫がブラックで融資審査に落ちたので、直後に妻が同じ会社への融資申し込みをするなどすれば、同居家族であることがバレますので、そのことが融資審査においてマイナスになることは否めません。

よって、これについては「間接的な影響」といえます。

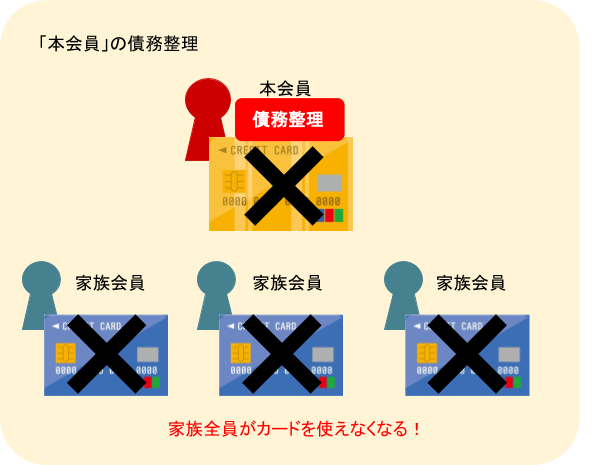

家族カードの継続使用は可能か

一家の稼ぎ手が本会員となったクレジットカードに「家族カード」をオプションでつけていることもあるかと思います。

そのような場合、カード利用の根拠となる「信用力」を判断する基準は「本会員」です。

つまり、夫が本会員として契約し、妻と子供に家族カードを渡している場合、契約者である夫が自己破産すればそれに伴って妻と子供の家族カードも使えなくなります。

もちろん、妻や子供が自分名義で会員になっている他のカードに直接影響はありません。

ただ、一家の家計が悪化したことによって家族がそれぞれに持つカードの支払状況が悪くなれば、それによって利用を止められるようなことも十分に考えられます。

配偶者や子どもへの影響

近所に自己破産をしたことがバレてしまう事もあるの? 自己破産をすると、ご近所に自己破産をしたことがバレてしまうのでは・・と不安に感じる人が多いんだけれど、ほとんどの人は、官報をチェックすることがないから、近所の人にわかってしまう事はないんだよ。

では次に生活面での影響などを考えてみましょう。

引っ越しに伴い転校することも

上記のように自己破産では「不動産の処分」が避けられないため、一家揃って引っ越しをしなければならないこともあります。

公立学校に通っている子供の場合はそれによって転校を余儀なくされることもあります。

官報掲載による家族への影響は?

近所付き合いが密な地域や人の場合、噂というのはやはり気になるものです。

官報に住所と名前が出てしまうのであれば、妻が「〇〇さんの旦那さん、破産したみたいよ」などと言われないだろうか?といったことが気になる人もいるでしょう。

しかし、自分から自己破産したことを言わない限り、官報掲載によって友人、知人、ご近所といった関係の人に即バレるという可能性はほとんどないと考えてよいのです。

例外的に官報からバレるとするなら、その知人が金融関係の仕事をしていて官報を見ることが日常的になっているような場合ですが、確率としては非常に低いものです。

家族の会社への影響

家族が仕事をしている場合には、何か職場に影響が出てしまう事ってあるのかな? 家族が自己破産をする時には、同居家族の収入証明を提出しなければいけないから、職場にお願いしなければいけない事もあるんだけれど、仕事を辞めたり、家族が自己破産の手続きをしている事を伝える必要は一切ないんだよ。

本人も家族も仕事を辞める必要はない

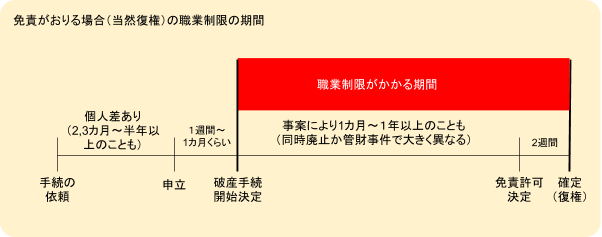

自己破産を避けたいと考える人の理由として「職業制限」が挙がることもあります。

本人がその職種の業務に就けないことで一時的に家族に影響が出る可能性もないわけではありません。

職業制限の代表的な職種は「他人のお金を扱う仕事」であり、「士業」や「貸金業」「生命保険募集人」「警備員」などが挙げられます。

ただ、これは本人に限ったものであり、しかも破産手続開始決定から復権までという、人によってはかなり短い期間になり、家族の仕事にはもちろん何の制限もかかりません。

破産者本人に職業制限がかかったからといってすなわち会社を辞めなければならないという話ではありませんし(部署の異動などで対応できることもあるため)、ましてや家族が辞める必要などまったくありません。

むしろ、今後の生活の立て直しのためになるべく安定的に現在の仕事を継続できる努力をするべきです。

配偶者の収入証明関係書類の提出

自己破産手続きの準備をしている段階では、家族やその職場に若干、手を煩わせてしまうことがあります。

自己破産では、破産者の一家全体の経済状況を把握しなければならないこと、また、配偶者などに対する不当な財産移転などを防ぐ意味で「同居家族全員について預金通帳や給与明細、資産の証明書」などを裁判所に提出させることがあります。

誰の分を、どこまで提出させるかというのは各地方裁判所によって運用が異なる部分もあるのですが、共働きの場合の配偶者であればほぼ確実に収入の証明書は出すことになるでしょう。

家族にバレずに自己破産はできるのか

家族に内緒で自己破産をする事ってできるの? う~ん・・・それは難しいかな・・・ 書類を集める時にばれてしまう事が多いんだけれど、たとえその時にばれなかったとしても、今後生活していく上でばれてしまう事も多いから、正直に伝えるのがお勧めだよ。

同居、特に同一生計の家族であれば「家族バレせずに自己破産」はほぼ無理なことと考えなくてはなりません。

書類準備の段階でバレる

上記のように配偶者の収入証明書を出す段階で本人に頼まなければなりませんから、何に使うかを黙っていることは非常に難しいでしょう。

ブラックになることによってバレる

自己破産すればもちろん金融ブラックとなってしまいますが、自己破産する前の段階で数カ月の滞納などがあればすでに「ブラック入り」していると考えられます。

「そろそろマイホームを検討しよう」とか「車の買い替え時期だから見に行こう」などと家族に言われたが、申し込んでみたらローンが通らなかった、というのでは後から非常に気まずい思いをします。

それよりも自己破産手続きの段階から正直に打ち明けて手続きに協力してもらう方がよほどスムーズに進みますし、債務者本人も無駄な心理的負担を負わずに済みます。

親が自己破産した場合

親が自己破産をすると、子供に何かデメリットはあるのかな? 子どもがまだ学生の場合には、今後学生ローンを組む事ができなくなってしまったり、奨学金の手続きをする事ができなくなってしまうんだ。

自分の親が自己破産を検討しているが、これからどうなってしまうのだろうか・・と心配になっている人もいるはずです。

親の破産に伴う影響の中で大きなものを考えてみましょう。

最も深刻な影響は教育費

子供がまだ義務教育くらいの年齢であれば上記の「転校」だけしか影響はないかも知れませんが、高校や大学進学を考える年齢の場合、進学に影響してくることがあります。

親が教育ローンを組めないということは、子供自身が奨学金を利用せざるを得ない状況になるからです。

ただ、日本学生支援機構の奨学金を利用しようとした場合、「機関保証を利用する」 あるいは 「連帯保証人をつける」のどちらかを選択しなくてはなりません。

機関保証を選んだ場合、連帯保証人は必要なくなるものの、保証料を支払う必要があるため全体として返還額が増えてしまいます。

連帯保証人については誰でも良いわけではなく「父母等」とされていますが、親が自己破産している場合は経済的信用力を失っており難しいため、結果的には機関保証にせざるを得なくなると考えられます。

奨学金については他の借金とは違って、借りるという意識が薄いまま利用してしまう人もいるのですが、近年、就職後の給与が思ったように伸びず返済が滞って裁判や差押えまで発展するケースも増えています。

本当に進学すること自体が必要不可欠なのか?就職という選択肢はないのかということも含め、利用にあたっては慎重に判断する必要があります。

親と一緒に法律家に相談する

親世代は高齢者であればあるほど「借りたものは返さないと」という道徳観に縛られて、本来するべき債務整理に踏み切れないことも多いものです。

子供がすでにある程度の年齢で判断力がある場合は「子供が親を連れて借金問題を弁護士(司法書士)に相談しに行く」というのも大切なことです(ただし最終的な依頼は債務者本人が直接しなければなりません)。

親だけでは弁護士回答が難しくて理解できないような場合でも、子供が一緒であればそれを聞いた上で親にかみ砕いて説明してあげることもできるでしょう。

特に高齢女性などは「弁護士は敷居が高い」「車もないし、一人では知らない事務所になど行けない」ということもあるでしょう。

そのような親に代わって子供が情報収集して適切な相談先を見つけ、同行してあげることができれば親の方も安心して手続きに踏み出すことができるのではないでしょうか。

自己破産が家族に与える影響、まとめ

自己破産による家族への影響について、詳しく知ることが出来たよ! 自己破産は、家族への影響はほとんどないと思っていたけれど、影響が出てしまう事はたくさんあるんだね。 家族への影響を考えて、他の債務整理を選んでしまい、結果的に返済できないという事態になってしまう事がないように、専門家とよく相談をしながら進める事が大切だよ!

- 自己破産すると、不動産のような高額財産は換価、債権者に配当されるため、家族全体が引っ越しをする必要が出てくる。

- 家族が連帯保証人や連帯債務者になっている場合、主たる債務者と同様に責任を負うため、支払いができなければ家族の財産にまで差押えなどが及ぶ可能性もある。

- 自己破産した人はいわゆる「金融ブラック」の状態になるが、家族まで当然にブラックになるわけではない。

- 自己破産した人が作って家族に渡していた「家族カード」は、主会員が信用力を失えば(長期滞納や債務整理などすれば)使えなくなる。

- 自己破産でマイホームを処分することによって、子供の転校を余儀なくされることはあるが、当然に近所や知人に知られることはない。

- 自己破産によってその本人や配偶者が仕事を辞める必要はまったくないが(職業制限にかかる職種の業務を除く)、手続きの中で配偶者の収入証明書などを収集するため、勤務先の手を煩わせることはある。

- 同居家族に内緒で自己破産をすることは、必要書類などの関係もあり難しい。

また、ブラックリストになることによって発覚することもある。 - 親が自己破産した場合、進学時期にあたる子供がいれば学費の問題で深刻な影響が出てくる場合もある。

- 親が手続きに対して必要以上の抵抗感を感じているようであれば、子供が代わって法律家の情報収集や相談の同行などすることが必要な場合もある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...