過払金はなぜ起こる?対象になる借入とは。時効の場合も?専門家に聞いてみた

借り入れをしている人にお金が返ってくるの?

今回の記事では、過払い金の対象になる人はどんな人なのか、詳しく見ていこう。

「過払い金」という言葉自体は法律事務所などのテレビCMで盛んに放送されているため、ひと昔前に比べるとかなり一般の認知度が上がっています。

しかし、そもそもどのようなケースで業者への過払い金が発生しているのか?請求できる人はどのように行うべきかなど詳しいことはわからないという人がほとんどでしょう。

では、過払い金の対象者はどのような人なのか、請求できないケースはあるのか、請求するにはまず何をすればよいのかなどを考えてみましょう。

過払い金の対象になる人とは

「過払い金」というのは、消費者金融やクレジット会社(キャッシング取引)などが長期間高金利を取っていたものの、後から裁判所によって「その利息は違法なので遡って返還されるべきだ」と判断された部分のことです。

現在では、裁判を経なくても和解交渉によって返還を受けることもできますが、債権者の対応によっては裁判をしないと取戻しが難しいこともあります。

過払い金が発生しているかどうかの判断は決して単純ではなく、個々に債権者との取引の履歴を検討する必要があります。

ただ、一般的に「この状況なら過払い金が発生している可能性が高いだろう」と思われるケースがありますので確認してみましょう。

過払い金発生の仕組み

そもそも、なぜ過払い金が発生したのでしょうか?

その理由を大まかにまとめると次のような流れになります。

- 現在の「改正貸金業法(2006年~2010年に段階施行)」が施行される前は、利息に関する法律に曖昧な点があった(「利息制限法」と「出資法」という2つで利息が規律されていた)。

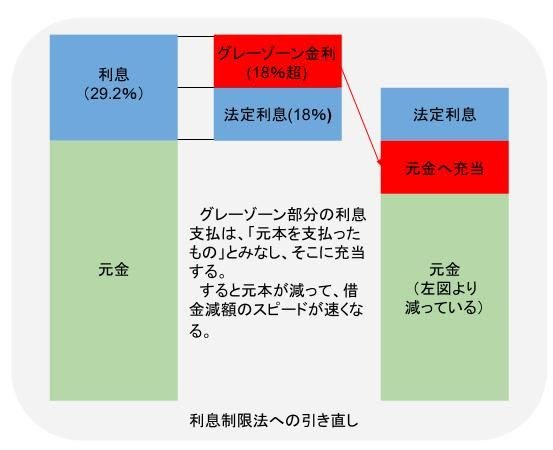

- その曖昧さ(いわゆるグレーゾーン金利)に着目し、消費者金融などが自社に都合の良い解釈によって高い金利(年利29.2%を上限とする)を設定した貸金契約を行っていた。

- 「〇〇という要件を満たせば年利29.2%までの金利を設定してよい」という「出資法」の規定について、業者側は「自社はその要件を満たしている」と主張していたものの、平成18年前後の最高裁判所の裁判例により次々と覆された(利息制限法上限の15%~20%が適切だったとされた)。

- その結果、過去に遡って適正な金利で計算し直し、利息の支払いとされていた部分を元本の返済とみなした結果、元本の返済が終わってもなお支払いを続けたケースが発生した(=これが過払い金)。

※18%は「元本が10万円以上100万円未満」の例

過払い金の対象になる時期

金利に関する法改正の施行は2010年(平成22年)6月ですが、実は高金利だった貸金業者が金利を下げた時期は一律ではありません。

貸金業法改正が成立した2006年(平成18年)くらいから徐々に金利の引き下げに踏み切る業者が現れ始め、2008年(平成20年)頃にはすでにかなり多くの業者の金利が下がっていました。

よって、2010年が利息に関する法改正の施行日だからといって「これより前に借りていた人は必ず高金利だったはず。」と断言することはできません。

法律家が過払い金の有無を判断する際、大体の目安としては、2008年(平成20年)前後を境目としてそれより前に消費者金融、クレジット会社のキャッシング取引があった人は高金利だった「可能性がある」と考えます。

しかし、これも断言はできないためあくまで個々の契約を見ていき、取引履歴に基づく細かい計算をして最終的な判断をすることになります(取引履歴については下に解説します)。

完済から10年以内の人

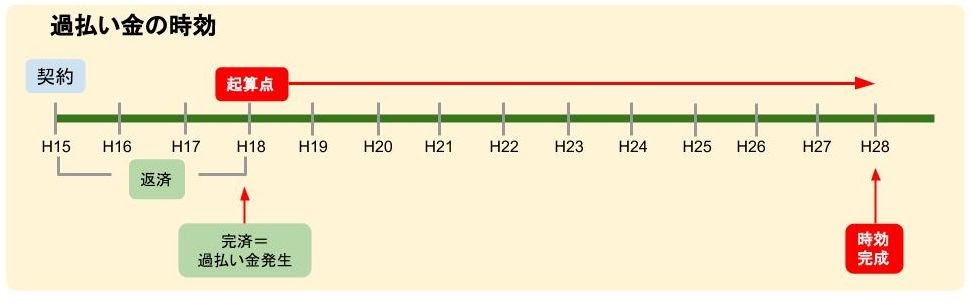

過払い金返還請求権(債務者から貸金業者に「払い過ぎたお金を返してくれ」と言える債権)を法的に説明すると「不当利得(民法第703条)」が根拠となります。

不当利得返還請求権には「消滅時効」があり、「請求できる時から10年で時効」となります。

(2020年4月の改正債権法で時効期間の部分は若干改正されますが、過払い金の検討対象については旧法時代に締結された契約であり旧法に従いますので今回は影響ありません。)

一般的には「取引終了の時から10年で消滅時効が成立する(過払い金返還請求ができなくなる)」と解釈します。

そのため、どの時点で取引終了とするかで時効完成年が大きく異なることから、貸金業者側が自社に有利な主張を行い激しく争ってくることもあります。

基本的にはこちらの図のようになります。

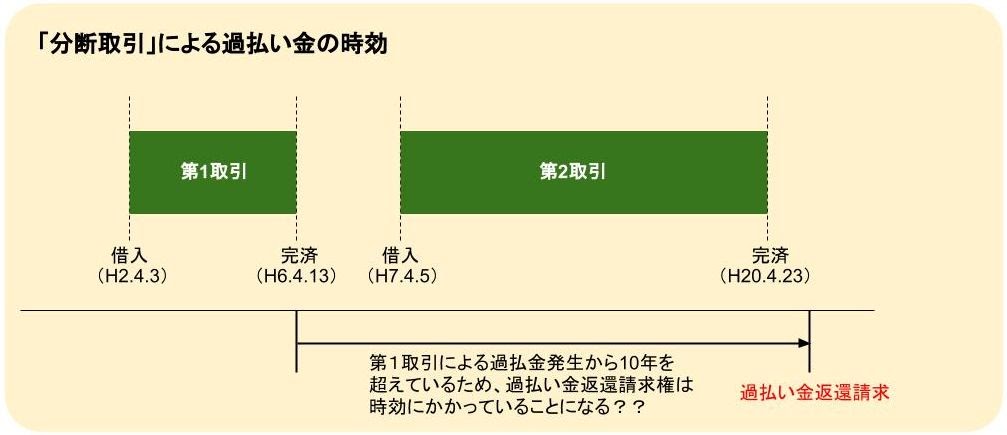

ただ、実務的によくあるパターンなのですが、途中でいったん完済し、しばらく期間を置いて再度の借入れをしている人はいったん第一取引終了時に時効期間のカウントが始まったとされてしまうこともあるのです。

この考え方からいけば、取引が途中で途切れている人は過払い金返還請求できると思ってもすでに請求できなくなっているケースもありうるということです。

もし業者側のこういった反論を封じるには個人ではほぼ不可能で、弁護士(司法書士)の手を借りなくては極めて困難です。

過払い金の請求ができるケースとは

消費者金融からの借入れがある人は過払い金が生じている可能性があるというのは広く知られていますが、それ以外にも意外なシチュエーションで過払い金が発生していることもあるので自分にあてはまらないか確認してみましょう。

クレジットカードのキャッシング

クレジットカードを持っている人については「ショッピング」のみの利用であれば過払い金が発生していることはありません。

ただ、「キャッシング」を利用していた人はいつ頃の利用だったか?何年間の利用だったか?を再度確認した方が良いかも知れません。

貸金業法改正前には、クレジット会社のキャッシングについても「利息」や「手数料」といった名目で上記の「年利29.2%ぎりぎり」くらいの金額を支払わされていた人がいます。

消費者金融に限らず、このような人ももちろんクレジット会社に対して過払い金返還請求をすることができます。

ただ、同じ会社で「ショッピング」と「キャッシング」両方の利用があり、キャッシングの過払い金があるもののショッピングの残債務がある場合は実務上、差し引きする取扱いになります。

自己破産の申立てをしている人や調停で和解をしている人

たとえば既に自己破産の申立てをしている人に過払い金が発覚した場合はどうでしょうか?

もし、自己破産手続きをする中で過払い金の存在がわかったのであれば、基本的に全額返還請求をするのが一般的です(結果として全額が難しいこともありますが)。

なぜなら、過払い金も「債権」ですので本来債務者の財産(債権者に配当される)に組み込まれるべきものであり、全債権者の平等な利益のためにも、債務者にとってはむしろ取り戻すことが義務ともいえるからです。

もしこのようなタイミングで取戻しをした過払い金は通常、破産手続きの費用に充当され(破産管財人の予納金や弁護士への報酬等)、それでも残余があれば配当するべき財産としてカウントします。

破産管財人が選ばれている場合(=管財事件)は破産管財人から債権者に過払い金返還請求をするケースもあります。

※管財事件・・破産手続の種類。債務者に配当できる財産があったり免責不許可事由(詐欺的借入等)がある場合に破産管財人が選任されて配当や調査などが行われる。これらが終結すると免責手続きに移るが、全体として手続きが長期化することもある。

また、以前に破産手続きをしておりすでに免責決定が出ている場合でも、見落としていた過払い金の取戻しができることがあります。

2006年(平成18年)より前はそもそも「過払い金返還請求」という概念自体がまだほとんど知られておらず、また、裁判をしても簡単には取り戻せないケースも多かったため、法律家さえも過払い金を問題とせずそのまま自己破産させてしまうことがありました。

そのような時期の自己破産で後から過払い金の存在が証明されたら遡って取戻し請求ができる場合があります。

同様に、すでに「分割弁済」や「過払い金の(一部)取戻し」の和解契約を締結してしまっているケースであっても、それが裁判外の和解であり、新たな過払い金が発覚した場合には取戻しできる場合があります。

ローンを完済している人

これもまた「見落としやすい」事例になりますが、昔、消費者金融やクレジット会社のキャッシングを利用していて、現在はもう完済しているという場合です。

2010年(平成22年)以前にある程度長期間消費者金融等の取引があり、かつその金利が利息制限法上限利率より高かった場合は「完済している」のであれば、金額の多寡はあるものの確実に過払い金が発生しています。

心あたりのある人は、完済分でも取引履歴(下に解説)を取り寄せて一度「利息引き直し計算」をしてみる方が良いでしょう。

※取引履歴・・ある債権者と債務者がどの日付でいくら貸し借りをしていたかの記録。債務整理の前提として必須の資料である。

※利息引き直し計算・・貸金業法改正前の高金利で行われていた消費者金融などの取引を適正な利息に直すための計算。

ただ、取引が終了してからすでに10年が経過している人は、上記のように「過払い金返還請求権の消滅時効」が成立していることもありますので注意しなくてはなりません。

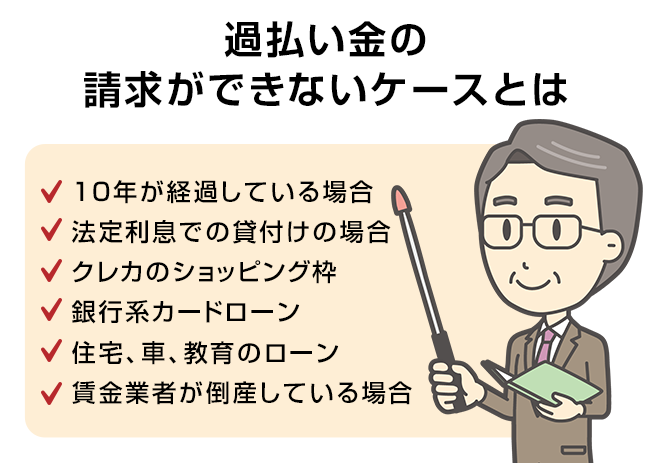

過払い金の請求ができないケースとは

では、同じ「借金」であっても、逆に過払い金返還請求が「できない」ケースを確認してみましょう。

10年が経過している場合や、法定利息での貸付けの場合

上記のような10年の「消滅時効」を経過している場合や、旧貸金業法の時代であっても「法定利息内」で貸付けがされている場合には過払い金請求はできません。

クレジットカードのショッピング枠

上記に説明した通り、クレジットカードについては「ショッピング」の利用で過払い金が発生することはありません。

ショッピング利用分については「貸金」ではなく「立替金」であり、そもそも利息制限法の対象とならないからです。

銀行系カードローン

銀行が貸し付けているカードローンの利率は、貸金業法改正前から利息制限法の制限利率内に設定されていました。

よって、銀行カードローンの取引が長かったとしても過払い金が発生していることはありません。

住宅ローンや車のローン、教育ローン

同じく住宅ローン、オートローン、教育ローン等も利息制限法の制限利率内であることから過払い金が発生していることはありません。

借り入れをしていた賃金業者が倒産している場合

上記例とは少し異なりますが、「法律上は過払い金返還請求権がある」にもかかわらず「事実上請求が不可能」なケースもあります。

平成18年に「過払い金返還請求」の流れを後押しするような最高裁判所の判決が出されてから一気にその流れは加速しましたが、短期間に多額の返還に応じたことにより経営が立ち行かなくなる業者が続出しました。

消費者金融最大手業者「武富士」が会社更生法の適用を受けたことは有名ですし、その他の大手業者も支店の閉鎖や人員削減などに追い込まれました。

もちろん、同時期に数えきれないほどの中小零細業者が倒産に追い込まれました。

そのような状況の中で弁護士(司法書士)から請求をしても満額の請求はもちろん、倒産により1円も戻ってこないケースもあり、大手ですら50%の減額を要求してくることが珍しくないという状況になってしまったのです。

よって、現在でもやはり100%の返還を要求することが難しい業者は多く、より多額の取戻しを成功させるためには弁護士(司法書士)の経験、力量が問われることになります。

過払い金対象者かどうかを調べるには

色々な要件について解説しましたが、実際に自分の過去の借金を振り返って過払い金があるかどうかを調べるにはどうしたら良いのでしょうか?

取引履歴の開示請求を行う

取引履歴とは、ある会社につき債務者が「いつ、いくら借りていくら返したか」のすべてを一覧表にしたものです。

過払い金返還請求が一般的になる前は、「取引履歴は保存していない」などと主張して貸金業者が開示を拒むことが珍しくありませんでした。

しかし、現在の法律では全取引履歴の開示は貸金業者の義務とされていることから、正規業者が拒むということはほぼなくなったといえるでしょう。

よって、債務者が自分自身で貸金業者に請求して取り寄せることもさほど難しいものではありません。

ただ、もし債務整理の相談をし、そのまま弁護士(司法書士)に依頼すると弁護士(司法書士)から「受任通知」と共に「取引履歴開示請求」を送ってくれますのですべて任せることができます。

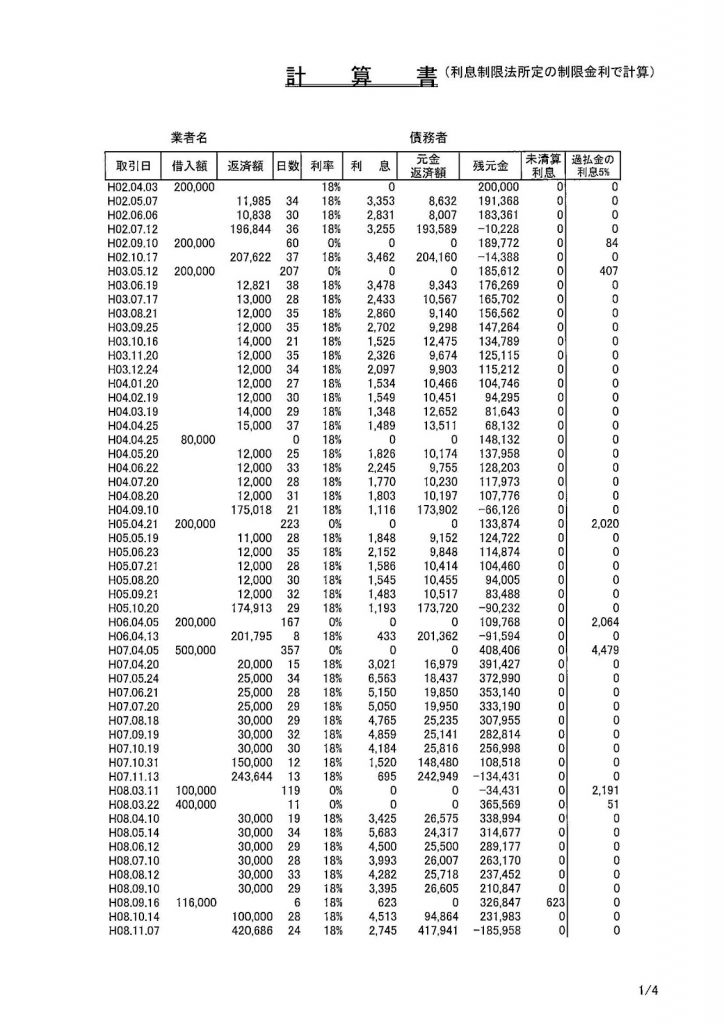

送られてきた取引履歴は、「計算ソフト」に入力して過払い金の有無を判断することになります。

ソフトに取引の日付や借入れ、返済額、利息を入力すると下のように自動計算で過払い金の金額を知ることができます。

計算ソフト自体は「フリーソフト」として出回っているのですが、慣れていない人は入力の仕方がわからず間違いの元になるので、できればこの段階から法律家に依頼した方が良いでしょう。

万一、入力ミスなどがあれば請求額を一ケタ間違えるなど致命的な失敗につながるからです。

弁護士に相談する

「とりあえず過払い金があるかどうかだけ調べてもらいたい」という趣旨の相談を受けてくれる弁護士(司法書士)もいます。

過払い金の金額によっては

- 「これしか過払い金がないならむしろ弁護士(司法書士)費用がかかると費用倒れになる」

- 「このくらいあるなら交渉してもらった方が良いかもしれない」

など、ケースバイケースでベストな対処方法が異なります。

過払い金というのは、その債務者ごとの借りた金額、金利、借り方、返し方、途中で完済しているかなどさまざまな要素で金額が大きく左右されますし、請求の相手方によっても成り行きがまったく異なります。

ひとまず計算まで、ということであればそれほど費用もかかりません。

自分の過払い金の額や取戻しできる可能性などをアドバイスしてもらえば、仮にあまり過払い金がなかった場合でも自分自身の納得につながります。

もしかしたら?と思ったら早めに相談に行ってみることをおすすめします。

まとめ

過払い金が発生しているかどうかを調べるためには取引履歴の開示請求が必要だってことが良くわかったよ。

- 過払い金が発生している可能性があるのは、主に消費者金融やクレジット会社のキャッシングについてであり、時期としてはおおよそ平成20年前後を境目としてそれ以前に取引をしている人である。

- 過払い金返還請求は借金を完済している人や昔過払い金に気づかず破産手続きをしてしまった人も行うことができるが、消滅時効が請求できる時(もっぱら取引終了の時)から10年であることに注意が必要である。

- 現在では貸金業者から過払い金の全額を取り戻すことが難しいことや、自分で計算するとミスを招く可能性があることから、早めに弁護士(司法書士)に相談する方が良い結果が得られる可能性が高い。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...