債務整理後、自己破産後にもキャッシング(消費者金融)は可能?ポイントを紹介

債務整理をした後って、新たな借り入れをする事は出来ないんでしょ? でも、どうしてもお金が必要になってしまった場合には、どうしたら良いの? 債務整理を行ったからといって、必ずしも借り入れをする事が出来ないわけではないんだよ。

債務整理後に借り入れをする事ができるのって闇金だけなんじゃないの? 闇金ではなくても、借り入れ可能となる金融業者もあるんだ。今回の記事では、債務整理後のキャッシングについて、詳しく説明するよ!

債務整理をしたあとは、原則としてキャッシングやカードローンの利用ができなくなります。

しかし、どうしても現金が必要な状況になった時はどうすれば良いのか?

闇金などの法外なところを除いて、キャッシングができる可能性がある消費者金融業者について調べてみました。

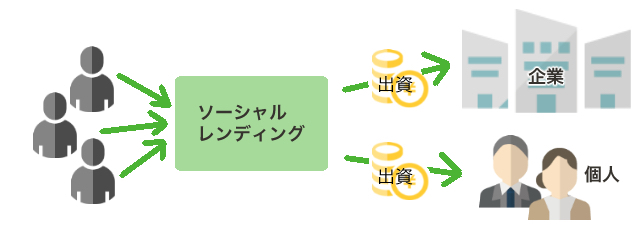

また、今流行りのソーシャルレンディングについても書いていますので、借入を検討する際の参考にしてみてください。

任意整理や自己破産などの債務整理を行うと一定期間はブッラクリストに載るため、(信用情報に記録されるため)カードローンやクレジットカードが使えなくなります。

借りる側が好条件のキャッシング会社を探すのと同様に、キャッシング会社も顧客を選びます。

債務整理をした人には貸したくない金融機関や消費者金融が多いのは当然のことです。

ところが、条件さえ合えば債務整理後でも貸し出しに応じる業者もあるのです。

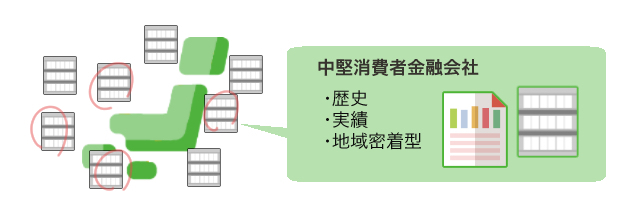

ずばり結論を言うと、「中小の消費者金融がねらい目」となります。大手の消費者金融や銀行系カードローンではなく、独自審査をしている中小なら可能性があります。

しかし、借入の際には気を付けなければいけない点や、守らなければいけない点があります。

債務整理後にキャッシングする場合のポイント

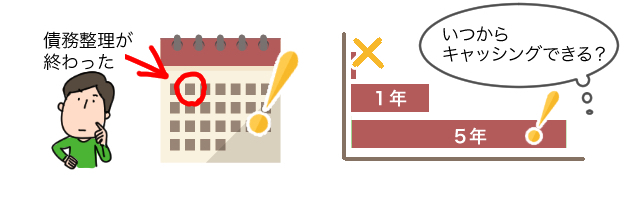

当然のことながら、債務整理後、直ぐにキャッシングしたくても貸してくれる業者はありません。

もともと、返済するとの約束を破って債務整理した人に対して、また、直ぐに貸してくれるほど業者はお人好しではありません。

しかしながら、一定の条件を満たした場合、または、一定の期間が経過した後では、キャッシングに応じる業者も少なくありません。

キャッシングして良い時・悪い時を知るには、キャッシングの審査の仕組みを知ることが早道です。

キャッシングの審査では個人信用情報機関に個人信用情報が照会される事になりますが、主に銀行は全国銀行個人信用情報センターKSCをクレジットカード会社は株式会社CICを、消費者金融会社は株式会社日本信用情報機構JICCの情報を使います。

そして、具体的にはそれらの個人信用情報機関には次の情報が記録されます。

| 情報の種類 | 登録期間 |

| キャッシングの申込情報 | 6ヶ月 |

| 延滞情報 | 1年間 |

| 任意整理手続 | 5年間 |

| 個人再生手続 | 5年間 |

| 自己破産手続 | 5年間 |

| 完済情報 | 5年間 |

※自己破産で免責に至った場合は完済情報として更新されます

つまり、一口に債務整理と言ってもいくつかありますし事故情報の登録期間は上記の通りですから、それらの登録期間が終了してからキャッシングすれば審査をパスしやすいと言えます。

逆に言えば、この期間内はキャッシングの審査をパスするのは非常に難しいのです。

ただし、上記の個人情報が正しく記録・登録されていない場合もあるようですから、自己破産手続から5年間経過後でもキャッシングできない場合もあります。

そこで、債務整理後のキャッシングのポイントをまとめますと以下の通りとなります。

- 個人信用情報の登録期間が過ぎてからキャッシングすること

- 債務整理手続を行った金融機関やキャッシング会社は避けること

- 中堅の消費者金融会社を選ぶこと

中堅の消費者金融会社の中には上記の仕組みを逆手に取り、「債務整理」をした人を積極的に融資対象にしている会社もあります。

例えば、任意整理をして完済している状態の人や完済していて今現在借入がゼロの人や、返済中であるが残金が残りわずかな人は、借金がゼロかゼロに近いことが明らかな人です。

また、債務整理をして返済中の業者が1社のみで支払いが遅れてない人も同様ですし、自己破産で免責になった人も信用力は低いですが、現在、借金がゼロであることは間違いありません。

さらに、過払い返還目的で債務整理をする人も多いので、債務整理をした人が必ずしも返済困難な多重債務者ではない成場合も多いのです。

つまり、多重債務から債務整理に向かう人に融資するよりも、債務整理が終わり借金がゼロになったばかりの人の方がリスクが低いと見る業者も増えています。

ただ、だからと言ってヤミ金やヤミ金まがいの業者からキャッシングしては元も子もありません。

せっかく債務整理してキレイな状態にあるのですから、仮にキャッシングするにしても優良なキャッシング会社を選ばなければなりません。

それでは、全く知らない中堅の消費者金融会社の中から、どの業者を選べば良いのでしょうか?

債務整理後でもキャッシング可能な消費者金融比較表

実際に債務整理後でも借り入れ可能となる金融業者を教えて! 信頼できる債権者をピックアップしてみたよ。 参考にしてみてね。

| 業者名 | 所在地 | 融資上限 | 上限金利 | 審査時間 | 即日融資 | 債務整理者 | 初回融資 | お奨め度 |

|---|---|---|---|---|---|---|---|---|

| アロー | 愛知県 | 200万 | 19.9% | 最短45分 | 可能 | 融資可能 | 10~30万 | ☆☆☆☆☆ |

| フタバ | 東京都 | 50万 | 17.9% | 1日~2日 | 不可 | 融資可能 | 10~50万 | ☆☆☆☆ |

| セントラル | 愛媛県 | 100万 | 18.0% | 最短30分 | 可能 | 融資可能 | 10~30万 | ☆☆☆☆☆ |

| アルコS | 兵庫県 | 50万 | 20.0% | 最短30分 | 可能 | 融資可能 | 10~30万 | ☆☆☆ |

| ライフティ | 東京都 | 500万 | 18.0% | 1日~3日 | 不可 | 融資可能 | 10~50万 | ☆☆☆☆ |

| ユニーF | 愛知県 | 300万 | 17.9% | 1日~2日 | 不可 | 融資可能 | 20~30万 | ☆☆☆☆ |

| エニー | 東京都 | 100万 | 20.0% | 最短30分 | 可能 | 融資可能 | 10~15万 | ☆ |

| フクホー | 大阪府 | 200万 | 20.0% | 1日~3日 | 不可 | 融資可能 | 20~30万 | ☆☆☆☆☆ |

株式会社アロー

| 所在地 | 名古屋市中川区高畑二丁目144番地(代表)052-353-9900 |

| 登録番号 | 愛知県知事(2)第04195号 加盟団体 日本貸金業協会会員第005786号 |

| 融資金額 | 1万円~200万円 金利年率15.0%~19.94% 商品名フリープラン(使途自由フリーローン) |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 残高スライドリボルビング方式最長60回・元利金等方式最長120回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

株式会社アローは愛知県名古屋市に本社を置くネットキャッシングに特化した中堅消費者金融です。

主に不動産業を10年以上営んでいた有限会社アローが平成22年2月に株式会社となり同年5月に貸金業登録を完了し、キャッシングを初めて6年目の会社です。

したがって、「過払い金返還」などの負の遺産が無いため積極的に融資できることが大きなメリットです。

特に、最短45分と言われるスピーディーな審査が特徴で、大手消費者金融会社では審査のハードルが高いアルバイト・パート・過払い返還請求者・過去延滞経験者・債務整理経験者も借入れが可能です。つまり、上記に該当する場合も審査は同じ土俵で審査してくれます。

また、ネットでの申込は24時間いつでも受け付けていますが13:30頃までに申込をすると、即日キャッシングが可能です。

債務整理後で初回10万円~20万円のキャッシングなら成功確率は高いと考えられます

フタバ株式会社

| 所在地 | 東京都千代田区岩本町3-2-10 03-5833-5511(代) |

| 登録番号 | 東京都知事(1)第31502号 日本貸金業協会会員第000034号 東京商工会議所会員 |

| 融資金額 | 10万円~50万円(200万) 金利年率14.959%~17.950% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長72回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

キャッシングのフタバは設立50周年を迎える老舗の消費者金融会社です。

同社の一番のメリットは新規顧客は30日間無利息サービスを受けられることと、ネットで申し込みからキャッシングまで完結できるシステムを持っていることです。

また、融資上限は50万円となっていますが最高で200万円までの増枠にも対応しています。

大手消費者金融会社で断られた勤続年数や年収が少ない人や、債務整理経験者も審査の土俵に乗ることができます。

さらに、レディースキャッシングのレディースフタバも併設していますので女性も安心して利用できます。

ただ、口コミ情報では審査が意外に厳しいとの声もあります。

株式会社セントラル

| 所在地 | 愛媛県松山市河原町9-2 クロカワビル2F 089-941-3838 |

| 登録番号 | 所属団体日本貸金業協会 |

| 融資金額 | 1~100万円 金利年率4.80%~18.00% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長60回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

同社は「株式会社黒河商事」として1973年に創業され四国では名の通った貸金業者で、四国と岡山に合計12店舗を持っています。各店舗には自動契約機のATM「セントラルくん」を設置しておりカウンターに行く必要はありません。

コンビニからの申し込み対応ができることがメリットで、来店不要で即日振込む振込キャッシングや女性専用キャッシングのマイレデイスも便利です。

また、最短で 30 分の審査も可能で全国に振込みでの即日融資も可能です。

更に、パート・アルバイト・派遣・専業主婦・債務整理経験者も同じ条件で審査に応じてくれます。

口コミ情報では債務整理経験者の審査も柔軟で借り易いとの声が聞こえます。

【店舗一覧】

(有人店舗)

- 河原町支店 〒790-0013 愛媛県松山市河原町9-2 クロカワビル2F 089-941-3838

- 南松山支店 〒790-0952 愛媛県松山市朝生田町1-8-6 徳永弘ビル1F 089-932-2277

(無人店舗)

- 南松山店 愛媛県松山市朝生田町1-8-6 徳永弘ビル1F 089-932-2277

- 新居浜店 愛媛県新居浜市徳常町1-22 089-934-7887

- R196谷町店 愛媛県松山市谷町186-5 089-934-7887

- 新空港通り店 愛媛県松山市北斎院町20-2 アーバンビル1F 089-934-7887

- R56大洲店 愛媛県大洲市新谷友次乙540-1 089-934-7887

- 今治バイパス店 愛媛県今治市片山2-5-28 ヴィラ・クォーレ1F 089-934-7887

- 宇和島店 愛媛県宇和島市栄町港3-6-8 坂本水産ビル1F 089-934-7887

- 宇多津店 香川県綾歌郡宇多津町浜5-59-2 089-934-7887

- レインボーロード店 香川県高松市松縄町572-6 089-934-7887

- 南環状百石店 高知県高知市百石町2丁目28番20号 089-934-7887

- 岡山大安寺店 岡山県岡山市北区高柳西町11-21 089-934-7887

- 倉敷沖新町店 岡山県倉敷市堀南627-3 アルバ倉敷1F 089-934-7887

株式会社アルコシステム

| 所在地 | 兵庫県姫路市立町82番地 079-288-7500 |

| 登録番号 | 兵庫県中播磨県民局長(11)第50158号 |

| 融資金額 | 1~50万円 金利年率15.0%~20.0% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長60回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

同社は兵庫県姫路市の消費者金融で同社の設立は1983年とキャッシングの老舗と言えます。

現在の同社のシステムはWEB上から申し込み、最短でその日のうちにご指定口座に送金するという振込キャッシングです。

現在、店舗は本店1店舗のみですが融資エリアは振込で全国対応しており、小口フリーローンのみの対応で大型ローンには対応していません。

早い時期から自己破産・債務整理した方への融資も行っていて柔軟審査としての知名度はかなり高く、融資に至るまでのスピードは業界最速水準です。

また、現在、「ご紹介者さまキャンペーン」を行っており、紹介した友人・知人が当社に新規でお申込みを行い新規契約ご利用金額が15万円以上の場合、ご紹介者さまへ謝礼として最高1万円の現金をプレゼントしています。

ただ、日本貸金業協会退会などのマイナスイメージが気になる点であることと、最近の口コミ情報によりますと以前に比べると債務整理経験者の審査は厳しくなっているとのことです。

ライフティ株式会社

| 所在地 | 東京都新宿区歌舞伎町2-46-5 KM新宿ビル5F |

| 登録番号 | 関東(個)第63号-1貸金業登録番号:東京都知事(4)第28992号 日本貸金業協会会員第005552号 |

| 融資金額 | 1,000円~500万円 金利年率8.0%~18.0% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長10年120回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

同社は設立が1991年と25年目になりますが2014年に創業以来使用してきた商号を変更し、ライフティとして新たな船出をしました。

同社の第一のメリットは中堅消費者金融会社ながら大手消費者金融会社と変わらぬサービスを取り揃えていることです。

例えば、申込みから融資までWebで完結しキャッシングカードは、全国のセブン銀行ATMが使用できます。

また、貸金業法に基づく指定信用情報機関「株式会社日本信用情報機構JICC」に加盟しています。

そして、キャッシングの 申込対象者は20歳~69歳と限定していますが、パート・アルバイト・派遣社員・債務整理経験者も一定の収入があれば審査の対象にしています。

新規のキャッシングの場合は1~3日の審査で10万円~50万円のキャッシングが可能と見られます。

また、「おまとめローン」もあり上限500万円までの融資が受けられます。ただ、口コミ情報によりますと、債務整理経験者の審査に時間がかかるのがネックとの指摘もあります。

株式会社ユニーファイナンス

| 所在地 | 愛知県名古屋市中村区名駅4-26-7名駅UFビル2F 052-586-0448 |

| 登録番号 | 東海財務局長(10)第00086号 日本貸金業協会第003412号 |

| 融資金額 | 1万円~300万円 金利年率12.00%~17.95% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長7年5ヶ月 1~82回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

創業1971年の同社は2000年からは無人契約機を積極的に展開し、現在東海地区に有人店舗1店舗・無人契約機8店舗を展開する中堅総合ファイナンス企業として、名古屋・東海地域では地域密着型の中堅消費者金融会社としてかなり有名な会社です。

メリットの1つ目はプロミスとのATM提携を行うことで中堅消費者金融会社としてワンランク高いサービスの提供を行っていることです。

また、同社は自己破産を含む債務整理の経験者でも同じ土俵で審査しており、審査の柔軟さは業界トップレベルとも言われています。

特に、東海地域に居住している方は審査に有利に働くとの口コミ情報もあります。

さらに、上限3,000万円の不動産担保ローンや上限1,000万円のビジネスローンなどの大口融資にも対応しています。

【店舗一覧】

(有人店舗)

- 名駅前店 名古屋市中村区名駅4-26-7 名駅UFビル2F

(無人店舗)

- 金山無人店 名古屋市中区金山4-6-22 金山コスモビル3F

- 守山無人店 名古屋市守山区薮田町404-1

- 土古無人店 名古屋市港区川西通4-99-2

- 蟹江無人店 海部郡蟹江町源氏1-163

- 春日井無人店 春日井市大和通1-18-1

- 西春無人店 北名古屋市中之郷神明46-1

- 豊田無人店 豊田市東新町6-12-5

- 生桑無人店 四日市市生桑町川原崎297-1

株式会社Anyエニー(12月6日まで業務停止処分中)

| 所在地 | 東京都台東区東上野4-12-1KTビル7F 03-5806-5959 |

| 登録番号 | 登録日東京都知事(3)第31250号 日本貸金業協会会員 第005533号 |

| 融資金額 | 1万円~100万円 金利年率15.0%~20.0% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長5年 1~60回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

同社は現在、東京都より業務停止処分を受けており詳細は以下の通りです。

業務停止処分

処分理由:受取証書の交付違反

業務停止期間:平成28年9月8日から同年12月6日まで(90日間)

停止対象業務:業務の全部(弁済の受領に関する業務、訴訟又は調停に応ずる業務を除く)

貸金業法では貸金業者の資金需要者等に対する偽りその他の不正または著しく不当な行為を禁止しています。

当該業者は貸付けに係る契約の締結に際し顧客に極度額欄が未記入の根抵当権設定契約証書に署名をさせました。

メリット

同社のメリットはズバリ審査のハードルが低いことで、通常、1~2日程度の審査期間で初回10~15万円のキャッシングが可能です。また、他社に断られた人・債務整理などで大手では借りられない人にも積極的に貸し付けを行っている様で、パート・アルバイト・派遣社員・個人事業主などどんな職業でも融資の対象にしています。

更に、融資上限100万円の「1dayダイレクト/ フリーローン」の他に、融資上限300万円の「フリーローンビッグ」や融資上限500万円の「おまとめローン」や「事業者ローン」、融資上限1億円の「不動産担保ローン」も取り揃えています。

ただ、12月6日まで業務停止処分中でキャッシングできませんし、その後もお奨めできる会社ではありません。

フクホー

| 所在地 | 大阪府大阪市浪速区難波中3丁目9番5号フクホービル1F 0570-666-294 |

| 登録番号 | 大阪府知事(04)第12736号 日本貸金業協会会員第001391号 |

| 融資金額 | 1万円~200万円 金利年率7.30%~20.00% |

| 返済方法 | 元利金等方式、残高スライドリボルビング方式 |

| 返済回数 | 最長5年 2~60回 |

| 担保連帯保証人 | 原則不要 |

| 必要書類 | 健康保険証・運転免許証などの身分証明書・収入証書等 |

メリット

同社は創業1967年の老舗中小消費者金融業者で、現在、電話・パソコン・携帯・スマホ・店頭窓口などでキャッシングやローンの申し込みができます。

また、パソコンからお客様情報をご入力し審査結果をメールもしくは電話にて連絡したり、セブン-イレブンのマルチコピー機からネットプリントで「契約書類一式」を出力することができます。

同社の一番のメリットは審査が非常に柔軟なことで、過去に事故歴のあるいわゆるブラックにも対応していることです。

同様にパート・アルバイト・派遣社員・主婦・個人事業主も審査の対象にしています。

更に、口コミ情報によりますと初回融資が平均30万円程度と他社に比べて高いことが特徴です。

ただし、以下に該当する方は契約できないとのことです。(他社のご返済が現在延滞中や過去のお借入れを放置されている方・会社役員・現在お仕事をされていない方・健康保険証をお持ちでない方・20歳未満66歳以上の方)

債務整理後でも借り入れ可能となる金融業者は意外と多いんだね!びっくりしたよ! だからといって、借り入れに頼るのではなく、収入に合わせた生活を送るようにしよう。

債務整理後でも借りれる消費者金融まとめ

いずれの会社も1990年代までの好調時に過大投資をせず、2000年以降の過払い金訴訟の嵐をくぐり抜けてきた会社ばかりです。

したがって、現場の審査能力は高く銀行や大手消費者金融会社の様な紋切型の審査ではありませんから、債務整理後の申込者についても返済能力を把握した上でキャッシングに応じています。

いずれの会社もネット申込から振込キャッシングですから全国対応と言えますが、何かあれば直ぐに店舗に行けるという意味で地域性の高い地域密着型消費者金融会社と言えます。

その意味で、地域別にお奨めするとすれば、

- 大阪はフクホー

- 名古屋はアロー

- 四国はセントラル

- 東京はフタバとライフティ

ということになります。

今流行りのソーシャルレンデイング

ソーシャルレンディングを利用すると、比較的簡単にお金を集める事が出来るって聞いたんだけれど、本当? ソーシャルレンディングは、個人的にお金を集める方法としては、あまり向いていないんだ。出資してくれる人を集めるシステムだから、事業に賛同してもらう事が必要となるよ。

インターネットを使った新しい資金調達方法としてソーシャルレンデイングが流行り始めています。

現状は事業性資金の調達のみで、使途が自由な個人のキャッシングには不向きです。

仮に、今後、使途が自由な個人間の資金の貸し借りが便利になったとしても、数年間は環境が整備されるのを待った方が良いと考えます。

我が国では貸金業法や金融商品取引法の規制が厳しいため、個人のキャッシング分野でのソーシャルレンデイング発達の壁になっているからです。

ただし、事業性の名目で用途をアピールできる方にとっては使えるサービスかもしれません。

もともと、ソーシャルレンディングは欧米で始まったサービスですが日本でもいくつかのサービスが誕生しています。

Bankers(旧SBIソーシャルレンディング)やmaneo(マネオ)が代表的で、基本的には何か事業を始める際の資金を募集する方法として使われています。

また、ソーシャルレンデイングの同義語としてクラウドファンディングがありますが、ソーシャルレンディングは投資型クラウドファンディングと言えます。

以下、ソーシャルレンディングの類型です。

- 「寄付型」資金提供者に金銭的なリターンは無い

- 「投資型」資金提供者に金銭的なリターンがある

- 「購入型」資金提供者に商品やサービスなど何らかの「お礼」がある

- 「貸付型」資金提供者に利息が支払われる

つまり、ソーシャルレンディングはインターネットでお金を貸したい人と借りたい人を結びつけるサービスで、個人がネットでアイデアをプレゼンして、そのアイデアに投資しても良いという人からお金を集めます。

したがって、リスク無しでお金を集められる可能性がありますが、先進的なアイデアでないと大金を集めるのは難しいです。

そこで、ソーシャルレンデイングのメリット・デメリットを確認しておきます。

メリットの1つ目は自分のお金を主体的にいかせることです。

金融機関などに任せっきりではなく自分が持っているお金を自分の使いたいように、自分が共感するもの自分が本当に生かしたいというものに自分のお金を使うことができます。

2つ目は自分のお金を主体的に動かしながら、そこで既存の金融商品や金融サービスにない魅力を得られることです。

たとえば、寄付型や購入型の場合、自分のお金を出した相手への共感を得られる可能性があります。

映画にお金を出すことや音楽にお金を出すことなどで、自分がより主体的に関わり心の満足を得ることができます。

また、融資型では金銭的なリターンとして金利が3~5%得られることがあります。

これはソーシャルレンデイングを使ってお金の受け手と出し手の間をぐっと縮めることで中間コストが少なくなり、そのコストメリットがお金の出し手に還元されることがメリットとなります。

3つ目は少額かつ短期での資産運用が可能で分散投資ができることです。

安全性を最優先した投資商品で少額でも投資が可能で、期間も3カ月から1年程度のものが中心で短期の運用にも最適です。

一方、デメリットの1つ目は資金調達する人や調達した会社のリスクで、お金を集めたけれど集めた資金を有効にいかせないという場合が出て来ます。

たとえば購入型の場合、何かを作りたいといって集めたが実際に計画通りに物が作れない場合や、融資型の場合、融資をしたけどお金が返ってこない場合が考えられます。

また、株式型だと目標通りに企業が成長しない場合も有り得ると思います。

2つ目は流動性の問題で転売したいとかお金を払い戻すことはなかなかできません。

つまり、お金が事業などに使われた場合、払い戻すシステムが整っていないことが今後の課題です。

3つ目はは運営会社のリスクで、お金の出し手と受け手の中間に入っている運営会社がきちんと運営されていなければ、その会社がたとえば潰れたり変なプロジェクトや資金調達の手伝いで終わってしまうことも有り得ます。

いずれにしても、我が国では、まだまだ課題が多いシステムと言えます。

銀行系大手消費者金融では借りれない

債務整理後でも借り入れ可能となる消費者金融はたくさん教えてもらったんだけれど、やっぱり銀行からの借り入れの方が、安心だな・・・ 債務整理をした後は、銀行からの借り入れは、非常に難しいんだよ・・・ その理由を詳しく見てみよう。

現在、債務整理した人が、銀行カードローンや銀行系大手消費者金融会社でキャッシングするのは非常に難しくなっています。

もともと、銀行カードローンは審査基準が厳しいのは、いまさら、取り立てて言うまでもありません。

特に、大手銀行においてはカードローンは住宅ローンと並ぶドル箱商品で顧客のニーズも高いことから、無理に審査基準を落としてまで融資する必要性がありません。

総量規制の問題もあります。

総量規制とは・・・年収の3分の1までしか借り入れさせてはいけないという法律。2010年6月に施行。

銀行カードローンの審査はクレジットポイント制になっており、顧客の年齢・勤務先・年収・家族構成・資産・信用情報などに基づきポイントが加算される仕組みです。

したがって、ポイントが足りなければ審査をパスすることはできませんし、最終的な融資上限額や金利はポイントで決められます。

つまり、銀行カードローンの審査は完全にシステム化されており、担当者の判断が入り込む余地はありません。

強いて言えば、信用金庫のカードローンの審査のハードルが、やや、低いと言えることです。

銀行に比べて信用金庫は地域密着度が高いため、地域の信用金庫であれば審査の基準が少し下がる可能性があるからです。

一方、銀行系大手消費者金融会社の審査システムも、銀行カードローンの審査基準に似通ってきました。

2000年以降、グレーゾーン金利撤廃に伴う過払金返還請求の影響で消費者金融会社全体の業績が悪化しましたが、大手消費者金融会社の多くは銀行の支援で何とか経営を維持しています。

現在の大手消費者金融会社の大株主には大手銀行の名前が並びます。

| 大手消費者金融会社 | 大株主 |

| プロミス | 三井住友銀行グループ |

| アコム | 三菱UFJフィナンシャル・グループ |

| モビット | 三井住友銀行グループ |

| ノーローン | 新生銀行グループ |

(大手消費者金融会社の中で唯一、アイフルだけは銀行の支援を受けずに立て直しました)

したがって、現在、大手銀行と系列の大手消費者金融会社は、同じグループ内で2つのカードローン事業を行っている訳です。

例えば、三井住友銀行のカードローン部門とプロミスは同様のキャッシング事業を行っています。

もちろん、三井住友銀行のカードローン部門は上限金額が高くより低い金利でキャッシングを行い、プロミスでは小口のキャッシングを行うなどの棲み分けが行われています。

ただ、審査の考え方が違う筈はありません。

両社の審査部門を最終的に統括する責任者が両社の審査を仕切っている筈だからです。

その結果、両社の審査システムは似通ったポリシーで運営されることになり、銀行系大手消費者金融会社のカードローン審査が厳しくなっています。

ですので、債務整理経験者にとっては銀行カードローンや大手消費者金融会社のカードローンは非常に敷居が高くなっています。

恐らく、個人信用情報機関への照会の段階で審査がストップしてしまうと考えられます。

個人信用情報機関には延滞情報は1年間・任意整理手続や自己破産手続などの情報は5年間記録されています。

これらの事故情報が1年や5年経過後に正確に削除されるのならまだ良いのですが、実際には正確に削除されない場合も多いとのことです。

その結果、7年後や10年後にカードローンを作ろうとしても審査に落ちてしまうことがあるのです。

逆に銀行や銀行系大手消費者金融会社の立場で考えると、リスクを取って債務整理経験者に融資する必要は全くありません。

その様なリスクを冒さなくても申込者はいくらでもいるのですから。

特に、銀行において、カードローンの顧客が債務整理すると貸し倒れになりますから、担当の営業部や支店は当然マイナス査定になります。

その様な貸し倒れを再び同一人物にやられると言い訳のしようがありませんから、一度、債務整理した人には二度と融資したくないのが現場の本音なのです。

債務整理中の借入れは注意が必要

債務整理中にお金が必要となってしまった場合には、どこから借り入れをすれば良いかな? 債務整理を行っている最中の借り入れは、絶対に行ってはいけないよ! 最悪の場合、債務整理が出来なくなってしまう事もあるから、注意しよう。どうしてもお金が必要となってしまった場合には、公的な機関に相談してみよう。

さすがに、債務整理中にキャッシングを考える人は稀ですが、万が一でも急にお金が必要になった場合は銀行やクレジットカード会社・消費者金融会社のキャッシングは厳禁です。

債務整理中は弁護士や司法書士に債務整理手続を依頼している場合が多い筈ですが、弁護士や司法書士が債務整理中のキャッシングを許す筈はありません。

また、弁護士や司法書士にコッソリ内緒でキャッシングしたとしても、のちのち債務整理を進めている最中に借金を作ったことが分かると弁護士や司法書士は債務整理業務を辞任することでしょう。

何故なら、任意整理では将来の利息をゼロにするための交渉をしたり、自己破産では全ての債務の免責を求めている一方で債務者が新たな借金をしていたとすれば弁護士や司法書士の立場が無いからです。

したがって、債務整理手続を行っている最中に新たな借入を行うことは、慎んだ方が良いのです。

延滞情報は1年・債務整理手続は5年の個人信用情報の登録期間が過ぎてからキャッシングすること、債務整理手続を行った金融機関やキャッシング会社は避けること、中堅の消費者金融会社を選ぶことなどに注意して頂ければ、債務整理後のキャッシングを決して諦める必要はありません。

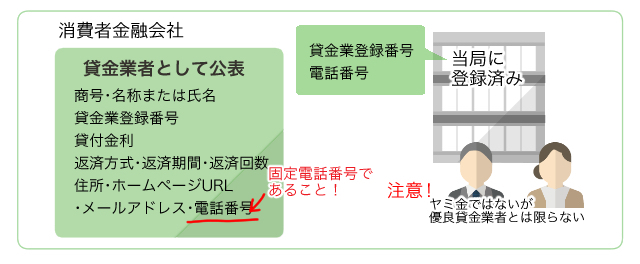

中堅消費者金融会社とヤミ金の見分け方

その前にヤミ金業者の特徴について記します。

もともと、業者が貸金業を営むためには、国・都道府県から営業の許可を受け登録しなければなりません。したがって、登録なしに貸金業を行う業者はすべてヤミ金ということになります。

また、「利息制限法」や「貸金業法」に基づいた貸付けを行わなわなければなりませんから、これらの法律を守らない業者もヤミ金ということになります。

その「利息制限法」では上限金利を以下の様に定めていますので、この金利を上回る金利を提示した業者もヤミ金業者です。

元本が10万円未満の場合:上限は年20%

元本が10万円以上100万円未満の場合:上限は年18%

元本が100万円以上の場合:上限は年15%

また、ヤミ金業者の特徴として広告や宣伝を派手に行っているところが多いと言えます。

逆に言えば、ヤミ金業者は店舗が無く固定電話もありませんから、顧客を得るには広告や宣伝を派手に行う必要があるのです。

特に、ヤミ金はダイレクトメール・電話・メール・貼り紙・チラシ広告など様々な媒体で広告宣伝を行っています。

また、ヤミ金業者の特徴として「紹介」作戦は顧客勧誘方法のメインになっています。

まともな大手消費者金融会社や中堅消費者金融会社では、他社に顧客を紹介するということは間違っても有り得ません。

しかし、ヤミ金業者は自分の顧客に対して「他にお金に困っている人がいたらぜひ紹介してください」と話を持ちかけます。

また、大手消費者金融会社や中堅消費者金融会社の社員を巻き込み、融資を断られた顧客を「紹介」して貰う場合もあります。

いずれにしても、貸金業者での「紹介」は怪しいのです。

さらに、最近の手口では架空のアルバイトの求人広告を出し、そこに応募してきた人にキャッシングさせるという手口もあります。

パート・アルバイトを探す主婦の心理を巧みに利用した悪質な手口と言えます。

これらの手口が見えたらヤミ金を疑った方が良いと言えます。

決定的なヤミ金の見分け方は以下の通りです。

1つ目は貸金業者として以下の項目を公表しているかどうかです。

商号・名称または氏名

貸金業登録番号

貸付金利

返済方式・返済期間・返済回数

住所・ホームページURL・メールアドレス・電話番号

特に、電話番号は固定電話番号であることです。

2つ目は貸金業登録番号と電話番号が当局に登録されているかどうかです。

通常、以下の形式で登録番号が示されています。

東京都知事(1)第12345号

関東財務局長(2)第67890号

この貸金業登録番号は以下の金融庁サイトで検索することができますので、貸金業登録番号を入力して調べれば白黒がハッキリします。

また、金融庁のサイトでは所在地・商号・名称・代表者名・電話番号から登録業者を検索することができます。

これらの検索サービスで登録が確認できれば一応ヤミ金ではないと言えますが、優良貸金業者とは限りませんから注意が必要です。

ここまで述べてきました様に、債務整理後のキャッシングのハードルは決して低くはありません。

しかも、首尾よくキャッシングできたとしても金額は10万円~30万円程度です。

そこで、最後に公的な融資制度を紹介します。

公的な融資制度は審査や手続が面倒な印象ですが福祉的な意味合いから小口資金を融資してくれる場合がありますから、下手な業者でキャッシングするよりも早い場合があります。

生活福祉資金貸付制度

生活福祉資金貸付制度は生活費に困っている世帯向けの支援制度で、各都道府県の社会福祉協議会が運営しています。

総合支援資金・福祉資金・教育支援資金・不動産担保型生活資金など様々な貸付制度があり、金利は連帯保証人がつけば無利子でない場合は1.5%と低いのが特徴です。

厚生労働省「生活福祉金貸付制度」

年金担保貸付制度

年金担保貸付制度は高齢者の方で年金を受給している方が一時的な資金需要がある際に、年金を担保にしてお金を借りることができる制度です。

金利は1.6%で年金を担保としてお金を借りる方法は、この年金担保貸付制度しかありません。

独立行政法人福祉医療機構「年金担保貸付事業・労災年金担保貸付事業」

http://hp.wam.go.jp/guide/nenkin/tabid/249/Default.aspx

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...