個人再生と住宅ローンについて解説。連帯保証人への影響は?

個人再生を選べば、住宅を保有している場合でも、住宅を手放さずに済むんでしょ? 住宅ローン特則の事だね。 住宅ローン特則を進める場合には、条件があるんだよ。

え?!誰でも住宅を残すことが出来るわけではないって事? そうなんだ。 個人再生を選択したからといって、必ずしも住宅を残せるわけではないという事を知っておくことが大切だよ。 今回の記事では、個人再生と住宅ローンについて、詳しく見ていこう。

個人再生と住宅ローン(住宅ローン特則)について、詳しく解説します。

まずは、住宅ローン特則についてです。

個人再生の住宅ローン特則とは

消費者金融などの多重債務に陥っている人は、同時に住宅ローンを抱えているケースもしばしばあります。

バブル時代に賃金の増加を見越して住宅を取得した人が、バブル崩壊に伴って生活苦に陥っていき、平成不況の中で最終的には破産し、住宅を手放すことになってしまう状況が平成12年頃急増していました。

また、かつて給与が右肩上がりになることを前提に「ゆとり返済(ステップ返済)」という返済方法を使っていた人もいましたが、最初の5年程度のゆとり期間を過ぎて大幅に増えた返済額に耐えきれず、やむを得ずに消費者金融から借金してしまうということもありました(ゆとり返済は平成12年に廃止されています)。

このように、住宅ローンを含む多重債務者の法律的な救済方法として、以前は任意整理、特定調停、自己破産などがよく利用されてきたのですが、結局のところ自宅を処分することが前提になってしまっていました。

そこで、住宅ローンを維持しながら多重債務を解決する方法として、個人再生手続の中で行われる「住宅ローン特則(住宅資金特別条項)」という制度が設けられたのです。

住宅ローン特則とは、通常、債務整理に伴って競売されてしまうであろう住宅を、個人再生手続の中でのルールに従って決めた返済を続ける限りは競売されずに済むという制度です。

ただ、住宅ローンの債務総額自体が減額されるわけではなく、あくまでそのまま払うか、スケジュール調整を行うに過ぎないので、住宅ローン以外の債務(こちらは圧縮後の金額)と住宅ローンの両方を払える収入があることが前提条件となります。

そして、どんな場合でも使えるわけではなく、収入面以外でも利用できる条件がかなり細かく定められている他、手続も通常の個人再生よりややこしいものになるため専門家と相談した上で進めていくことが必須といえます。

住宅ローン特則を利用するための条件

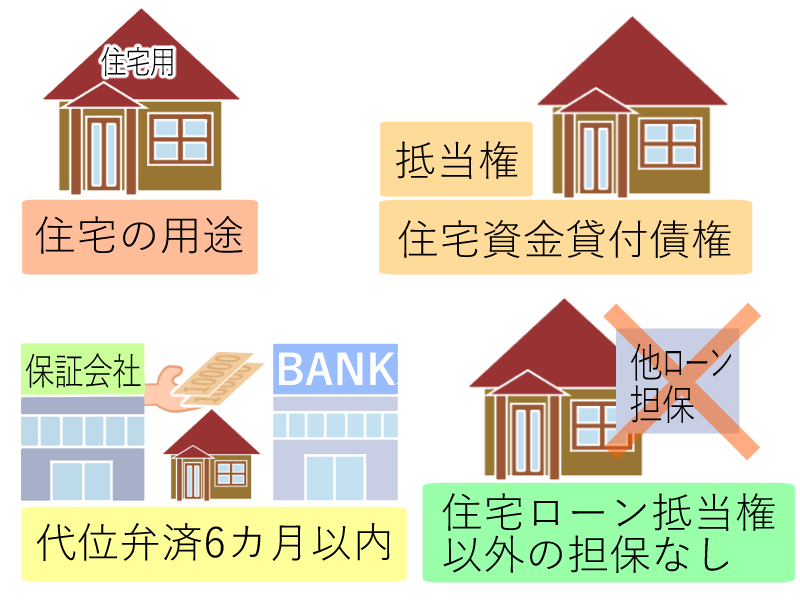

住宅ローン特則を利用するためには、どんな条件があるの? 住宅として保有している事、抵当権以外の担保がついていない事など、様々な条件があるんだよ。 その他にも色々な条件があるからチェックしていこう。

では、実際に住宅ローン特則を利用するために必要な条件を詳しく見てみましょう。

「住宅」の用途などについて次の要件を満たすこと

- 個人である再生債務者(再生手続きを申し立てる債務者)が、自らの住宅用として使用する建物であり、その床面積の2分の1以上が居住用であること。

- 二世帯住宅の場合は全体の床面積の2分の1以上が再生債務者の居住用であること。

- セカンドハウスや投資用物件は含まれない。

- 一時的に転勤などで賃貸に出していても、将来的に戻って自己の居住用にする予定であればOK。

たとえば「ローンの債務者である夫が家を出て行き、妻子だけが住んでいる」という状態であった場合も、一時的な別居であれば使える余地があるが離婚協議が成立してもう夫は戻ってこない状態であれば住宅ローン特則を利用することはできない。 - 住宅の敷地は、その住宅を使用するための土地所有権や土地に設定されている地上権であること。

住宅資金貸付債権であり、それを担保する抵当権が設定されていること

「住宅資金貸付債権」とは、住宅の建設または購入、改良に必要な資金の貸し付けであり、かつ分割払いにしている状態の債権を指しています。

「改良」も含まれているため、いわゆるリフォームローンであっても要件を満たすことになります。

なお、抵当権は、その債権そのものを担保するもの以外、その債権についての保証人の求償権を担保するものも含まれます。

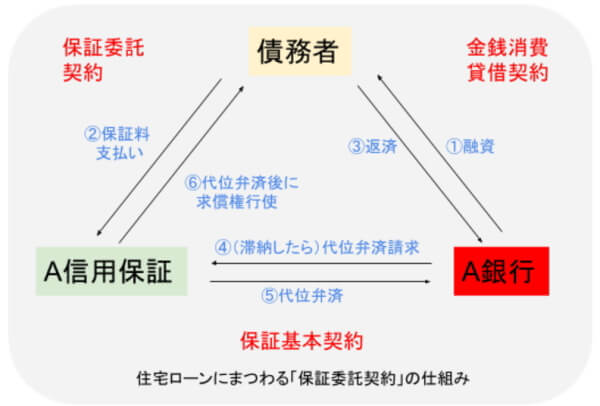

求償権とは何か?ということですが、たとえば銀行から貸し付けを受ける場合、ローン契約の際の条件として保証会社をつける形になっていることがよくあります。

これは、もし債務者によるローンの返済が滞った時に銀行のバックの保証会社が代わって銀行に返済(=代位弁済)し、その後債務者に「自分が払っておいたので今度は自分に返済して下さい」という請求権のことです。

大手銀行のバックにはお抱えの保証会社があり、たとえばA銀行であればその系列である「A信用保証」がローンの債務を保証しています。

個人の住宅ローンについては多くの場合、購入したマイホームに抵当権をつけるのはA信用保証であり、抵当権で担保される債権は「保証委託契約による求償債権」となります。

ただ、この保証人というのは「保証を業とするもの」を指すのであり、親族の保証人をつけていてもこれには含まれません。

人によっては住宅ローン関係の抵当権を複数つけていることもあります(住宅金融支援機構と一般の銀行ローンを併用しているなどの場合)。

このような場合にも住宅ローン特則の適用はあるのですが、複数の抵当権それぞれについて住宅資金特別条項を定めるようにしておかなくてはなりません。

もし、どちらかの債権者が漏れているとそちらの債権者により競売を申し立てられてしまって再生計画が無駄になるということもあるからです。

なお、「根抵当権の場合はどうなのか?」ということですが、根抵当権であっても「住宅資金の貸付」にかかる債権を担保しており、他の債権を担保する目的が含まれていないのであれば住宅ローン特則の対象になります。

ただし、その根抵当権で担保しているのが当該住宅ローンだけであることを債権者に証明してもらわなくてはなりません。

代位弁済後6か月以内であること

上記のとおり、保証会社は銀行から代位弁済請求を受けると(上図④)銀行に対して代位弁済(上図⑤)を行うわけですが、ここから住宅ローン特則付きの個人再生を申し立てることのできる期間は6カ月以内とされています。

本来、代位弁済がされた時点で住宅ローンはその性質を失っているため分割で返済していくことが許されないはずなのですが、もし6カ月以内に住宅ローン特則付き個人再生を申し立てれば代位弁済はなかったこととされ、住宅ローンとしての性質を復活させることができます。

これを「住宅ローンの巻き戻し」と呼びます。

もし代位弁済から半年も経過してしまっていると、既に競売手続が具体的に動き出していることが大半でしょう。

そこでいつまでも住宅ローンを復活させる手続である「住宅ローン特則つき個人再生」を行うのを認めることは利害関係を持つ債権者に与える影響が大きくなってしまうため、それ以降はできないとされているのです。

住宅ローンにまつわる抵当権以外の担保権が設定されていないこと

住宅ローン以外での担保権とはどのようなものでしょうか?

たとえば、消費者金融との付き合いがある人の場合、時々「不動産担保ローン」を借りて抵当権をつけているケースがみられます。

不動産を担保にすればその分少し金利も安くなるため債務者にメリットがあり、さらに1番に銀行の抵当権がついていて自分たちは2番抵当でもかまわない、という会社があるのでこういった状況になるのです。

無担保だった債権を一本化するために、いわゆる「おまとめローン」を借りて住宅ローンの後順位で抵当権がつけられているケースや、住宅ローンを借りたのと同じ銀行でカードローンも利用しており、それについて住宅ローンの分とは別に2番抵当権が設定されているケースもあります。

このようなものは、上記の「住宅資金貸付債権」ではないため、住宅ローン特則の対象にすることができません。

彼らのように、たとえ2番であっても抵当権等の担保権を持っている者は「別除権者」と呼ばれ、再生計画が立てられているにもかかわらず抵当権を実行(競売)ができてしまうので、そうなると住宅ローンの抵当権者につき住宅ローン特則を適用したことが無駄になってしまいます。

こういった理由から「住宅ローン以外の債権者による抵当権等がついている場合は住宅ローン特則を使うことはできない」とされているのです。

個人再生で返済期間を延長することができる場合もある

個人再生の手続きでも、住宅ローンの返済期間を延ばすことが可能なの? 個人再生の手続きを進めながらでも、リスケジュールを利用することは可能だよ。

住宅ローン特則とは、個人再生の中で住宅ローンを「リスケジュール」することができる手続です。

従来と同じように返済し続ける方法もあるのですが、最終の弁済期を延長して月々の負担を軽減する方法もあります。

具体的な各方法は後記で解説します。

住宅ローン完済済みの個人再生

住宅ローンとしての債務額が残っていない場合でも、住宅を残すことは可能なのかな? ローンが残っていない住宅の場合には、手放さなくてはいけない可能性が高くなってしまうんだよ。

住宅ローン特則が使えるのはまだ住宅ローンが残っている場合のことですが、もしローンを完済している住宅がある場合はどうなるのでしょうか。

自己破産と違い、個人再生の場合は「財産の換価(お金に換えて債権者に配当)」という手続がありませんので、理屈の上からいえば家を手放さなくても良いことになります。

ただ、自己破産とのバランスから「清算価値保障の原則」というルールがあります。

これは、「個人再生においては大幅な元本カットが認められるが、最低限、自分の手持ち財産以上の金額を返済に充てなくてはならない」というものです。

つまり、消費者金融などの債務を個人再生手続の中で大幅にカットしても、そこに1,000万円、2,000万円といった住宅の価値をそのまま上乗せしたものが「最低弁済するべき金額」ということになるため、現実的にはその金額すべてを返済することは困難という状況に陥るのです。

こうなると結局のところ住宅を手放さざるを得ないケースが非常に多くなるでしょう。

オーバーローンでないと返済額が大幅に増える危険性がある

住宅ローン特則を利用することで、返済額が増えてしまう事ってあるの? 購入した時よりも、住宅の価値が高くなってしまっていると、返済額が増えてしまう事もあるから、注意しよう。

住宅ローン特則付き個人再生は、ローンの残債務が不動産価格より多い、いわゆる「オーバーローン」の状態でないとできないのでしょうか?

住宅ローン特則の要件として、決してオーバーローンである、ということが挙げられているわけではないのですが、実質的にそのような案件では再生計画が成り立たないことがあります。

なぜなら、上記で説明した「清算価値保障」という原則があるため、もしも住宅の価値>ローン残額ということになると、その余剰の価値は「手持ち財産」に含まれますので、その分だけ「最低弁済額」が増えてしまうことになるからです。

※「清算価値」とは「その債務者が仮に破産したとすれば債権者に配当しなくてはならない金額(住宅、現金、預貯金、生命保険の解約返戻金などすべて含む)」のことです。ローン付住宅に関して言えば「時価ーローン残額」が清算価値の中に算入されます。

差し押さえや競売は阻止できるのか

差し押さえや競売にかかっている住宅でも、個人再生で住宅を残すことってできるの? 個人再生の手続きを進める事で、差し押さえや競売をとめる事はできるのだけれど、税金の未払いがある場合には、個人再生ではカットしてもらう事ができない債務となるから、競売や差し押さえをとめる事ができないんだよ。

一般の債権者について既にされている差し押さえ、競売の手続きは個人再生手続が始まればそれによって阻止することができます。

しかし、注意しなくてはならないのは「税金の滞納がある場合」です。

税金や社会保険料は、たとえ自己破産したとしても減額や免責することができない債務であり、個人再生でも同様にこういった租税関係の債務はカットしてもらうことができません。

そこで、対策としては「税金等の滞納がある場合、少しでも早く、優先的にその滞納分を解消する」か、もしすぐに解消することが難しい場合は「市役所税務課などの担当部署に相談に行き、支払の意思があること、どのくらいなら支払えそうか具体的な金額を相談すること」です。

分割払いなど認めてもらえないだろうからと放置している人もいるのですが、税金については「支払う意思があること」を見せることである程度回数などの融通の利かせてもらえることもあります。

相談にも来ないなら支払う意思がないのだろう、と思われて差し押さえを受けてしまうとその他の債権者に関する個人再生にまで支障をきたすことがありますから、くれぐれも注意しましょう。

住宅ローン返済口座を凍結された場合の対処

住宅ローン特則を利用する場合、契約している銀行に手続きする必要はあるのかな? 他の債務と同一の口座を利用している場合、口座凍結となってしまう事があるから、事前に弁護士などの専門家に伝え、対処しておく必要があるよ。

住宅ローン特則を利用しての個人再生手続きがされる場合、住宅ローンの返済のためだけの口座であれば凍結されないことが普通ですが、住宅ローン以外のカードローンなどの債務がある場合、そのことを原因として口座が凍結されることがあります。

こういった場合、住宅ローン特則付き個人再生をしたい旨をあらかじめ法律家に相談しておき、金融機関に掛け合ってもらって住宅ローンの返済を続けられるような対応を取ることが必要です。

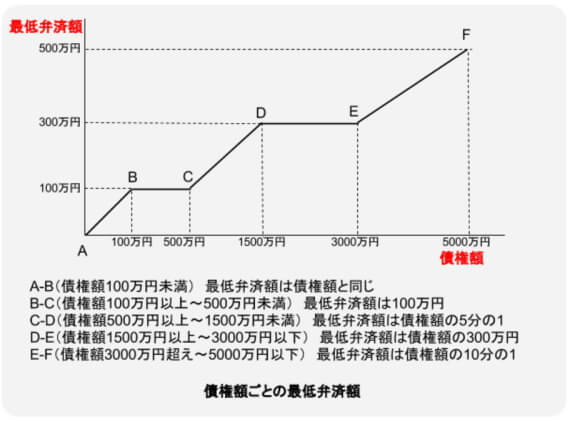

最低弁済額基準と清算価値保障

個人再生では、どの位元本の減額が可能なの? 減額できる金額には、基準があるんだよ。

個人再生手続のメリットとして大きなものに「元本のカット」がありますが、どのくらい減額できるかということについては「最低弁済額」という基準があります。

つまり、債権額ごとに元本カットできる上限が定められているのです。

そして、住宅ローン特則を使う場合は、この「最低弁済額」+「住宅ローン」を支払える収入があることが要件となってきます。

個人再生には「小規模個人再生」と「給与所得者等再生」があります。

小規模個人再生については上図をあてはめれば良いのですが、給与所得者等再生についてはこの基準による最低弁済額よりも「可処分所得の2年分」の方が多い場合はそちらが実際の最低弁済額となります。

そこで、実務的には、可処分所得が多いため弁済額が増えてしまう可能性がある人はあえて小規模個人再生を選ぶこともあります。

住宅ローン特則がついた場合、どのような返済方式があるのか?

住宅ローン特則を利用した場合には、今までの住宅ローン返済とはどのように違うの? 今までとは変わらない返済を続ける事も可能だし、返済期間を延長する事も可能だよ。

住宅ローン特則つきの個人再生では、具体的にどのように住宅ローンの返済を続けていくのでしょうか。

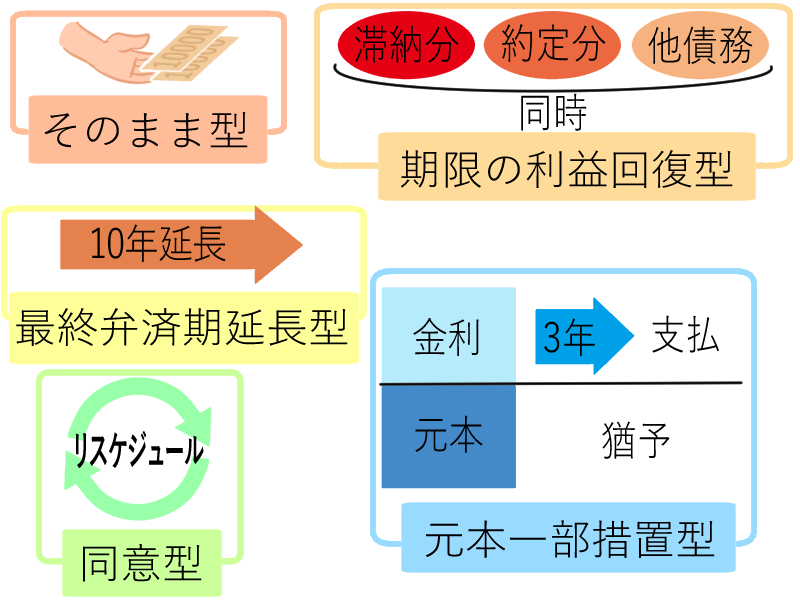

申立時点で滞納している分も含めて考えると次のような類型に分かれてきます。

返済方法「そのまま型」

そのまま型というのは、個人再生の手続を始めるまで滞りなくローンの支払いを続けていた債務者が、当初の住宅資金貸付契約の通りに住宅ローンを返済していく方法のことです。

この場合であっても、「住宅資金貸付債権を契約通りに返済する」ということを再生計画案に記載しておく必要があります。

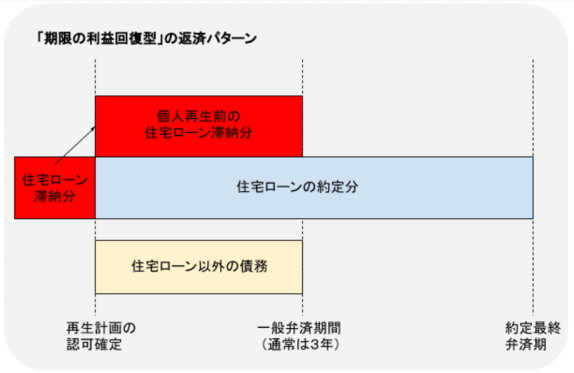

返済方法「期限の利益回復型」

期限の利益とは、分割払いできる権利のことです。

本来、住宅ローンの滞納があると期限の利益を失って一括で返済しなくてはならないのですが、再生手続きの中で期限の利益が復活することになります。

期限の利益回復型では、住宅ローン以外の債務の返済、再生手続き前の滞納分ローンの返済、住宅ローンの本来の返済の三種類を同時進行で行います。

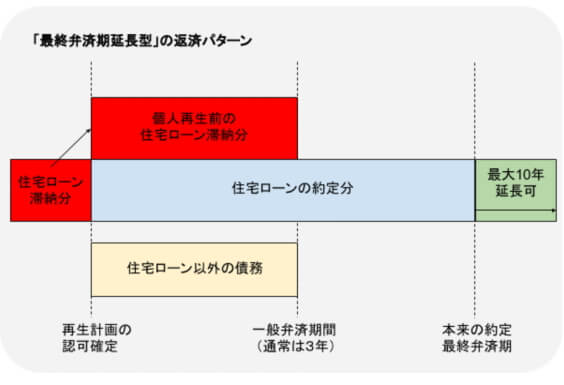

返済方法「最終弁済期延長型」

最終弁済期延長型は、基本的な返済方法は期限の利益回復型と同様ですが、約定の住宅ローンを最大で10年延長して返済することにより、月々の負担を軽減することができます。

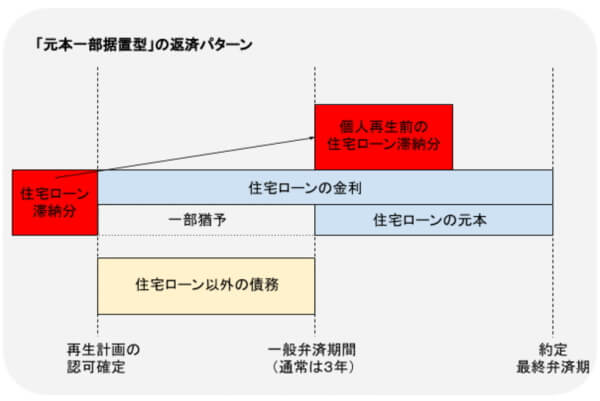

返済方法「元本一部据置型」

元本一部据置型では、住宅ローン以外の債務を再生手続きに基づいて支払っている期間(基本3年間)は住宅ローンの金利のみ支払い、元本については一部猶予するという方法です。

猶予された元本と再生計画認可前の滞納分は3年の期間が過ぎてから支払うことになります。

返済方法「同意型」

上記の各パターンは「同意不要型」といって、民事再生法の要件を満たせば適用することができますが、住宅資金の貸付債権者の同意がある場合には、違うパターンでの返済方法を定めることができますが、これらを総括して「同意型」と呼んでいます。

同意型を利用することで理論上は70歳を超えて返済する、元本一部カット、金利見直しなどあらゆる方法でのリスケジュールができることになります。

ただ、同意については書面で行わなくてはならず、住宅資金特別条項を定める再生計画案を提出する際にこの同意に関する書面を併せて提出することが必要になります。

住宅ローンの返済期間を延長することは難しい?

返済期間を延ばすことができるなら、その返済方法に変更したいな! 返済期間を延ばすという方法は、不可能ではないけれど、実際には、難しい場合が多いんだよ。

上記のように住宅ローンの返済期間としては「最終弁済期延長型」もしくは「同意型」を取った場合は延ばせる可能性があることになります。

同意型の場合は債権者との合意が必要になるわけですが、実務的に見るとやはり住宅ローン債権者から期間延長の同意をもらうことは難しく、「そのまま型」となることが多数であるのが実情です。

ただ、延長してもらえるかどうかはその人の属性(年齢、職業など)によって異なる対応が取られることもありますので一概には言えないでしょう。

住宅ローン特則をつける場合に必要な書類

住宅ローン特則を利用する場合には、どんな書類が必要となるの? 住宅ローン特則を利用するために必要な書類を詳しく記載するよ。 チェックしてみよう。

住宅ローン特則をつけた個人再生手続をする場合、住宅資金特別条項を定めた再生計画案を提出しますが、その際には次の書面を添付しなくてはなりません。

- 住宅資金貸付契約の内容を記載した書面の写し

- 住宅資金貸付契約に定める各弁済期における弁済すべき額を明らかにする書面

- 住宅および住宅の敷地の登記事項証明書

- 住宅以外の不動産にも抵当権が設定されている場合にはその不動産の登記事項証明書

- 再生債務者の住宅において自己の居住用に使われない部分がある時は、当該住宅のうちもっぱら再生債務者の居住用にされる部分およびその部分の床面積を明らかにする書面

- 保証会社が住宅資金貸付債権に係る保証債務の全部を履行したときは、その履行によって保証債務が消滅した日を明らかにする書面

住宅ローンのみの借金でも個人再生できるの?

住宅ローンの返済が苦しくて債務整理をしたいんだけれど、住宅ローン以外に債務はないんだ。 住宅ローンだけの債務であっても、個人再生を進める事はできるけれど、個人再生のメリットがなくなってしまう事になるから注意しよう。

他の債務がなくても、住宅ローン特則は利用できるの?

たとえば、「住宅ローン以外の債務がなかった場合、住宅ローンだけについて個人再生するということができるか?」ということですが、手続上だけの結論を言えばできます。

しかしながら、住宅ローンの元本減額は不可能な場合が多いので、債務者にとってどの程度実質的なメリットがあるのかどうかが問題となります。

もし、弁済期間の延長をしてもらえるようであれば月々の返済を軽減するという意味で楽になりますが、上記のように債権者が難色を示す場合が多いことも知っておかなければなりません。

夫婦や親子で同時に個人再生の住宅ローン特則を申し立てる場合の問題は?

住宅が共同名義の場合には、住宅ローン特則を利用する事ができるのかな? 条件によって、住宅ローン特則が使えるか否かが変わってくるよ。 詳しく説明するね。

住宅ローン特則を使いたい場合に問題となるケースとして、夫婦などの親族が共有する建物に対し、住宅ローンについての抵当権が設定されているというものがあります。

こういったケースの多くでは夫婦が片方の連帯保証人になっている、2人が連帯債務者になっているという状況です。

では、それぞれのケースについて住宅ローン特則が使えるかどうかを考えてみましょう。

| 再生債務者(申立人) | 住宅の所有者 | 住宅ローンの債務者 | 住宅ローンの連帯保証人 | 住宅ローン条項利用の可否 | |

| ① | 夫 | 夫 | 夫 | 妻 | 〇 |

| ② | 妻 | 夫 | 夫 | 妻 | × |

| ③ | 夫 | 夫婦共有 | 夫 | 妻 | 〇 |

| ④ | 妻 | 夫婦共有 | 夫 | 妻 | × |

| ⑤ | 夫 | 夫婦共有 | 夫婦の連帯債務 | 〇 | |

| ⑥ | 妻 | 夫婦共有 | 夫婦の連帯債務 | 〇 |

もし上の表②のように住宅が「夫」の単独所有の場合、所有者でなく住宅ローン債務者でもない、単なる連帯保証人である「妻」が個人再生を申し立てる場合は、その本人が住宅を所有しておらず、保証債務は「住宅資金貸付債権」にもあたらないから住宅ローン特則を利用することはできないと考えられます。

さらに注意したいのは、②のようなケースでは妻の個人再生申立時にこの「保証債務」の金額を再生債権に入れなくてはならないという点です。

④の場合でも同様で、申立人である妻は債務者ではないため、不動産の共有持分があったとしても住宅ローン特則の利用はできないことになります。

ここで問題となってくるのは、夫婦(または親子)がそれぞれ別個に住宅ローン契約を締結し、抵当権もそれぞれ債務者になって設定しているケースです。

元々、住宅ローン特則においては抵当権実行により住宅を失うことを防ぐということが趣旨であるため、実務上は「その夫婦や親子が同一家計を営み、いずれも個人再生を申し立てて住宅ローン特則を定める申述をしている」場合においては住宅ローン特則を利用して差し支えないとされることが多くなっています。

住宅ローン特則付き個人再生の認可によって、住宅ローンの連帯保証人や連帯債務者に与える影響は?

住宅ローン特則を利用すると、住宅ローンの連帯保証人には、何か影響が起きてしまう事はあるの? 住宅ローンの連帯保証人には、迷惑が掛かってしまう事を避ける事はできないんだよ。

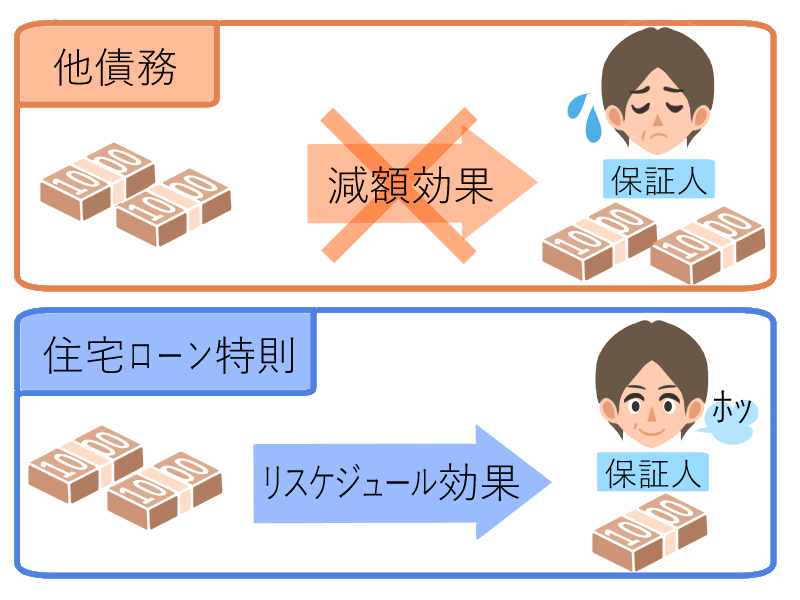

個人再生手続をすると、それによって減額された「住宅ローン以外の債務」の減額効果は連帯保証人に及びません。

よって、連帯保証人が全額返済することが難しければ別途、連帯保証人自身の債務整理を検討しなければならないことにつながります。

しかし、住宅ローン特則そのものの効果(リスケジュールによる効果)は、住宅ローンの連帯保証人や連帯債務者にもその効力を及ぼします。

なぜなら、効力が及ばないとすれば結局住宅は競売にかけられるなどの結果になってしまうため、リスケジュールそのものの意味がなくなってしまうからです。

個人再生中の自宅の任意売却について

個人再生をしながら、自宅を任意売却する場合には、何か注意点はあるの? 抵当権を抹消することができないと、任意売却を進める事はできないから注意しよう。

住宅ローン特則を使って住宅を残そうとしても、住宅ローンとそれ以外の債務を並行して支払うのが現実的に難しいこともあります。

そうなると住宅を手放す方向に動かざるを得ないでしょうが、この場合にまずしなければならないのは、任意売却が可能かどうか抵当権者の意向を探ることです。

任意売却とは、抵当権がついている不動産を競売によらずに売る方法ですが、抵当権を抹消する約束を取り付けなくては売ることができませんから、現在抵当権をつけている債権者に対し、あらかじめいくら返済すれば抵当権の抹消に応じてもらえるのかを確認しなければならないのです。

ほとんどの場合、抵当権者はすべての債権を回収できないままに抵当権を抹消させられることになるのですが、それでも競売にかけられるよりは評価額が高くなり、回収率が高くなることが多いですし、「ここまでの金額返済してもらえれば全額ではなくても抹消に応じてよい」というラインが各金融機関であるはずです。

もし、そのラインより高い金額での買い手がつくようなら抵当権抹消の同意を取り付け、決済することになります。

そして、不動産売却後に残ってしまった債務については他の無担保だった債務と共に「再生債権」として計上し、個人再生手続きの中に含めるという流れになります。

ただ、もし自己破産による職業制限に関係ない職種の人であれば、住宅を手放してもなお個人再生を選択する意味はあまりなく、自己破産を選ぶ方が経済的な立ち直りの効果は高いでしょう。

個人再生の後、余裕ができたら住宅ローンを繰上げ返済する方がいい?

個人再生をしたから経済的に余裕ができたんだ。 少しでも早い完済のために、繰り上げ返済を進めた方が良いよね? 個人再生後は、新たな借り入れをすることができないから、返済資金を増やすよりも、ある程度の蓄えを持っておくことが必要だよ。

個人再生による再生計画では通常、返済期間は3年間です。

この3年間というのは住宅ローンとその他の債務を同時に支払っていく形になりますのでかなり家計はぎりぎりになるケースが多くなるでしょう。

しかし、3年間の返済計画にて支払いを無事終えて住宅ローンだけとなった場合、ゆとりができるので繰上げ返済をした方がよい、ということになるのでしょうか?

これについてはあまり繰上げ返済をおすすめすることはできません。

おそらく再生計画を遂行している3年間の間は収入の一部を貯蓄に回す余裕もなかったことが考えられるため、突発的な病気等の事情が発生した時に使える手元の余裕資金がないはずです。

個人再生した後の状態では一定の期間、信用情報機関に事故情報が載っているため基本、借金をすることはできません。

ですから、再生計画の期間を終えたら少し余裕ができた分を現金で貯蓄して、不測の事態に備えることが大切なのです。

個人再生した後に住宅ローンは組めるの?

個人再生の後でも、新たに住宅ローンって組むことが出来るのかな? 個人信用情報にブラックな記載が残っている期間は、確実に新たな住宅ローンの契約は進める事ができないと考えよう。

上記のように個人再生手続をすると一定の期間、信用情報機関に事故情報が掲載されています。

一般にブラックリストと呼ばれるものですが、個人再生については銀行系の信用情報機関である「KSC」の情報では「官報情報」として10年の掲載となっています。

つまりこの期間は新たな住宅ローンはもちろん、クレジットカードの作成、キャッシングの申込などあらゆる「与信審査」を必要とする借入れ行為はできないと思っておいた方がよいでしょう。

住宅ローン特則付き個人再生手続きをしたいという債務者の中には、住宅を残せるというメリットにばかり目が行き、その他の債務と住宅ローンの両方を返済していくことが現実的に可能なのかという視点が欠けている人もいます。

将来のことまでトータルで考えると「資産というよりむしろ負債」であるローンつき住宅を手放す方がずっと早い段階での経済的再生=家族の幸せにつながることもあります。

事前に法律家としっかり相談し、そもそも自分は住宅ローン特則を利用する条件にあてはまるのか、そして利用することに無理がないのかどうかをよく検討した上で手続きに入らなければなりません。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...