借金の過払い金返還請求とは?メリットとデメリット

最近CMでよく見かけるんだけれど、過払い金請求ってどんな手続きなの? 中には100万円以上戻ってきたなんて話も聞くんだけれど、どんな人にお金が返ってくるの? 過払い金請求は、過去に借り入れがあり、その借り入れの利息を払い過ぎていた場合にのみ、利息を返還してもらう事ができる手続きなんだ。

過去に借り入れがあれば、必ずお金をもらう事ができるのかな?

払い過ぎていた利息があるのかどうかを確かめるためには、まずは、取引履歴を債権者に請求する必要があるね。 現在借入がある場合には、必ずしも手元にお金が入ってくるわけではなくて、債権と相殺されてしまう事になるから、注意しよう。 今回の記事では、過払い金請求はどんな手続きとなるのか、メリットやデメリットも併せて詳しく説明するよ。

ここ数年で「過払い金請求はお早めに」という広告もすっかりおなじみになってきました。

過払い金返還請求権というのは、かつて高金利でお金を貸していた消費者金融などと取引があって利息を払い過ぎていた人が「払い過ぎた分を返してくれ」と言える権利のことです。

しかし、「過払い金」という言葉自体を知っていても、一体どのような仕組みでその状況が発生し、具体的にどうやって請求を行うのか、正確に知っている人は少ないでしょう。

では、過払い金が発生する理由、自分の過払い金の計算方法や請求することのメリット・デメリット、手続きを法律家に依頼するべきかどうかなどについて考えてみましょう。

過払い金とは何?返してもらえるのはなぜ?

かつて、日本には利息に関する法律が2つありました。

「利息制限法」の上限金利

- 元本が10万円未満の場合は年20%

- 元本が10万円以上100万円未満の場合は年18%

- 元本が100万円以上の場合は年15%

「出資法」 の上限金利

- 1954年より年109.5%

- 1983年より年73%

- 1986年より年54.75%

- 1991年より年40.004%

- 2000年より年29.2%

このような状態になっていたのは、平成18年に成立した改正貸金業法が段階的に施行される前までの時期です(ちなみにこの2つの利息に関する法律改正が実際に施行されたのは平成22年です)。

2つの利息に関する法律が併存する状況のもとで、低い方の「利息制限法」と高い方の「出資法(これを超えると刑事罰の対象になる)」の間は「グレーゾーン金利」と呼ばれていました。

利息制限法を超えるが出資法は超えない、という部分の利息を取ることが合法なのかどうかが「黒」とも「白」とも言えないためにそう呼ばれていたのです。

グレーゾーン金利が有効な利息の弁済となるための条件として、

- 「債務者自身が任意に高い利息を支払っていること」

- 「法律で定められた書面の交付」

などが挙げられていました(旧貸金業規制法43条「みなし弁済」、現在は廃止)。

平成22年に利息制限法、出資法の改正が施行される前は、ほとんどの消費者金融やクレジットカード会社のキャッシング、銀行のカードローンで、この「グレーゾーン金利」にあたる利率を課していたといえます。

彼らは「自分たちはグレーゾーン金利を取れる法的条件を満たしている=貸金業規制法43条のみなし弁済が成立している」という主張をすることによって高金利を正当化していました。

この点については昭和の時代から裁判でしばしば争われていたところでしたが、もはや今後みなし弁済が成立することはありえないとまで言える決定的な判決が平成18年、最高裁で出されたのです(かつての商工ローン、株式会社シティズの貸付に関する裁判だったことから「シティズ判決」と呼ばれています)。

最高裁はこの判決の中で次のように示しています。

「遅滞約款(利息制限法超えの利息も含め、返済を遅滞したら残りの債務を一括返済しなければならない)が定められた状況のもとでは、債務者が本当に任意で支払っていたとは言い難い」

つまり、利息制限法超過利息についても合わせて、支払わなければ一括返済を迫られる、という追いつめられた状況の中では利息の支払を拒否できるはずもない、だから債務者自身による任意の支払いとはいえず、みなし弁済が成立する要件を満たさない、ということです。

この判決により、債権者に対して過払い金返還請求をする動きが一気に加速しました。

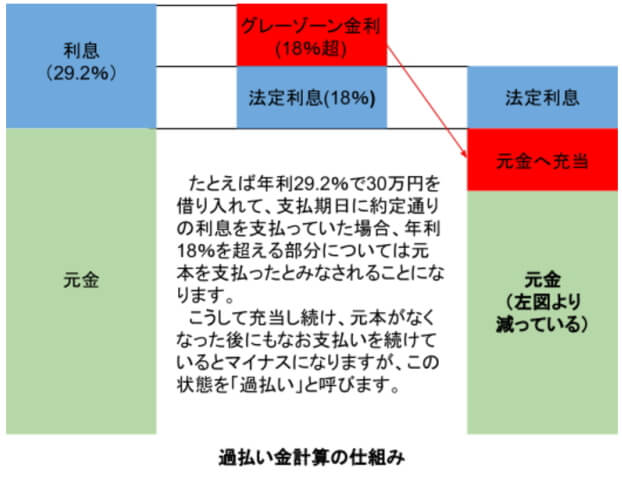

では、過払い金の発生する仕組みをもう少し詳しく見てみましょう。

過払い金返還請求の仕組み

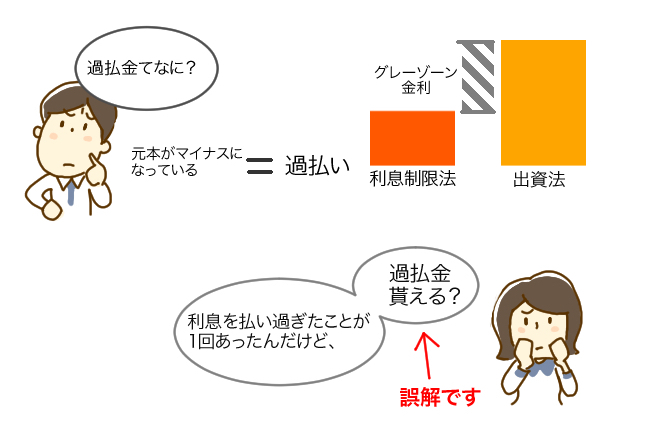

過払い金発生の仕組みとして、時々以下のような「間違った解釈」がされています。

×「1回の支払いの内訳に元本、利息制限法の範囲内の利息(法定利息)、それを超えている部分の利息(グレーゾーン金利)が混在している場合、1回ごとに過払い金が発生している、だから計算した時点で蓄積された過払い金が100万円で元本残高50万円なら過払い金は50万円である。」という考え方です。

このように書いているサイトもありますが、計算の経験がない人による誤解と思われます。

正しくはこのようになります。

〇「1回の支払いの内訳に元本、利息制限法の範囲内の利息(法定利息)、それを超えている部分の利息(グレーゾーン金利)が混在している場合、グレーゾーン部分については元本を支払ったとみなして充当する計算をする、そうしてどんどん充当していくとそのうちゼロになり、元本がゼロであることに気付かずに支払い続けるとマイナスになるが、それが過払い金と呼ばれるものである。」

つまりこの理屈では、「元本も残っているけれど、過払い金もある」という状態はありえず、「元本が残るか、過払いになるか」のどちらかなのです。

もちろん、複数の債権者がいる場合でA社は元本が残る、B社は過払いということはあるので、そういう状況を指して「混在している」と表現することはありますが、一つの会社で「混在している」状態はありえないということです。

要するに、「今まで利息を払い過ぎたことが1回でもあった=自分には過払い金返還請求権がある」などという誤解をしないようにしなければならないということなのです。

グレーゾーン金利部分を順次、元本に充てていった結果、最終的に元本がマイナスになっていなければそれは単に残債務が減るというだけであり、「過払い金を返還してもらえる状態」とはいえません。

「任意整理」と「過払い金返還請求」の関係は?

過払い金請求って、債務整理と同じ手続きなの? 同じ手続きというわけではないんだけれど、過払い金返還請求をした後、元金が残ってしまう場合には、任意整理をしたことと同じになってしまうんだ。 だから債務整理の中の1つの手続きであると言えるね。

よく、「過払い金返還請求」と「任意整理」はまったく別の手続きと思っている人もいるのですが、「過払い金返還請求」は(任意整理に限らず)債務整理のどの手続をする場合にも発生、共存しうるものであり、それぞれの手続きの中の一工程として行われるものです。

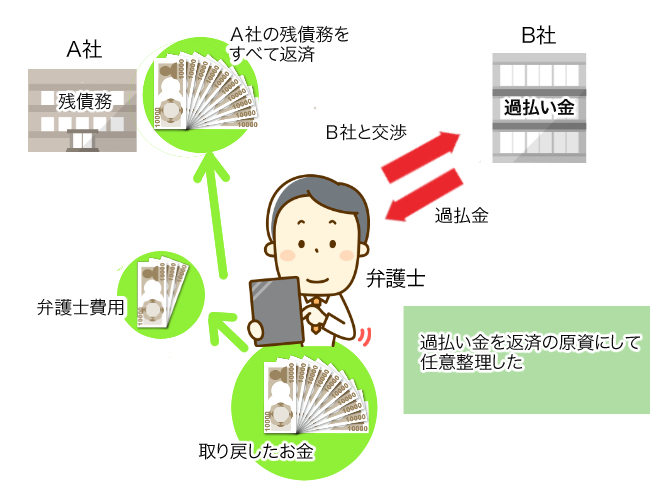

たとえば、2社の高金利業者と取引していた債務者につき、A社は残債務が残っているが、B社は過払い金が発生していたので、B社と交渉して取り戻したお金でA社の残債務をすべて返済し、弁護士費用まで賄えてしまったというケースもあります。

このように1社または数社の過払い金があったことで債務の残った会社を一括返済できた、ということもしばしばあるのですが、このような手続を総合的に見ると「過払い金を返済の原資にして任意整理した」ということになります。

もっとも、グレーゾーン金利での取引を続けて完済まで至った業者ばかりというケースならまた話が別です。

高金利の状況で債権者に言われるままの金額すべてを払ったということは必ず過払い金が発生していることになりますが、こういったケースでは「過払い金返還請求」だけを単独で行うことになります。

また、最初は任意整理するつもりで専門家に依頼したが、取引履歴を請求し、利息引き直し計算した結果として全社が過払いになっており、債務整理ではなく過払い金返還請求のみを行うことになる人もいます。

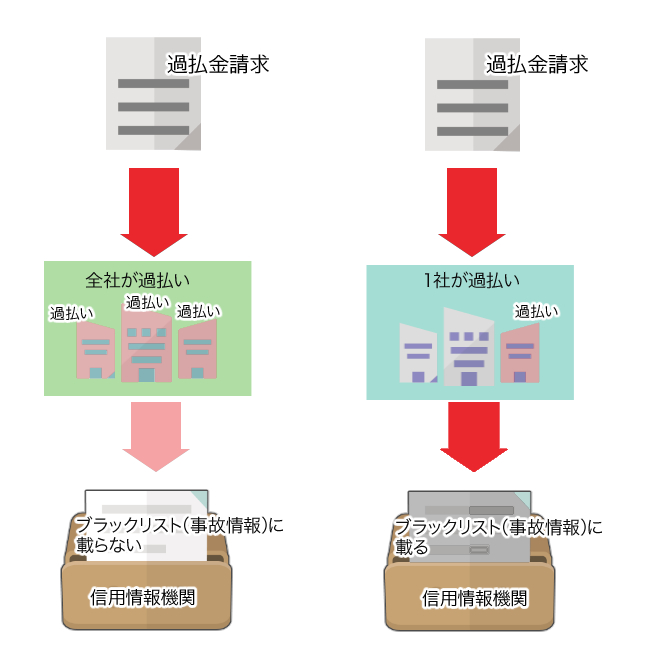

過払い金返還請求のメリット

もし、全社が過払いの状態であれば、たとえ過払い金返還請求をしてもブラックリスト(個人信用情報機関の事故情報)には載らないため、事故扱いにならずお金だけを取り戻すことが可能です。

以前は、過払い金返還請求をすると「契約見直し」という内容で信用情報機関の情報に掲載されていました。

しかし現在では、債務者は本来の権利を行使しているだけなのに信用情報の上であたかも事故のような扱いにされるのは不適切であることから、債務整理を伴わない過払い金返還請求についてはブラックリストには載りません(ただし延滞など他の理由ですでに載っていることがあるので要注意です)。

もし、1社でも残債務があり、債務整理となれば日本信用情報機構に事故情報(ブラックリスト)として記載されてしまいます。

過払い金が戻ってくることにより、「任意整理」をするのであれば他の債権者の残債務返済に充てることもできる。さらに、弁護士等の費用も手出しせずに済むことがある。

過払い金返還請求のデメリット

一方、デメリットもありますので確認しておきましょう。

ブラックリストには載らないが、過払い金返還請求をした直接の相手方債権者からはその後取引してもらえない可能性が高い(正当な権利といえども債権者に不都合なことは確かだから)。

借金返済中の場合

返済中の借金について過払いになっているかどうかを調べるには、取引履歴を貸金業者から取り寄せて計算してみるしかありません。

上記のように「グレーゾーン金利」を元本に入れ込んでいった結果、残債務が存在することもあれば過払いになっていることもあるのです。

くどいようですが、この両者が併存することはありません。

結論はあくまで「債務あり」か「過払い」のどちらかです。

もし「債務あり」に転んでしまった場合はその後、それがいくらなのかによって、また全社をトータルで見て「任意整理」「個人再生」「自己破産」など、債務整理の方針を決めていくことになるでしょう。

もちろん、「債務あり」であってもその他の業者に過払い金があればそれを取り戻して返済できることもあります。

完済後の場合

グレーゾーン金利での取引があり、かつ完済している債務者の場合、「債権者の言いなりの高金利」で「債権者の要求する金額を」最後まで払ったわけですから、必ず過払い金が発生していることになります。

では、実際に完済している債務者の利息引き直し計算例を見てみましょう。

| 取引日 | 借入額 | 返済額 |

日 数 |

利率 | 利息 |

元本 返済額 |

未精算 利息 |

残元金 |

| H09.10.13 | 10,000 | 20% | 0 | 0 | 10,000 | |||

| H09.10.13 | 10,000 | 0 | 20% | 0 | 0 | 0 | 20,000 | |

| H09.10.13 | 10,000 | 0 | 20% | 0 | 0 | 0 | 30,000 | |

| H09.10.15 | 10,000 | 2 | 20% | 32 | 0 | 32 | 40,000 | |

| H09.10.18 | 30,000 | 3 | 20% | 65 | 0 | 97 | 70,000 | |

| H09.10.23 | 20,000 | 5 | 20% | 191 | 0 | 288 | 90,000 | |

| H09.10.23 | 45,000 | 0 | 20% | 0 | 0 | 288 | 135,000 | |

| H09.10.26 | 55,000 | 3 | 18% | 199 | 0 | 487 | 190,000 | |

| H09.10.31 | 10,000 | 5 | 18% | 468 | 0 | 955 | 200,000 | |

| H09.11.10 | 9,800 | 10 | 18% | 986 | 7,859 | 0 | 192,141 | |

| H09.12.10 | 10,000 | 30 | 18% | 2,842 | 7,158 | 0 | 184,983 | |

| H09.12.20 | 10,000 | 10 | 18% | 912 | 0 | 912 | 194,983 | |

| ~中略~ | ||||||||

| H15.05.23 | 15,000 | 30 | 18% | 1,242 | 13,758 | 0 | 70,201 | |

| H15.06.23 | 20,000 | 31 | 18% | 1,073 | 18,927 | 0 | 51,274 | |

| H15.07.24 | 70,000 | 31 | 18% | 783 | 69,217 | 0 | -17,943 | |

| H15.08.25 | 20,000 | 32 | 0 | 0 | 20,000 | 0 | -37,943 | |

| H15.09.25 | 20,000 | 31 | 0 | 0 | 20,000 | 0 | -57,943 | |

| H15.10.27 | 20,000 | 32 | 0 | 0 | 20,000 | 0 | -77,943 | |

| H15.11.25 | 20,000 | 29 | 0 | 0 | 20,000 | 0 | -97,943 | |

| H15.12.26 | 20,000 | 31 | 0 | 0 | 20,000 | 0 | -117,943 | |

| H16.01.24 | 20,000 | 29 | 0 | 0 | 20,000 | 0 | -137,943 | |

| H16.01.31 | 356,030 | 7 | 0 | 0 | 356,030 | 0 | -493,973 | |

「取引日」「借入額」「返済額」の欄は、実際に取り寄せた取引履歴をもとに自動計算ソフトに入力しています。

そして利息制限法に基づいて引き直した結果がこの表です。

(利息の自動計算ソフトで非常に有名なものの1つが「アドリテム司法書士法人」によるフリーソフトです)

「利率」の欄は、利息制限法で定められた利率を表しているのですが、利息制限法は借り入れ金額ごとに段階的な利率が定められているため、その前行の金額(残債務)に応じて途中で20%→18%へと制限利息が変わっていることがわかります。

「利息」の欄は、「利率」の欄で示された%を具体的に借りた日数に応じて計算した金額です。

「未精算利息」の欄は、前の期間の分でまだ支払いが済んでいない利息を示した金額です。

何度も連続して借入れをするとこれがどんどん蓄積していくことになります。

この債務者の場合、最初の方に連続して借入れをしているパターンですが、平成9年11月10日に最初の返済をしています。

返済額は9,800円ですが、この返済の内訳について見てみましょう。

それまでの期間に蓄積していた未精算利息は合計955円だったので、その分と今回の10日間の利息986円を足した1,941円が、返済額の中で利息の返済とみなされる部分になります。

つまり、9,800円-1,941円=7,859円となり、これが元本の返済とみなされるため、残債務から差し引かれることとなります。

もしこの後、返済だけなのであれば減っていく一方ということになるのですが、多くの人はここからまた借り増しをしてしまいます。

この債務者は最初の3年間くらいはある程度まとまった金額の借り増しもあったのですが、取引後半で返済の方が多くなり、最後に一気に返済しています。

平成15年7月24日の返済で本来は元本51,274円と利息783円だけ支払えばよかったのですが、この時点で70,000円を支払ってしまったため、17,943円多すぎたことになり、これにより過払いになっています。

しかし消費者金融側はあくまでグレーゾーン金利で計算しているため、「まだ元本が終わっていない」として請求しているわけです。

そしてそれを信じるしかない債務者本人は支払い続け、結果的に平成16年1月31日時点で過払い金は493,973円まで膨らんでいます。

上記の計算例は「完済した人」の例として出しましたが、「返済中の人」でも計算方法は同じ考え方になります。

たとえ債務が残る人であっても、一時期でもグレーゾーン金利で取引していたのであれば多かれ少なかれ債権者主張の金額より債務が減っているはずなのです。

基本的なしくみがわかると、「グレーゾーン金利で取引していた期間の長さによって過払い金が発生するか否かがある程度推定できるが、途中の借り増し金額が多ければ過払い金の発生時期が大幅に遅れることもある。だから〇年以上の取引なら過払いである、とは断定できない。」ということが理解できるのではないでしょうか。

取引の内容を覚えていなければ利息の引き直し計算はできないの?

債務者の中には「自分は契約時の資料とか、ATMから出てきた明細書などを一切保管していないが、このような状態では利息の引き直し計算などできないのではないか?」と思っている人もいます。

しかし、このような場合でも「借り入れした債権者の名前」さえわかれば問題ありません。

債権者に対し、「私と御社の間の今までのすべての取引について履歴を送ってください。」という請求をすれば債権者は拒むことができないのです。

ひと昔前はこの「取引履歴」を出してもらうだけでも債権者との間で激しい攻防戦になることが珍しくありませんでした。

また、開示すると言っておきながら取引のすべてを開示しない債権者もいたのです。

取引が長ければ長いほど過払い金が多くなる=債権者に不利になることから彼らは取引内容の一部しか出さず、返還を免れようとしていました。

しかし消費者問題に熱心な弁護士、司法書士が粘り強く開示を求める戦いを続けた結果、現在ではある程度の規模以上の貸金業者ならほぼ正確なものが出てくる状態になっています。

計算の結果、過払い金があることがわかったら何をすればよい?

過払い金がある事がわかったら、その後はどうすれば良いの? 弁護士に依頼するのか、自分自身で手続きを進めるのかによって、対応が変わってくるんだよ。 過払い金請求が時効となってしまう事がないように、出来るだけ早く手続きを開始しよう。

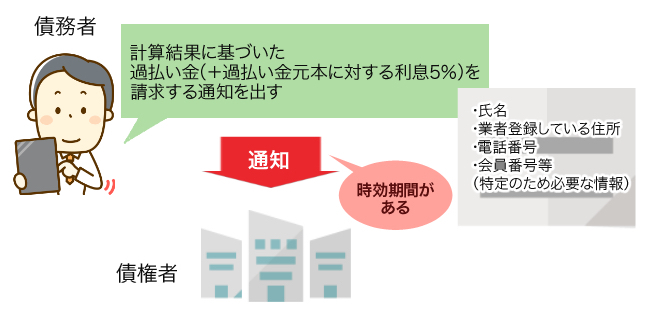

過払い金発覚の後にまずするべきことは、なるべくすみやかに

「債権者に対し、計算結果に基づいた過払い金(+過払い金元本に対する利息5%)を請求する通知を出す」

ということです。

過払い金返還請求には「最終取引から10年」で請求権を失うという「時効期間」があるため、発覚してからなるべく早めに行動を起こすべきなのです。

送付する書面に特に決まった形式はありませんが、このような文面になることが一般的です。

「貴社の貸金計算書に基づき、貴社との取引について利息制限法所定の利率にしたがい計算しましたところ、金〇〇円の過払い金が発生しておりますので、上記金額およびこれに対する利息〇〇円の返還を請求いたしたくお願い申し上げる次第です。

上記内容をご検討いただき、本書到達後2週間以内にご回答をお願い致します。ご回答なき場合はやむを得ず訴訟手続に移行させていただきますのでご了承下さいませ。」

(最後に日付や債務者の氏名、業者に登録している住所、電話番号、会員番号等、特定のため必要な情報を記載する)

※なお、引き直し計算結果をプリントアウトしたものについては、貸金業者側も自社で独自に計算していますので添付の必要はありません。

もちろん、法律家に頼めばこういったこともすべて代理でやってもらえるので相談者は断然楽です。

ただやはり、多くの人が気になるのは「頼んだらいくらかかるのか・・」ということではないでしょうか?

過払い金返還請求にかかる費用

あくまで報酬の一例ではありますが、「消費者金融1社とグレーゾーン金利で取引をしていた。債務が残っていると思って法律家に依頼したが、利息引き直し計算の結果100万円の過払い金があった」ケースを想定してみましょう。

| 弁護士 | 司法書士 | |

| 相談料 | 無料~1時間1万円 | 無料~1時間6,000円 |

| 着手金 | 無料~1社あたり2~5万円 | 無料~1社あたり2~3万円 |

| 過払金返還報酬 | 返還に成功した金額の20%程度 | |

| 総額の例 | 260,000円+消費税 | 236,000円+消費税 |

現在、弁護士も司法書士も報酬が自由化されていますので、かなり幅があります。

ただ、おおよその相場としてこれくらいの範囲ではないかという目安を示しました。

なお、これはあくまで「訴訟まで至らずに和解が成立した場合」の目安ですので、訴訟となった場合はこれに上乗せされることがほとんどです。

ですから具体的な上乗せ額を依頼しようとする事務所に事前確認することが必須です。

過払いになった業者の他にも債権者がおり、そちらは債務が残ってしまったという場合は、別途、残債務を整理する分の料金もかかってくることに注意が必要です。 → 任意整理にかかる費用

自分で請求する場合

自分で過払い金返還請求するのであれば、過払い金を請求する旨の書面を送った後で債権者からの連絡を待ち、直接交渉することになります。

法律家の費用が一切いらないため郵便代程度で済むことが多いのですが、債権者が返還を渋る、または妥協できないくらいの減額を迫ってきて訴訟になればその費用もかかります。

訴訟の際に裁判所に納める費用は訴額にもよりますが、個人レベルの過払い金額であれば2万円から3万円もあれば足りることが多いといえます。

また、本人訴訟(法律家に頼まず、自分でする訴訟)になった場合、費用よりも侮れないのが「時間的負担」です。

裁判所は平日の昼間しかやっていません。

もし裁判期日に出頭しようと思えば必然的に仕事を休まなくてはならないのです。

やっとの思いで休みを取ったのに、裁判そのものの1回の所要時間は5分以下ということも珍しくありません。

これを何度か繰り返しても、裁判長の「そろそろ和解してくれ」という空気を感じて、減額された返還額で妥協せざるを得ないケースがしばしばあるということです。

現在では(本人と代理人いずれがする場合であっても)過払い金返還請求に対して貸金業者が「では全額返還します」とすぐに応じてくることはほぼなくなっています。

消費者金融の多くはここ10年ほどの過払い金返還ブームによって瀕死の状態に追い込まれていますから、少しでも返還割合を減らそうとあの手この手で対抗してきます。

もし、自分でしようとする場合、法律家に頼んだ時よりも返還額を減らされてしまう危険性が高まります。

法律知識がない一般人に対しては貸金業者側も強気の姿勢で反論し、債務者がそれに対する再反論の方法を知らないからです。

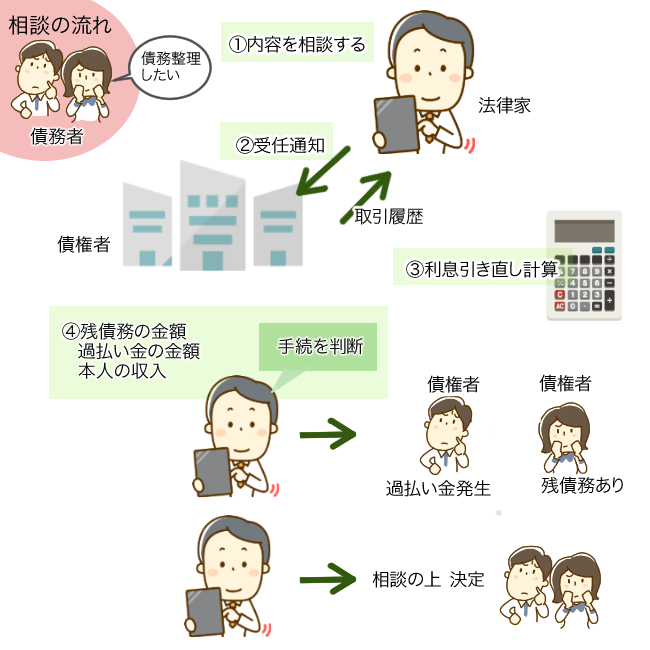

司法書士や弁護士に依頼する場合

- 「債務整理したい」ことを伝えて借入れ先、内容を相談する。詳細な資料を保存していなくても、債権者の名前さえわかれば問題なく手続きができる。

↓ - 法律家から債権者に「受任通知」を出してもらい、債権者から法律家に取引履歴が送られてくる。

↓ - 利息引き直し計算をすることによって、「過払い金の発生する債権者」と「残債務がある債権者」に分かれる。

↓ - 法律家はトータルで見た残債務の金額、過払い金の金額と本人の収入を見比べ、するべき手続を判断して、最終的には本人と相談の上で決定する。

- 例1.過払い金を返還してもらい、残債務がある債権者に一括返済する(任意整理)

- 例2.過払い金返還請求でお金が戻っても他の債権者に返しきれない場合は分割返済を交渉する(任意整理)

- 例3.過払い金返還請求でお金が戻っても、残債務の方が多すぎて分割でも返済できないので個人再生や自己破産などの裁判所手続に入る

要するに、過払い金返還請求であろうが、任意整理その他の手続きであろうが、入り口はすべて同じということです。

全社につき完済というケース以外、過払い金が発生しているかどうかはあくまで計算結果を見なければわからないので最初は「債務整理」を依頼するという形で法律事務所に相談に行くことになります。

上記に述べたように、一般の人が過払い金を全額返還しようとしても、貸金業者の激しい反論に遭い、過払い金の半額程度で妥協してしまうケースも非常に多くなっています(ひどければ1割2割ということすらあります)。

もちろん、旧武富士のように裁判所のコントロール下(会社更正手続き)に入ってしまえば弁護士がついていてもどうしようもなく、1割未満の返還額で妥協せざるをえないこともあります。

しかし、現在も無事に生き残っている債権者が相手であれば、法律家に本気で訴訟をしてもらえば過払い金の9割以上の返還ができることもあるのです。

ただ、時間がかかる、費用がかかるといった点は覚悟しなければならないので、そこまでするかどうかは元々の過払い金の総額がいくらかにもよるでしょう。

そして気をつけなくてはならないのが、どのくらいの返還割合を勝ち取れるかは、事務所により相当な差があるということです。

債権者も事務所ごとの過去の対応をしっかり記録しているため、「先生のところは以前〇割で和解した実績がありますよね?なぜ今回は減額できないのですか?」などと食い下がってくるのです。

そこでひるむようでは債権者の言いなりに和解させられてしまうため、「ではお話し合いは無理なようですから訴訟します。」と、淡々と訴訟を進めるような人でなければなりません。

依頼者が法律家の選定前、選定後に心がけておきたいことをまとめると、このようになります。

- 「過払い金返還請求について豊富な実績があり、あくまで強気な姿勢で臨んでいる事務所はどこか」についてしっかり下調べをする。

- 無料相談などで質問し、過去の実績や実力を確認してから委任契約を結ぶ。HPなどで若干、誇大広告と思える内容を書いてある事務所もあるため、必ず自分で相談に行って対応を確認することが必要(宣伝を鵜呑みにしない)。

- できれば事件進行中も定期的に電話などで状況を確認する。

過払い金をいくら取り戻せるかというのは、債務整理全体の成り行きを決める大きなポイントです。

より多くの返還額を勝ち取るためには依頼先を厳選しなければならず、かつ法律家に委任した後でも「人任せにしすぎず、しっかり最後まで法律家の仕事ぶり、事件の進行を見守る」という姿勢が大切なのです。