自己破産しても差し押さえから家を残したい場合

自己破産をする場合、必ず自宅を手放さなければいけないの? そうなんだ。 自己破産は、全ての財産、資産を換価しなければいけないという決まりがあるから自宅を残しておくことはできないんだよ。

どうしても自宅を手放したくないんだけれど、何か良い方法はないの? 自己破産をしながら住宅を残すことは簡単な事ではないんだよ。 でも方法がないわけでもないんだ。 どんな方法により、自己破産でも自宅を残すことができるのか、詳しく見てみよう。

自己破産する人にとってひとつの大きな障害になるのは「持ち家を失ってしまう」ことです。

財産の処分は自己破産の条件になってくるため、やはり基本的には家についてはあきらめざるを得ないのですが、状況によっては何らかの方法で今までの家に住み続けることができることもあります。

では、自宅を残せる場合、残せない場合、残せるとしたらどんな方法があるのかを考えてみましょう。

自己破産をしても自宅を残す事はできるのか

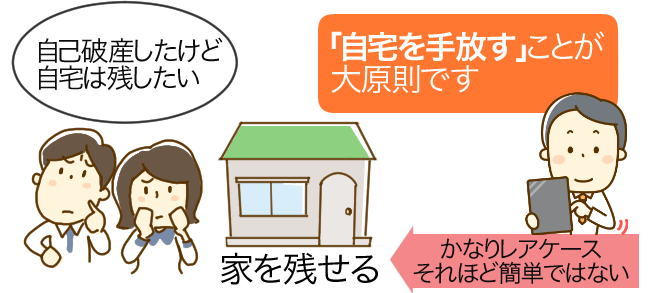

最初に、しっかり認識しておきたいこととして

「自己破産するにも関わらず家を破産者自身の名義にしたまま、換価(お金に換えて債権者に配当する)せずに住み続けることができるのはかなりレアケースであり、それほど簡単ではない」

ということです。

それを踏まえた上で、まず原則を確認してみましょう。

自己破産とは、自分の持っている財産を換価した上で「ありったけの物は差し出しましたが全額の返済には足りないので債務を完済できませんが、これで勘弁してください」といって、債権者に弁済できないことを認めてもらうというものです。

住宅ローンが残っていない場合には、管財事件となり、その住宅は、破産管財人による差し押さえとなりますし、住宅ローンが残っている場合には、同時廃止となります。

たとえ、資産価値がないと判断されてしまったとしても、ほとんどの場合、住宅は処分されてしまう事になります。

多くの場合、債権者に配当できたとしても債権額の5%以内に留まり、残りの90%以上を免責してもらう形になるため、債権者としても非常に大きな痛手を受けているのです。

よって、債務者自身の手元に高額財産が残っているというのは制度の趣旨から基本的に許されないことは当然です。(ただし、破産者が生活を立て直すための制度であることから、家財道具なども含めて最低限の財産は残してもらえます。)

時々、自宅に抵当権や、担保がついているにもかかわらず法律家に相談すれば自宅を残す「裏技」を教えてもらえると思っている人もいるのですが、そのような方法はありません。

あくまで「自宅を手放す」ことが大原則です。

そのことを理解した上で、イレギュラーな場合としてはどのようなものがあるのかを確認してみましょう。

自宅を残すことができると勘違いしやすい方法

自己破産をしても自宅を残す方法としては、どんな方法があるの? 自分名義のまま住宅を残すことは難しいんだよ。 方法としては、家族に適正価格で買い取ってもらうしかないんだ。

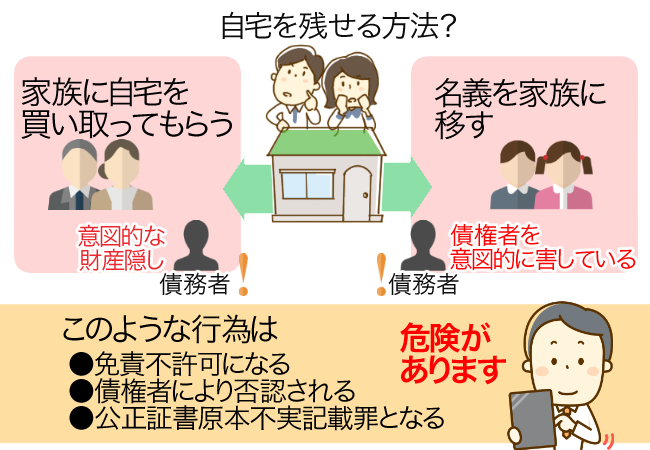

家族に自宅を買い取ってもらう方法

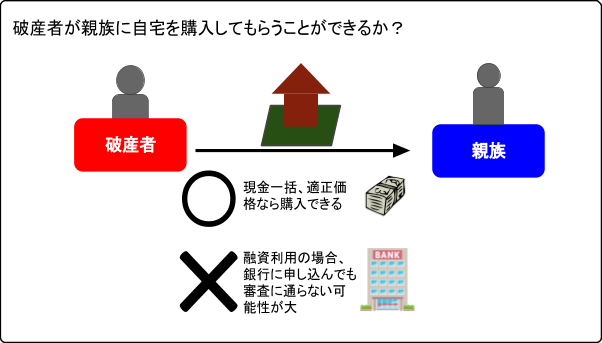

自己破産する人の名義で家を残せないのであれば、誰か他の家族に協力者となってもらい、買い取ってもらえばよいのではないかと思う人もいるのではないでしょうか。

しかし、ここには色々な問題が生じる可能性があります。

もし、自宅を市場価格から考えて「適切な価格」で売却し、かつ親族が売却代金を現金一括で支払うことができるのであれば家を残せる可能性もあります。

しかし、もし現金一括で支払えず「住宅ローン」を組まなければならないとなると、金融機関はそのような事例ではローン審査に通してくれない可能性も大いにあります。

また、一般的に自己破産する人の親族は経済的に困窮していることも多く、現金一括での買い取りはあまり現実的ではないともいえます。

では、価格を安くすればよいのかというとそのように単純な問題ではありません。

適正価格よりも明らかに安い金額で売却してしまうと、それは債権者から「意図的な財産隠し」と受け取られてそのような行為自体を否定される可能性もあります(詐害行為の取消)。

また、適正価格との差額分を贈与したとみられて受贈者(もらったとみなされる親族)側に贈与税が課せられる危険もあります。

名義を家族に移す方法

これは上記の「市場価格より安い金額での売買」とほぼ同じことになりますが、「名義を家族に移してしまえばよい」と安易に考える人もいます。

ただ、これは贈与による移転と同じことですので債権者を意図的に害していると言われても仕方のない行為です。

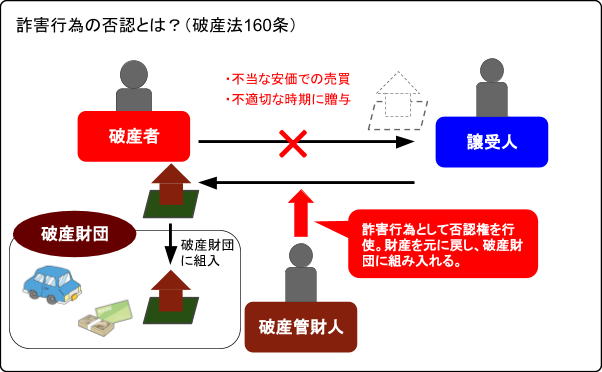

もし債権者を害する行為(=詐害行為)とされると、破産管財人によってその行為が否認され、最終的にそれを元に戻して自宅を破産財団(債権者に配当するべき財産の集合体)に組み入れられてしまうことがあります。

免責不許可になる危険

このようなことを行うと、「免責不許可事由」に該当し、特に悪質であれば最終的に免責を受けられない危険も出てくるので絶対、軽々しく行ってはなりません。

「財産の隠匿行為」は、次のように破産法252条1項1号により免責不許可事由であるとされています。

「債権者を害する目的で、破産財産に属し、又は属すべき財産の隠匿、損壊、債権者に不利益な処分その他の破産財団の価値を不当に減少させる行為をしたこと」

債権者により否認される危険

このような行為は破産法160条1項によって「詐害行為として否認すること」が認められています。

破産者に「債権者を害する目的」がどこまであったのかということについて、若干専門家の中でも議論が分かれています。

少し法律的な議論の話になってしまいますが、この「詐害の意思」について確認してみましょう。

- 多数説

単に破産債権者を害することの認識で足りるとしている。 - 判例

加害の意思ないし意図あるいは非難の意味を含む悪意であるとするが、加害の結果を認識していれば特別の事情のない限り加害の意思があるものと推定すべきであるとしている。

つまり、両者とも「債権者を害することをわかっていれば否認される対象になる行為となる」という結論は変わりません。

公正証書原本不実記載罪となる危険

実際には対価をまともに受け取っていないのに「売却した」として名義を移そうとすれば、法務局に所有権移転登記を申請する際に添付する「登記原因証明情報」の記載を偽ることになります。

そうなると最悪の場合、刑法犯である「公正証書原本不実記載罪」に問われる可能性もあるのです。

例外的に不動産を残せるケース

自分名義のまま、何とか住宅を残す手はないの? う~ん・・・ 住宅を相続しており、共有名義である場合や、買い手がつかない程の条件の悪い物件だった場合などは手放さずに済む場合もあるけれど、確実な方法とは言い難いんだよ・・・ 詳しく説明するね。

自宅があったとしても、破産財団から除外された結果として不動産を残すことができたケースもあります。

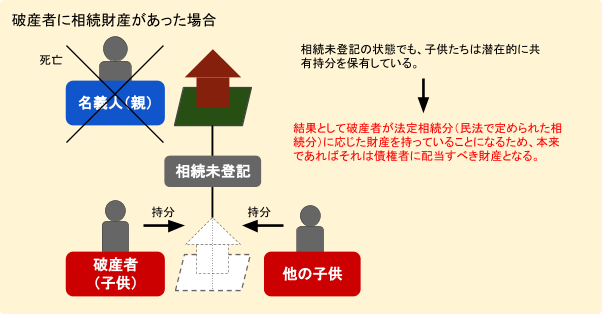

たとえば、破産者が親の死亡に伴って親名義になっていた不動産の相続人になったとします。

この状況であれば、たとえ登記簿上、名義の変更がされていなかったとしてもすでに実体上はその名義人の相続人が「共有」している状態になっています。

つまり、破産者もその法定相続分(民法で定められた相続分)に応じて財産を保有しているのであり、それは「破産財団」に組み入れられて債権者への配当に回ることが原則となります。(この「未登記相続財産」は弁護士などが申立て代理人になっていても見落としやすいものですので、必ず相続が発生している場合は最初に伝えておかなければなりません。)

ただ、この「相続不動産」については、状況によっては配当に回されないこともあります。

なぜなら、上図のように「他の相続人との共有」になっている場合は他の相続人が売却に同意しなければ破産管財人といえども無理やり売却することはできません。

さらに、実務的に「破産財団から除外された例」としては、「条件の悪い物件だったため、明らかに買い手がつかない」と判断された場合です。

いわゆる「道路付け」、そして立地や地盤も悪くて建物の建て替えが困難な場合などがこれに当たるでしょう。

相続人にとってはその家が先祖代々の大切な土地であったとしても市場としての価値が限りなく低い物件であれば、破産管財人の判断により破産財団から除外された例があります。

そうはいっても、こういった事例は破産者が意図的にそうしたわけではなく「結果として売れないから配当できなかった」に過ぎないため、どのような不動産を持っていたかという単なる「運」の問題といえるかも知れません。

夫婦共同名義であり住宅ローンが完済している時

共有名義であれば手放さずに済む可能性があるってことは、夫婦共有名義の場合にも手放さなくても良いのかな? 住宅ローンが残っていない場合には、夫婦共有の名義であれば、手放さずに済む可能性もあるね。

夫婦共同名義である不動産で、かつ住宅ローン債務がない、あるいは完済している(=抵当権、保証会社がついていない)物件については、上で説明した「相続」で他の共同相続人と共有するケースに似ているといえます。

夫婦どちらかだけの破産であれば破産管財人が売却を強制することはできませんが、かといって破産する当事者の持分だけを売却しようとすることは現実的ではありません。

ただ、相続の場合と異なるのは「共有の二者が財布を一つにしている」ことではないでしょうか。

もし、その物件を売却してもっと月々の負担が軽い賃貸に住み替えると経済的な立ち直りが早いということを納得できるのであれば、両者の同意のもとで任意売却するということにもなるでしょう。

確実に自宅を残すことが出来る方法とは

その他に住宅を手放さなくても済む方法はないの? 自己破産以外の債務整理を検討する事で、住宅を残すことが可能だよ。

では、意図的に「自宅を残す」方法はあるのでしょうか?

会社経営者でも、企業再生を考えながら、以下の方法を弁護士と相談しながら、勧めていくことで、住宅を残す事ができる可能性もあります。

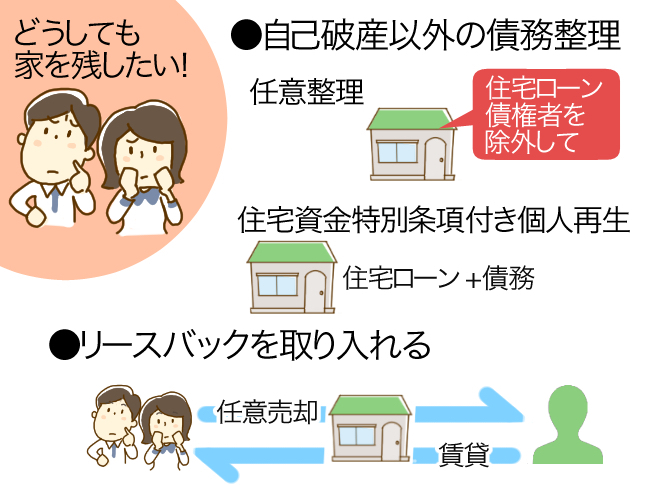

自己破産以外の債務整理を選択する

任意整理

任意整理は裁判所の関与なしに債権者と私的な交渉をして返済条件を定めていく債務整理です。

相手方とする債権者を選択することもできるため、住宅ローン債権者を除外して今まで同様に支払いを続け、他の債権者だけ交渉により返済回数を延ばすなどの方法をとります。

ただし、気をつけなければならないのは、「任意整理においては、利息引き直し計算をした以上に元本を減額することはできない」という点です。

つまり、「住宅ローン」プラス「利息引き直し計算後の元本」を並行して支払っていかなくてはなりませんし、返済回数も無制限に長くできるわけではありません。

近年では任意整理における債権者の対応も、特に中小業者であるローン会社を中心として非常に厳しいものになっています。

理論上は「任意整理を選択すればよい」と考えていても、住宅ローン破綻となっており、現実的に交渉にあたってみたら、債権者の提示する返済回数で消費者金融などを返済しつつ、並行して住宅ローンを返済するのはとても家計から考えて無理ということが多いのです。

任意整理では裁判所が関与していないため返済能力の判断が甘くなりがちということにも注意が必要です。

結局のところ、任意整理を選ぶことで自宅を残せる選択肢があるのは全体の中のほんの一握りの人であると考えておかなくてはなりません。

住宅資金特別条項付き個人再生

もう一つ、自宅を残しつつ債務整理したいと考える人が検討することが多いのは「住宅資金特別条項付き個人再生」です。

これも、やはり住宅ローンは今までとあまり変わらない状態で払っていきながら「個人再生手続き(個人民事再生)を経て返済方法が決まった債務(消費者金融など)」を同時並行で支払っていくというものです。

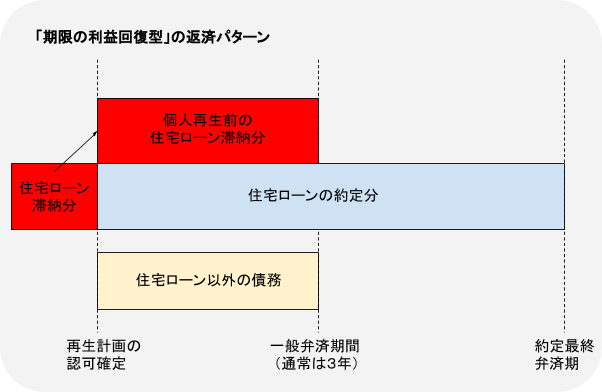

住宅資金特別条項付き個人再生(住宅ローン特則)を利用する場合、返済にいくつかのパターンがありますが、そのうち「期限の利益回復型」と呼ばれるパターンの返済イメージを見てみましょう。

このように住宅ローン以外の債務も同時並行で支払う期間(3年)は非常に厳しい返済額を強いられることになります。

任意整理との違いは「住宅ローン以外の債務」の部分の元本が減額されていることです。

そうはいっても住宅ローン自体をぎりぎりの状態で支払っていた人にとっては、支払いが重なるというのはかなり大変な状況になるわけですから安易に考えることはできません。

そして、手続きの上で裁判所が関与するのでやはり返済ができるかどうかの判断がかなり厳しく、そもそも収入の安定性などに不安がある人は向いていません。

よって、住宅資金特別条項付き個人再生を希望する場合は申立てを担当する弁護士(司法書士)とよく相談し、本当に実現可能かどうかを熟考しなければならないのです。

リースバックを取り入れる

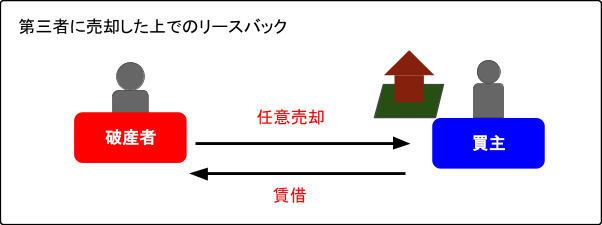

「リースバック」というのは、誰かに不動産を売却した上でその人から賃借するというものです。

もし、すでに競売が開始されている不動産であっても、法的に、そして金融機関の内部規定で可能な終期に間に合えば「任意売却」に切り替えることもできるため、売主が借り手となることを了承した上で購入する人がいるのであればそれも可能になります。

リースバックは、条件が揃えば今までの家に住み続ける方法として良いものにも思えますが、実際にはやはりいくつかのハードルがあります。

- 「賃貸用物件」としての買い手がつくかどうか(収益物件として買うため、住宅ローンは使えず、事業用の融資を受けることが前提となるため買い手が限られてくる)、しかも賃貸する先が破産者ということだと買い手が躊躇することも考えられえる。

- 破産した状況の中、その後の賃料を支払い続けられるのか(第三者に売って借りる場合、当然相手は収益目的なので少なくとも相場程度の家賃にはなる)

買い手の売却代金が果たして適正なのかどうか、そしてその後設定される賃料が適正なのかというのは破産者の生活を立て直す上でもとても大切な要素です。

そこで、任意売却、リースバックの案件につき知識と経験のある不動産業者に相談しながら進めていくべきでしょう。

自己破産しても家を残したい場合、まとめ

自己破産は、やっぱり住宅を残すことが難しいんだね・・・ 住宅を残すことを前提としているのであれば、弁護士にその旨を伝え、相談しながら債務整理を進めていくようにしよう。

- 破産しつつなお自宅を破産者の名義のまま残すことは決して簡単ではない。

- 親族に売却するのであれば適正価格で、かつ現金一括で購入できる状況でなければ難しい。

- 売却の方法を間違えると債権者に対する詐害行為として否認されたり、免責不許可となる危険もある。

- 相続による共有、夫婦共有などの場合は例外的に売却されずに残せることもあるが、物件の条件などによって異なる。

- 任意整理や住宅資金特別条項付き個人再生を選択できる状況の人であれば、そちらを選ぶことにより自宅を残せることもある。

- 買い手が納得するなどの条件が整えば「買い手から物件を借りる」リースバックを選択することにより自宅に住み続けられることもある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...