借金100万円前後でも債務整理の必要がある?できる?返済方法を紹介

借金っていくらから債務整理できるの?

この金額になったら債務整理をした方が良いっていう決まりはないよ。

じゃあ借金が100万円でも債務整理はできるって事だよね?

そうだね、だけど債務整理は収支のバランスを考えた上で返済できないと判断された場合にお勧めなんだ。 今回は、100万円前後の借金で債務整理をした方が良いケースについて詳しく見ていこう!

借金の金額が少ないと「この程度の借金で債務整理してよいのだろうか?果たしてできるのだろうか?」という疑問が湧いてくるでしょう。

しかし、債務整理は必ずしも「〇〇円以上の借金がある人」など限定されるわけではなく、債務者が置かれている状況によりその必要性は異なります。

では、100万円程度の借金を抱える人が債務整理をするべきなのか、手続きとして可能なのかどうかを考えてみましょう。

借金100万で債務整理を検討するべき人、してはいけない人

100万円くらいの借金がある場合、人によって「100万円もある」「まだ100万円しかない」など、捉え方が様々になるでしょう。

同じ「借金100万円」の人でも状況ごとに何に気をつけなくてはならないのかを見てみましょう。

複数の借入先がある場合

「複数の借入先がある=多重債務者」と定義されるので、債権者が多いだけで債務がとても多いようなイメージになるのですが、5社から20万円ずつ借りている、などの場合はそこまで多いとも言えません。

ただ、その場合でも現在の年収が低い、また扶養家族や必要な出費が多い状況の人であれば債務整理しなければならないこともあります。

要は「収入と生活に必要な費用(収支)のバランスが取れているのか」がすべてといえるでしょう。

独身で実家住まいの人の借金100万円と、子供3人+専業主婦を養う人の借金100万円では同じ収入でも返済できる可能性が全く違うことは容易に想像できるでしょう。

もしバランスが合わない状況の人はすぐ債務整理する必要があります。(具体的に自分の事例がどうなのかは法律家に相談することをおすすめします。)

一方で、法律家に頼んで債務整理するところまでいかなくても、債権者の数を減らせる状況なのであれば減らしておいた方が返済日の管理などもしやすくなります。

たとえば、大手消費者金融については、相談次第で月々返済額を軽減してもらう(返済期間を延ばす)交渉をできることもあります(法律家を通さず債務者自身で、という意味です)。

その一方で、金利が高い中小の業者などがあればそれを優先的に返済して、全体としてなるべく債権者数を減らした上で金利の負担を軽減するのです。

もし属性が良く(勤務先が大手、年収が多いなど信用力があること)融資審査に通りそうな人は「おまとめローン」という選択肢もあります。

ただ、おまとめローンは「新たな借入先から今までの全社の借金合計額を借りて、全社返済する」という方法です。

よって、新たな借入先の金利がよほど低い場合でなくては実質的メリットがないことに注意しましょう。

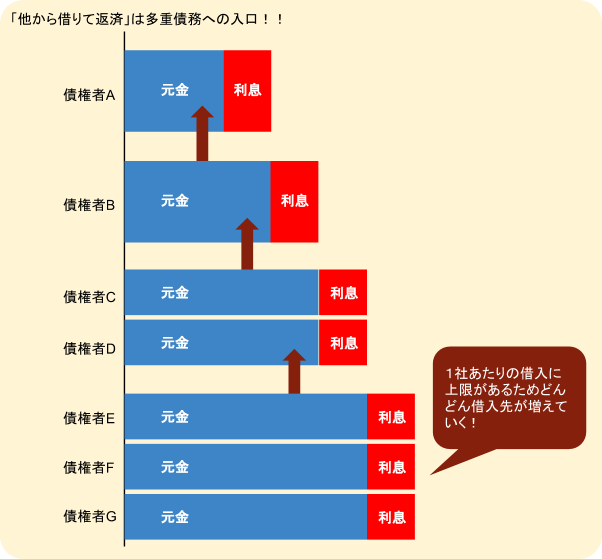

借金で借金を返す流れになっている人

現在すでにいわゆる「自転車操業」になっている人はもう完全に赤信号です。

すぐに債務整理を検討しましょう。

借りなければ返せない、ということは収入と支出がそもそも見合っておらず借金に頼らなくては生活できない状況であり、返済資金も収入の中から捻出できていないわけです。

このように、債権者Aへの借金を返すためには債権者Bから元金+利息を借りなくてはならなくなる、そして今度はBへの返済としてBへの元金+利息をCから借りて・・・ということになります。

つまり、永遠に終わらないループの中に入り込んでしまうのです。

こうなったら自分での解決は非常に難しいといえます。

消費者金融から100万円を借り入れした場合の年利シミュレーション

100万円の借入の場合、どの位の利息を支払う事になるの?

金利や借り入れ年数によってトータル返済額は変わってくるんだ。 金利によってどの位の違いが出てくるのか、金利15%と金利7%で比較してみよう。

現在、「利息制限法」では、借入元本ごとに次のような利息の上限が定められています。

| 元本 | 利息(年) | 遅延損害金(年) |

| 10万円未満 | 2割 | 29.2% |

| 10万円以上100万円未満 | 1割8分 | 26.28% |

| 100万円以上 | 1割5分 | 21.9% |

では、実際に消費者金融から100万円を借り入れた場合に返済金額はどのようになるのでしょうか。

大手消費者金融の例で見てみましょう。

※金利は一律ではなく、借入申込者の属性(年収や勤務先等)や極度額(借入の限度額)が考慮されます。

また、利用履歴が長い顧客に対しては金利の優遇もあります。

例1・100万円を年利15%、73回払いで借り入れた場合

| 回数 | 返済額 | 元金 | 利息 | 残高 |

| 1 | 21,000 | 8,672 | 12,328 | 991,328 |

| 2 | 21,000 | 8,779 | 12,221 | 982,549 |

| 3 | 21,000 | 8,887 | 12,113 | 973,662 |

| 4 | 21,000 | 8,996 | 12,004 | 964,666 |

| 5 | 21,000 | 9,107 | 11,893 | 955,559 |

| 中略 | ||||

| 69 | 21,000 | 19,951 | 1,049 | 65,146 |

| 70 | 21,000 | 20,197 | 803 | 44,949 |

| 71 | 21,000 | 20,446 | 554 | 24,503 |

| 72 | 21,000 | 20,698 | 302 | 3,805 |

| 73 | 3,851 | 3,805 | 46 | 0 |

| 1,515,851 | 1,000,000 | 515,851 | ||

例2・100万円を年利7.7%、74回払いで借り入れた場合

※これは「アコム(株)」で最も優遇された場合の金利です。

適用の可否は利用履歴等を見て債権者側が総合的に判断します。

最初に取引する場合、通常は最大金利(15%)が適用されるため上記のレイクとほぼ同じシミュレーションになります。

| 回数 | 返済額 | 元金 | 利息 | 残高 |

| 1 | 17,199 | 10,783 | 6,416 | 989,217 |

| 2 | 17,199 | 10,852 | 6,347 | 978,365 |

| 3 | 17,199 | 10,922 | 6,277 | 967,443 |

| 4 | 17,199 | 11,062 | 6,137 | 945,389 |

| 5 | 17,199 | 11,133 | 6,066 | 934,256 |

| 中略 | ||||

| 69 | 17,199 | 16,658 | 541 | 67,718 |

| 70 | 17,199 | 16,765 | 434 | 50,953 |

| 71 | 17,199 | 16,873 | 326 | 34,080 |

| 72 | 17,199 | 16,981 | 218 | 17,099 |

| 73 | 17,199 | 17,090 | 109 | 9 |

| 74 | 9 | 9 | 0 | 0 |

| 1,255,536 | 1,000,000 | 255,536 | ||

金利がかなり異なる2つの例を見てみましたが、現在の「利息制限法」では100万円を借り入れた場合の最大年利は1割5分(15%)とされています。

特に年利15%が適用された場合、最初の1年間くらいは利息ばかり支払っていてほとんど元本が減っている実感がないでしょう。

貸金業改正以前(平成20年より以前くらいの時期)には年利29.2%だったことを考えればかなり安くなったといえますが、それでも全期間で50万円を超える利息を支払うことになりますので、いかに消費者金融の金利が高いかがよくわかります。

100万円を返済するには収入をあげて、支出を減らす

100万円の借金を完済するにはどうしたら良いのかな?

少しでも繰り上げ返済をして、トータル返済額を抑えるのが完済への近道だね。 そのためには、収入アップができないか、生活費で節約できる物はないかどうかを見直してみよう。

100万円の借金というのは世間的に見れば「まだ症状が軽い方」といえます。

とにかくなるべく全期間での金利を安く済ませるには、非常にシンプルですが「収入を上げて、支出を減らし、繰り上げ返済に励む」しかないのです。

アルバイトや副収入で収入アップ

決して景気がいいとは言えないこの時代には副業を考える人も少なくありません。

もちろん、昔ながらの「コンビニ」「スーパー」のような時間単位で勤務するアルバイトもありますが、会社員の人は立ち仕事などで体力を消耗してしまって本業の効率に差し支えては本末転倒です。

現在は在宅でできる副業もたくさんあるため、本業の関連業務のようなものであれば一番理想的といえます。

ただ、ネット副業の類には詐欺的なものも多くあるため、「最初に教材を買う」「有料の研修を受ける」ことを強制されるような場合は特に注意しなければなりません。

可能であれば親族から借りる

上記のように、消費者金融の金利は決して馬鹿にならないものですので、もし親や親族などで一時的に借り入れさせてもらえる人がいればそちらに頼むのも一案です。

ただ、親族に対してはどうしても返済が遅れるなど甘えがちになりますのできちんと契約書を作成して支払期日を定めておかなくてはなりません。

親族は一度信頼関係が破綻すると人間関係そのものに影響することがありますから、むしろ他人より慎重にならなければならないのです。

固定費を中心に支出を減らす

「節約」というと我慢のイメージが先に浮かぶでしょうが、一番節約効果が上がるのは「携帯代」「保険料」などの固定費です。

これらは内訳をよく検討すると実は無駄な部分が多く、本来払う必要がないものまで払っていることがあるのですが、不要なものを省いてスリム化すれば、そこまで節約の苦労を感じることもなく家計を改善することができます。

また、特に都市部で暮らす人にとっては「住居費」の占める割合は非常に大きいものです。

賃貸住宅の人は(一時的にお金がかかっても)「引っ越しして家賃を抑える」のが数年単位で見たら効果的なこともあります。

状況が許せば「借金完済まで親と同居させてもらう」という方法も一考の余地があります。

また、意外と「聖域」扱いされる教育費の中に無駄が潜んでいることもあります。

本当に続けるべき習い事なのか?塾は必要か?など、当然と思っていたことを再度検討することが大切です。

これらを試みても収支が合わないときは債務整理

もし、収入アップや固定費を中心とした節約を試みてもなお家計の立て直しが難しいようであれば、早めに債務整理を検討するべきです。

債務整理は借金の程度が深刻になればなるほどその選択肢は少なくなってしまいます。

逆に、早めの相談をすることで自己破産以外の方法を選択できたケースもあります。

相談に行った事務所に必ず依頼しなければならないというものではありませんから、まずは無料相談を受け付けている事務所に行ってみるとよいでしょう。

借金100万円の債務整理の手段

100万円の借金の場合、どの債務整理がお勧めなの?

100万円程度の場合には任意整理がお勧めだね。 だけど、毎月の収入が少なくて任意整理をしても返済できない場合には、自己破産を選択する事になるよ。

借金100万円の人は、上記に述べたようにまだ借金の段階としては一般的に「軽い方」といえるでしょう。

では、どのような債務整理メニューを選ぶのがふさわしいのかを考えてみましょう。

任意整理?個人再生?自己破産?どれが適切なのかを解説

債務整理といっても色々な方法がありますが、現在主に使われるのは「任意整理」「個人再生」「自己破産」です。

それぞれの特徴や比較的軽い借金に向いた方法はどれなのでしょうか。

任意整理

債務整理メニューの中で一番費用的にも安く済む可能性が高く、手続きとしても簡便なのが「任意整理」です。

任意整理は裁判所が関与せずに本人の代理人弁護士(司法書士)と債権者との話し合いで支払い方法を決めますので非常に柔軟に内容を話し合うことができます。(ただ、近年は以前より分割払いの回数等、厳しい債権者が増えてきています)

100万円くらいの借金であれば「任意整理」は最も原則的、現実的な選択肢ではないでしょうか。

個人再生

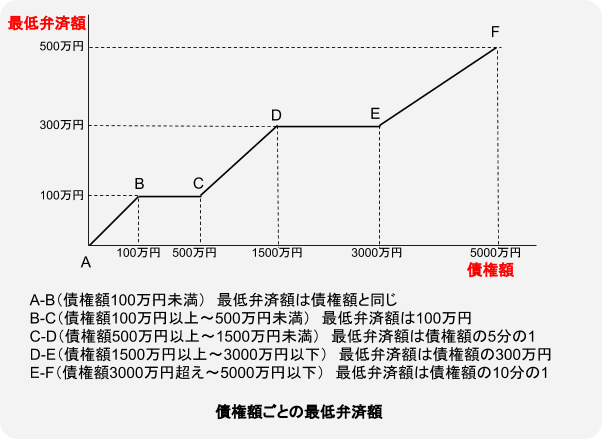

個人再生とは、利息引き直し計算(昔の消費者金融などの高金利を適切な利息に計算し直す手法)した後の債務をさらに減額し、それを原則3年で分割払いしておく方法の債務整理です。

この「減額」がいくらできるかについては法で定められていますが、残債務が多い人であればあるほど減額割合は大きくなります。

ただ、どんなに減額しても最低で「100万円」は支払わなくてはならないことになっています(「最低弁済額」といいます)。

つまり、100万円かそれを少し超える程度の人ではほとんど個人再生するメリットはないため、選択肢からは外れることになります。

自己破産

100万円くらいの借金を持つ人の原則的選択肢は任意整理であると説明しましたが、実際にはその金額の分割払いも難しいことがあります。

生活保護相当だったり、それに近い生活水準、あるいはそれに準じる程度の事情がある人です。

こういった人は弁護士(司法書士)に「自己破産」を希望する旨を伝えておくべきでしょう。

生活保護に近い生活レベルになると弁護士(司法書士)報酬等の手続費用すら準備できないことも多いのですが、国の相談機関である「法テラス」が定める要件を満たせば手続き費用の扶助を受けられることもあります。

100万円の債務整理を専門家に頼む場合のデメリットはあるか

でも債務整理を専門家に依頼するとお金がかかるよね? それでも債務整理をした方が良いのかな?

迷っている場合には、無料相談などを利用して弁護士事務所へ相談してみよう。 弁護士に相談することで、解決への近道につながる可能性が高いんだよ。

少額の借金を債務整理する場合、債務整理で受けられるメリットに対し弁護士(司法書士)への報酬が割高になりがち、ということがあります。

というのは、法律家の業務は「借金がいくらか」によって手間が違うというより、むしろ「手続きの種類や債権者の数」に左右されるものなので、100万円の債務整理でも300万円の債務整理でもほぼ同じくらいの報酬ということもあります。

債権者の数が多い場合、報酬を段階的に上げる事務所は多いと思われます。

債権者が多くなればなるほど事務作業の量も多くなるからです。

これは一例ですが、100万円くらいの債務で多数の債権者の任意整理をするために弁護士(司法書士)費用に30万円かかれば、やはり費用が勿体ないと思う人もいるでしょう。

まだ返済の見込みが残る人は本記事で説明したように、大手業者については自分で交渉して返済回数を伸ばしてもらい、その分高金利の債権者を優先的に返済して利息を圧縮するという手もあります。

ただ、本当にその100万円が支払えなくて切羽詰まっているのであれば弁護士(司法書士)費用を分割で支払ってでも手続きをする価値があります。

借金に振り回される時間(電話対応など)やメンタル、その他を総合的に考えて「債務整理するメリットがある」と考えることができるからです。

まとめ

借金額が少なくても、状況によっては債務整理できるんだね! 返済できずに困っていたから助かったよ!

借金額が少ないから債務整理は出来ないと勝手に思い込んでしまうのではなく、完済の目途が立たない、返済できる見込みがない場合には、出来るだけ早く専門家に相談するのがお勧めだよ。

- 債務整理の必要性は「収入と返済のバランスが取れているかどうか」で判断するが、すでに自転車操業に陥っている人はバランスが崩れているのですみやかに債務整理すべきである。

- 100万円くらいの借金を抱える状況の人は収入アップや支出の削減、家族からの借入などで収支バランスを整えることもひとつの方法だが、いずれも難しいのであれば債務整理を検討した方がよい。

- 少額の債務を整理する場合、最も基本的な選択肢は裁判所を通じない「任意整理」である。

100万円程度の債務の人が「個人再生」をするメリットはほぼないため、任意整理による分割払いが厳しい人は「自己破産」を選択することになる。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...