自己破産するにはどのような条件が必要?できる人、できない人の違い

自己破産って手続きをすれば、誰でも借金を帳消しにできるの??

誰でも申し立てをすれば自己破産をできるわけではないよ。 もちろん免責不許可になって自己破産ができない人もいるんだ。

自己破産ができる人とできない人にはどんな違いがあるの??

よし!では早速、自己破産ができる人とできない人の違いをチェックしていこう! まずは自己破産をするための条件について、詳しく説明するね!

自己破産はいくつかある債務整理の中でも一番強力な手段であり、借金そのものがなくなるという劇的な効果を持ちます。

しかし、効果が大きいだけに、逆に考えれば債権者に対するダメージも相当深刻なものがあります。

よって、誰でも、何の条件もなく自己破産の手続きができるというわけではありません。

人によっては自己破産しても借金がなくならない(=免責を受けられない)可能性がある、そもそも裁判所に申立書を出しても取り下げさせられるという事態も考えられます。

では、自己破産できるのはどのような人なのかを考えてみましょう。

自己破産するための条件はあるのか

自己破産を考えている人は、漠然と「もう払いたくない、楽になりたい」というだけでなく、自分が次のような条件にあてはまっているかどうかをしっかり検討してみましょう。

支払不能事由がある

破産手続きを開始するために最も基本的、かつ重要な要素は「支払不能に陥っていること」です。

これは債務者自身が主観的に「もう払えない」と思うことだけではなく客観的な基準があります。

では、支払不能を具体的に表すのはどのような状況でしょうか。

財産、信用、労力、技能のいずれも持っていない

たとえ手持ちの財産がない人であっても信用や労力、技能でお金を調達できるのであればまだ支払能力がないとはいえません。

しかし財産を持っている人でも、それが簡単に換価(お金に換える)できないような物(たとえば売るのが難しい不動産)である場合には支払不能とされることもあります。

弁済期が来ている債務を弁済できない

弁済期(支払期日)がまだ来ていない債務につき将来弁済できないことが明らかでも、まだ支払不能とはいえないとされています。

あくまで「すぐに支払わなければならない状態のものが支払えない」ことが「支払不能」とされる基準なのです。

継続的に支払いができない

一時的な資金不足であればまだ支払不能とはいえません(病気による入院など)。

継続的に支払いができない状態であることが必要です。

支払いができないと判断されれば自己破産を進める事ができるって事?

その他にも、ギャンブルの借金や、債権者を陥れる行為などをした場合には、免責不許可となってしまう事もあるんだよ。

免責不許可事由があるか否か

自己破産する際に考慮しておくべき重要なポイントに「自分には免責不許可事由があるか、ないか」ということがあります。

免責不許可事由とは例えば

- 債権者を騙して借り入れた

- 破産手続きを妨害するような行為があった

- ギャンブル等の浪費で財産の大半を失った

といったものがあります。

具体的には破産法でこのように定められています。

| 1号 | 債権者を害する目的で財産を隠す、壊す、不利益に処分するなど |

| 2号 | 破産手続開始を遅らせる目的で不当に債務を負担する、安価での処分行為をする |

| 3号 | 特定の債権者を優遇するような担保供与、債務を消滅させる行為をする |

| 4号 | 浪費又は賭博その他の射幸行為により著しく財産を減少させる |

| 5号 | 詐術により信用取引を行う |

| 6号 | 業務や財産状況に関する帳簿を隠す、偽造や変造をする |

| 7号 | 虚偽の債権者名簿を提出する |

| 8号・11号 | 調査協力義務違反行為をする、破産手続上の義務違反行為をする |

| 9号 | 破産管財人などの職務を妨害する |

| 10号 | 7年以内に再度の免責申立てをする |

要するに、簡単に免責を認めることが適当ではないと思われる事案については、裁判所が破産管財人(ほぼ全件弁護士が就任)を選任して綿密な調査をし、その上で最終的に免責してよいかどうかを判断するのです。

注意すべきなのは、「たとえ免責不許可事由があっても、破産手続き自体の申立てはできる」ということです。

免責不許可事由がある人の場合、財産の配当など一連の「破産手続き」を終えた後で最終的に行われる「免責手続(借金をゼロにしてよいかの判断)」において免責が認められない可能性があります。

よって、そのリスクを考慮した上で申し立てるべきということになります。

ただ実際には免責不許可事由があっても本当に免責されないのは特に悪質なケースのみであり、実際には「裁量免責」といって、破産管財人の意見を聞いた上で裁判所の裁量により免責されることがほとんどです。

上記の条件を満たすために、確認すること

支払い能力があるかないかは、どうやって判断すれば良いの?

支払い能力があるか否かは、専門家に相談してみるのがお勧めだよ。

自分の支払い能力の把握

上記で破産の条件とした「支払不能」についてどのように判断すればよいのでしょうか。

「借金が〇〇円もあるから支払不能」と決めつけることはできません。

仮に借金が多額であったとしても安定して高い年収を保てる人なら支払不能ではありませんし、たとえ100万円未満の借金であっても、生活保護レベルの人であれば支払不能と判断されることもあるのです。

専門家へのヒアリング

自分が支払不能かどうかを判断することが難しいケースもあります。

明らかに収入と債務額が見合っていないならともかく、自分が破産できるレベルなのだろうか?と疑問に思う人はぜひ一度弁護士(司法書士)の無料相談などでアドバイスを受けるべきです。

よく「年収の〇倍の借金があったらもう自己破産」などと解説する人もいますが、同じ債務額、同じ収入でも扶養家族の有無、本人の健康状態、年齢など債務者が抱えるバックグラウンドは様々ですので、債務額だけで破産相当かどうかを判断することはできません。

債務額と年収、家族の状況、職場の状態など、現状を説明した上で自分が破産相当なのかどうか、専門家の意見を聞いてみることが大切です。

また、免責不許可事由(上記参照)がある人については「自己破産より個人再生が向いている」ことがあります。(個人再生には免責不許可事由にあたるものがないから)

これも一般の人が自分自身で判断することは難しい点ですので、実務経験が豊富な弁護士(司法書士)に意見を求める方がよいでしょう。

自己破産によって全ての借金がなくなるとは限らない

自己破産をしても税金は帳消しにならないって聞いたんだけれど本当?

そうなんだ。 税金の他にも、養育費や損害賠償請求なども、自己破産をしても帳消しになることはないんだよ。

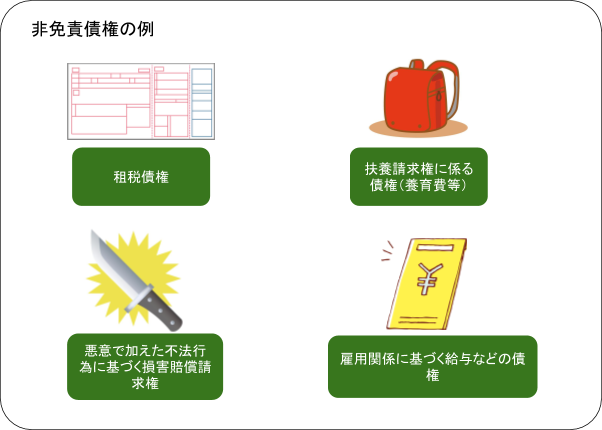

自己破産、免責の手続きを経ることによって基本的にすべての債務が免除されますが、例外もあります。

では、自己破産によっても免除できない債権にどんなものがあるのか確認してみましょう。

租税債権

税金や社会保険料などは国や地方自治体などが成り立つために必要なものであり、破産者に対して免除してしまうと機関自体の健全な運営が立ち行かなくなります。

つまり、自己破産によってもこれら税金等は免れることができないのです。

なお、税金等については一切期間を猶予してもらえないと思っている人もいますが、市役所の税務課で相談すると分割払いなど柔軟な対応をしてもらえることもあります。

ともかく「督促を放置する」ことが最もまずい対応だということは覚えておきましょう。

破産者が悪意で加えた不法行為に基づく損害賠償請求権

例えば、他人の身体や生命に「悪意で」危害を加えた場合などに相手方から請求された損害賠償の債務は免除されません。

ただ、この「悪意」というのはかなり狭く解釈されていますので、積極的に相手を害する意思を持ってした不法行為のみが非免責債権になる(=損害賠償の債務を免れられない)とされています。

扶養義務や婚姻費用の分担義務に基づく請求権

わかりやすいのが子供の「養育費」ですが、これは自己破産しても免れることができません。

また、婚姻中の夫婦には互いに助け合ったり、生活費を分担したりという協力義務が民法上定められていますが、このような義務も自己破産によって免除されるものではありません。

雇用関係に基づく使用人の請求権

破産者が雇用している使用人の給料等については使用人保護のために非免責債権とされています。

破産者が知りながら債権者名簿に記載しなかった請求権

破産手続きの中での債権者というのは、今回の破産について意見を述べたり、異議を申し立てる機会が保障されています。

債務者が一部の債権者をあえて外してこのような機会を奪ってしまうのは手続き上許されないことですので、そのような場合は名簿に記載しなかった債権者に対し負っている債務は免責してもらえないこととなります。

ただ、免責を受けられないのは、債権者名簿に記載しなかったことが「故意」である場合に限っています。

もし「うっかり」書き忘れたような時は、すでに破産手続きが進んでいたとしてもすみやかに裁判所に申告して、債権者に「破産手続開始決定」を送付してもらうことが必要です。

ケース別で自己破産ができるかどうかの確認

その他にも自己破産の手続きを進める上で注意する事ってあるの?

生活保護を受けるなら、まずは自己破産で借金を帳消しにする事、公共料金の未払いがある場合には、公共料金も自己破産の債権者に組み込む事を忘れないようにしよう。 自己破産をした過去がある場合には、免責されにくくなってしまうからその点も注意しておこう。

では、実際に債務者が置かれている状況の中で、自己破産ができるかどうか(すべきかどうか)疑問に感じやすいものについて確認していきましょう。

失業(生活保護)中

失業していることが「支払不能」につながりやすいのは言うまでもありませんが、必ずしも失業=自己破産ではありません。

失業がどのような原因によるのか、再び職につける見込みがあるのかなど、ケースバイケースで破産の必要性が判断されることになります。

給与所得がなくても親の相続財産などがあれば支払いができることもあるでしょう。

意外と債務者本人が見落としている相続財産(名義人である親が亡くなった後、名義を変えていない不動産など)もあるのでその点には注意が必要です。

また、生活保護中の人については、「法テラス(国民のさまざまな法律相談を受けたり、弁護士事務所を紹介したりする国の機関)」を利用して手続き費用の扶助を受けることができるので、費用の心配をせず自己破産することが可能です。

生活保護費は税金で賄われているものですので、受給した保護費を借金の返済に回すことは許されないと考えられます。

よって、生活保護受給中の人はすみやかに自己破産するべきなのです。

ギャンブルで借金を作ってしまった

ギャンブルによる借金=自己破産できない、ということではありません。

ギャンブルにより債務者が財産の大半を失うほど程度が甚だしい場合=免責不許可事由にあたる、そのため免責を受けることが普通より難しくなる、というだけの話です。(上記のように、免責不許可事由があっても裁量免責で大半のケースが免責されています)

過去に自己破産をしたことがある

一度破産したら二度とできないわけではありません。

ただ、過去7年以内に自己破産をしたことがある人は「免責不許可事由」に該当しますので、免責がより厳しく判断されます。

それより以前の破産歴については特に考慮されないため、通常の破産者と同様に扱われます。

そうは言っても、破産を二度も繰り返してしまうということは根本的に経済的な問題が解決できていないということですから現在の借金をなくすだけでは解決できないケースが多いといえます。

仕事のスキルを上げて転職する、健康上の問題があり就業が難しいなら生活保護を申請するなど、担当の弁護士(司法書士)とともに根本的解決方法を探る必要があります。

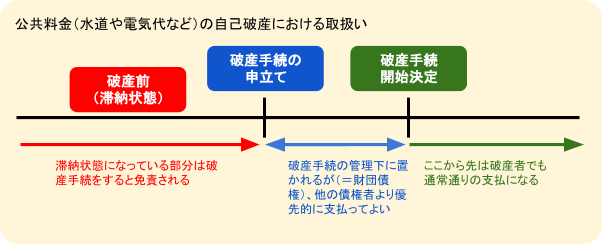

公共料金の未納がある

水道や電気代などを滞納している状態で自己破産をするとライフラインが止められてしまうのでは?という心配をする人もいるのですが、むしろ滞納を放置し続ける方がそのような危険は高まります。

よって、他の借金も含めてもう支払いができないということであれば、すみやかに手続きをした方がライフラインを止められずに済むことにつながります。

公共料金と自己破産の関係は下図のとおりです。

破産手続き申立てまでにすでに滞納している分は免責されますし、その後の分は通常通り支払っていくことで水道や電気を使い続けることができます。

自己破産することで生活はどう変わるのか

自己破産をすると、仕事を続けられなくなってしまったり、近所の人から白い目で見られてしまうような事はあるの?

自己破産には職業制限があるけれど、自己破産をしたからといって、仕事をやめなければいけないという事はないし、近所の人に自己破産をしたことがバレてしまう事もほとんどないから、安心して手続きを進めよう。

上記のような「自己破産ができる条件」にあてはまっている人も、自己破産することにより生活に及ぶ影響を知っておかなくてはなりません。

職業制限がある

一定の職業に就いている人は破産手続きを考える際には注意が必要になります。

それは「自己破産による職業制限」の存在です。

主に他人のお金を預かる、管理することが多いと思われる職種(警備員、保険外交員、士業など)の人は「破産手続き開始決定」から「復権(※)を得るまで」の間、それらの業務を行うことができなくなります。

ただ、この期間は破産手続きが「同時廃止(※)」と「管財事件(※)」のどちらに振り分けられるかによっても大きく異なります。(人によっては3カ月程度しか職業制限にかからないこともある)

※復権

免責をもらったり、免責不許可の場合であっても裁判所の許可がおりて「破産者ではなくなった」状態のこと

※同時廃止

破産手続の種類。債務者に配当できるような財産および免責不許可事由(詐欺的借入等)がないため、破産手続開始決定と同時に破産を廃止(手続きを終わらせる)すること。

通常この後すみやかに免責の手続きに移り、手続き全体が非常に早く終結する。

※管財事件

破産手続の種類。

債務者に配当できる財産があったり免責不許可事由(詐欺的借入等)がある場合に破産管財人が選任されて配当や調査などが行われる。

これらが終結すると免責手続きに移るが、全体として手続きが長期化することもある。

目ぼしい財産を手放す

自己破産では、金額の大きな財産は基本的に配当に回されると思っておかなくてはなりません。

身の回りの生活用品や当面の生活再建に必要な現金まで没収されるわけではありませんが、各地方裁判所の基準で定められた金額以上のものは処分されてしまいます。

東京地裁の基準では、各財産の項目ごとに(現金、預貯金、不動産、車両など)20万円を超える財産については換価(お金に換える)して債権者に配当すると定めています。

官報への掲載

自己破産や個人再生をする場合、債務者の住所、氏名が官報(政府の機関紙)に掲載されてしまいます。

ただし、官報自体を毎回買ってじっくり読むのは、金融や保険関係の会社くらいしか考えられないため、民間の新聞と比べればご近所や友人知人にバレる可能性ははるかに低いといえます。

ひとつだけ注意すべきなのは、ヤミ金のような悪徳業者が官報の情報をもとにして営業をかけてくることです。

破産者はその後最大10年くらいは正規業者から借金できなくなるため、破産者は「カモ」にされる危険性がとても高いのですが、決してこのような業者とは関りを持たないことです。

まとめ

自己破産は誰でもできるわけではないんだね。 自己破産について詳しく教えてくれてありがとう!

免責不許可事由に当てはまる人でも、ほとんどの人が免責許可が下りているから、自分は免責が下りないと勝手に判断するのではなく、専門家に相談して少しでも早く通常の生活に戻れるようにしよう。

- 自己破産するための条件としては「弁済期に来ている債務を継続的に支払うことができない状態」に陥っていることが挙げられる。

- 免責不許可事由があっても破産申立てはできるが、免責されることが通常より難しくなるのであらかじめ弁護士(司法書士)に相談しておくことが望ましい。

- 自己破産しても租税債権や養育費、従業員への給料など、一定の範囲の債務は「非免責債権」となり免責されない。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...