借金を減額できるって本当? 債務整理で借金を減らせる理由を解説します

債務整理をすると、借金を減額できるって聞いたんだ。 なんで減額することができるの??

債務性には4つの種類があって、利息の引き直し計算をすることで、減額する物と、元金を減額できる物、借金を全て帳消しにできる物があるんだよ。 今回の記事では、借金を減額する仕組みや、債務整理の種類について、詳しくチェックしていこう!

借金問題について調べていると「債務整理をすると借金が減らせる」などの情報を目にしますが、「一体どういう仕組みで借金が減るのか?全員が減るのか?」などの疑問が湧いてくるのではないでしょうか。

では、借金が債務整理で減る仕組みや、より効率的に債務整理するにはどうしたらよいのか考えてみましょう。

債務整理をすると、借金が減額できる理由とは

債務整理とは何か?そして、債務整理することにより借金が減る理由とはどのようなものでしょうか。

債務整理は四種類

債務整理で一番よく知られるものは「自己破産」です。

自己破産は借金をゼロにするという意味でインパクトがありますが、一方で「人生おしまい」のような強烈な負のイメージがあることも事実です。

ただ、自己破産で借金から完全に解放されることの効果は非常に大きく、その割にデメリットは世間で思われているほど多くないのが実情です。

また、自己破産に至らない程度の軽い負債を持つ人は、それ以外の方法(返済型の債務整理)で解決できることもあります。

法的な債務整理というと、

- 任意整理

- 特定調停

- 個人再生

- 自己破産

の四種類がありますがそれぞれの特徴を見てみましょう。

|

任意整理 |

特定調停 |

個人再生 |

自己破産 |

|

|

裁判所が関与するか |

しない |

する(※1) |

する |

する |

|

利息引き直し計算した残額よりさらに減額できるか |

できない |

できない |

できる |

全額免責 |

|

相手方債権者を選択できるか |

できる |

できる |

できない |

できない |

|

資産の処分 |

不要 |

不要 |

不要(※2) |

必要(※3) |

|

債権者の同意 |

必要 |

必要 |

不要(※4) |

不要 |

※1 裁判所で調停委員立会のもとに行うが、当事者同士の合意で内容が決まるため、個人再生や自己破産のように裁判所が主導するのではない。

※2 資産そのものを処分する必要はないが、「清算価値保障の原則」といって、債務者が保有する財産価額以上を弁済しなければならないというルールがある。

※3 各地方裁判所により定められた基準の金額までは債務者の手元に残すことができる。

※4 小規模個人再生においては「再生計画案の決議(債権者が個人再生に同意しない旨を表明するための決議)」がある。

このうち、自己破産を除く3つは「分割で返済していく手続き」ということになります。

任意整理

任意整理ってどんな手続きなの? 特定調停とどう違うの?

任意整理と特定調停は、引き直し計算をする事で、毎月の返済額を減額することができる手続きだよ。 特定調停の場合には、裁判所が絡んでくるんだ。

「任意整理」は割と程度の軽い借金について行われ、利用者がもっとも多い債務整理となります。

裁判所がまったく関与せずに債務者の代理人(弁護士や司法書士)と債権者の間で行われる「私的整理」となりますので、代理人の交渉能力次第で結果が変わってくるともいえます。

利息引き直し計算(※)によって減額された後の債務を分割で返済する交渉をするのですが、どのくらい長期の返済が認められるか、といったことについては業者の今までの対応をにらんだ交渉術が必要になります。

※利息引き直し計算・・貸金業法改正前の高金利で行われていた消費者金融などの取引を適正な利息に直すための計算。

特定調停

特定調停のイメージは「裁判所で調停委員が立ち会って行う任意整理」といったものです。

任意整理と同じく、利息引き直し計算後の金額よりも元本を減額することは厳しいと考えられます。

ここでの返済に関する合意内容は裁判所が主導して決めてくれるわけではなく、あくまで当事者の意思を尊重して決まることになります。

個人再生

個人再生と自己破産なら、元金を減額することができるんでしょ?

そうだね。個人再生は、元金の減額が可能だね。 自己破産の場合には、借金の全額を帳消しにする事が出来るよ。

個人再生は、裁判所手続きとしてその手順が厳格に決められていますが、利息引き直し計算の後の元金を残債務額に応じて減額してもらえることが大きな特色です。

手続きに費用と時間、手間がかかること、そして収入の安定性などの判断が厳しいことがハードルになることもありますが、元金の減額は任意整理や特定調停にはない大きなメリットといえます。

また、裁判所手続きであることから全債権者が強制的にこの手続きの効力に従わなければならないので任意整理のように「債権者によっては半ば嫌がらせ的に、無駄に」時間を引き延ばされることもありません。

自己破産

自己破産は上記の通り「すべての債務を(税金等を除き)免除してもらえる」手続きですので、債務総額が多い債務者であっても強制的に今の状態をリセットすることができます。

個人再生と同じく裁判所手続きであるため、添付する書類も多く大変な面もあるのですが、その効果の絶大さを考えたら手間は十分に見合っているといえます。

債権者がその手続きに従わなければならない点も個人再生と同様です。

なお、各手続きについてさらに詳しくは、こちらの記事を参照してください。

どの手続きが向いているのかはその人の債務額や年収、年齢、扶養家族などを総合的に見て判断するため「〇〇万円以上なら自己破産」などと一概には言えません。

グレーゾーン金利とは

過払金の手続きをしようと思うんだけれど、グレーゾーン金利であるかどうかが重要みたいなんだ。 グレーゾーン金利って何?

賃金業改正前の現在の金利よりも高い金利を、グレーゾーン金利と呼ぶんだ。 平成18年から平成22年よりも前に借り入れをしていた人の場合、グレーゾーン金利でお金を借りていた可能性があるんだよ。

「過払い金」「グレーゾーン金利」という言葉は、広告の過熱によって近年それ自体が一人歩きしている印象がありますが、内容がどのようなものかはあまり知られていません。

これらを簡単に定義するなら

消費者金融などに「グレーゾーン金利」と呼ばれる高い金利を支払っていた人は結果として「利息の過払い」になることがあるが、それを手続きにより業者から取り戻す手続きが、広告でよく見る「過払い金返還請求」である。

このようになります。

消費者金融等と取引があった人の中にも、過払い金に関係ある人、そして全く関係ない人がいます。

「過払い金がある(利息を払い過ぎていた)」と思われるのは、主に

「貸金業改正(平成18年~平成22年にかけて段階的に施行)よりも前の時期に、消費者金融やクレジット会社のキャッシングなどを利用していた人で、長期にわたって取引をし、高い利息(年利29.2%やそれに近いもの)を支払い続けていた人」

ということになります。

大雑把な目安としては、平成20年より前くらいの時期に消費者金融と5年以上取引していたら過払い金が発生する可能性があると考えてよいのではないでしょうか(もちろんそれより短くてもあてはまる人がいます)。

そもそも高い利息を払うことになってしまった理由はどのようなことなのでしょうか?

貸金業が現在の形になる前の法律では「利息についての法律で、あいまいな部分」がありました(利息制限法と出資法の2つの法律があった)。

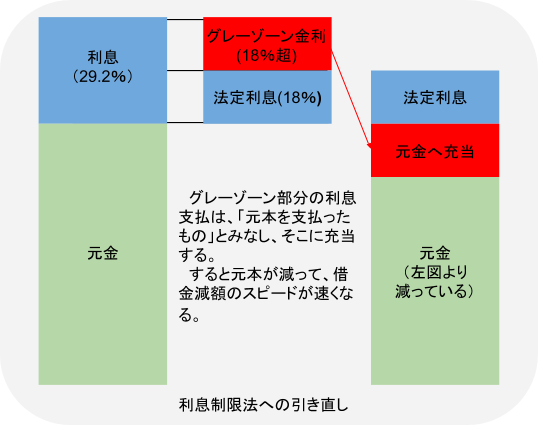

実際に債務者から取っている利息の中で、正当に法の範囲に収まる利息(法定利息)については問題ないとしても、それを超えて、法のあいまいさを利用し「余分に取っている利息(これがいわゆるグレーゾーン金利)」があったのです。

グレーゾーン金利について適法なのか否かが最高裁までいって争われることがよくありましたが、これについて平成18年に1つの大きな最高裁判決が出されました。

結論を大まかに言うと、貸金業者側の「自分たちの取っていた利息が適法だ」という言い分が「否定」されたのですが、これが大きなきっかけとなって「今まで払い過ぎていた利息をもう一度計算してみましょう(利息引き直し計算)」という流れが一気に加速してきたのです。

利息引き直し計算をすることによって、「払い過ぎた利息の支払を元金の返済とみなす」わけですから、債務者自身が思っているよりも早くスピードで返済が進んでいたことになります。

つまり、これが「債務整理によって借金が減る」というカラクリなのです。

ただ、平成20年以降くらいから借入を始めた人については、消費者金融が一斉に金利引き下げを始めてからの借り入れになるため、過払い金が発生している可能性は極めて少ないといえます。

将来利息とは

任意整理や特定調停で引き直し計算をした後、再度返済を開始したらまた利息が付くようになるの?

一度引き直し計算をしたら、将来の利息は全てカットされるから心配いらないよ。

任意整理や特定調停においては、上記の「利息引き直し計算」をした後の元本をそれ以上交渉で減らすことは基本的に不可能です。

では、利息引き直し計算によってあまり元本が減らない人はこれらをする意味がないのだろうか?というとそれもまた違います。

なぜなら任意整理することで「将来利息」をカットできるからです。

将来利息とは、今後発生するはずだった利息のことですが、任意整理などをすることで元本だけの分割返済ができるようになります。

今まで「利息ばかりを支払って、全然元本が減っている気がしなかった」人も、より返済の終わりが見えやすくなります。

弁護士(司法書士)が入った任意整理であれば、ほぼ確実に将来利息は全額カットしてもらえます。(ただ、分割弁済の期間を長く設定すると多少の利息を要求されることはあります)

貸金業者側としても、破産などされて残債務全額を回収できなくなることを考えたら、元本だけでも返済を受けられた方がよいからです。

月々の返済額が減る

債務整理することで、自己破産以外の「返済型手続き」を取るにしても、今までのように生活を圧迫していた金額よりかなり返済額を軽減することができます。

もちろん、利息引き直し計算により元本が減ることも要因ですが、交渉の上手い弁護士(司法書士)に任せることができれば、より長期での返済(しかも将来利息なしの)にすることができるからです。

また、個人再生においては利息引き直し計算後の元本をさらに減らすことができるので、元々の借金額によっては相当減り幅が大きい人もいます。

債権者が借金の減額に応じる理由とは

引き直し計算をして利息を減額されてしまうのって債権者にはメリットはないよね? なんで応じてくれるの?

自己破産を進めて借金を帳消しにされるよりも、少しでも返済してくれる方が良いと考えるため、任意整理に応じてくれるんだよ。

ただ、債権者がそれらの減額に応じてくれるのだろうか?と心配に思う人もいるのではないでしょうか?

全種類の債務整理で前提として行う「利息引き直し計算」については、ひと昔前には「認められない」と抵抗する業者もいましたが、ある程度裁判所の判例が積み上げられている昨今、これに異をとなえる債権者はほとんどいなくなりました。

では、それ以上の減額となるとどうでしょうか?

債務整理の種類によっては裁判所が間に入るので、手続きを強制できる

まず、上に述べたように、任意整理や特定調停では利息引き直し計算の後にさらに元本を減額することはほぼ不可能ですので、法律家サイドも最初からそのようなスタンスです。

あとは、いかに分割を長くできるかと、将来利息を100%カットできるか、これらの点だけです。

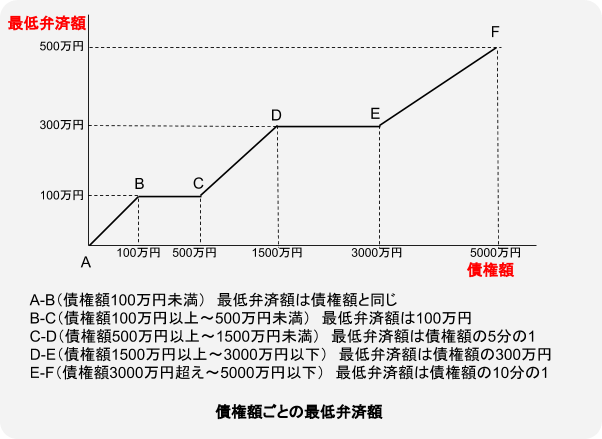

そして個人再生については、法によって定められた減額幅がありますので、こちらは業者が抵抗しようが、強制的に減額できるものです。

残債務の金額ごとに「最低弁済額」が決まっていますが、次のようになっています。

【個人再生における最低弁済額】

※ここで示す「債権額」とは、利息引き直し計算をした後の金額のことです。

自己破産されると貸金を回収できないので任意整理の方がよい

利息引き直し計算による減額はもう貸金業全体の「常識」のように定着していますが、任意整理などで長期に渡って返済し、さらに将来利息のカットまで認めるというのは業者側にもそれなりのメリットがあるからです。

当然自己破産すれば一銭も回収はできなくなりますし、自己破産の趣旨である財産の配当も、個人の自己破産者においてはほぼ配当できる財産がゼロに近い人が多いため意味がありません。

よって、多少長期にわたっても、元本だけでも回収できた方がよいと考えるのです。

債務整理で借金を減額するデメリット

債務整理ってメリットが多いように感じるけれど、デメリットもあるんでしょ?

自己破産の場合には、職業制限がかかってしまったり、住宅を手放さなければいけないなどのデメリットもあるけれど、どの債務整理にも共通するデメリットは、ブラックリストに名前が残ってしまうということだね。

では、借金を減額してもらうことにより、債務者側には何かデメリットといえることはあるのでしょうか?

債務整理の種類別に生じるデメリットについて

債務整理をして借金を減額したことで債務者本人が受けるデメリットで大きなものは信用情報機関への金融事故(ブラック)情報掲載です。

※「信用情報機関」・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している

もし、利息引き直し計算をした結果、もう元本がゼロになっていてさらに払い過ぎていたというケースなら、「過払い金請求」をするだけですのでこれは債務整理にカウントされず、ブラックリストには載りません。

しかし、上記4種類の債務整理をした場合、いずれも信用情報機関への事故情報掲載は避けられません。

任意整理、特定調停なら5年程度、個人再生、自己破産なら10年程度は借金(住宅ローンや車のローン、カードローンなど)やクレジットカードの作成、更新などはできなくなると考える方がよいでしょう。

また、「連帯保証人がいる場合、そちらへの請求がされる」ことも深刻な問題になることがあります。

自己破産の場合、債務をまるごと免除されますが、破産によっても連帯保証人の責任が一緒に免除されるわけではありません。

つまり、債権者は回収できなくなった分をそっくり連帯保証人に請求してきます。

連帯保証人が返済できなければ連帯保証人自身が債務整理する必要も出てきます。

任意整理や特定調停であれば連帯保証人がついている債務を外して手続きすることもできます。

ただ、もしその債務も一緒に整理する場合、債務者が和解契約で決めた通りの支払いを怠らずにしていれば連帯保証人への請求がいかないで済むことが大半でしょう。

個人再生においては、元の債務から減額された金額を債務者が支払いますが、減額により回収できなかった部分が最終的に連帯保証人に請求されることになるでしょう。

どの手続きを取るにしても一応、連帯保証人がいる債務を整理してしまったら保証人への影響は避けられません。

事前に連帯保証人に会って債務整理せざるを得ないことを伝え、迷惑をかけることを謝罪しておくのは必須でしょう。

債務整理するなら法律家に相談

債務整理って自分一人でもできるのかな?

自分一人でもできないわけではないけれど、専門家に依頼するの方が、有利に進める事ができるし、書類のミスや提出漏れなども防ぐことができるから安心だよ。

では、債務整理は自分自身で行うのと法律家に依頼するのではどちらがよいのでしょうか?

債務整理はどれも手続きが複雑

債務整理を素人でもできる、と言っているサイトもありますが、そこには複数のリスクがあります。

- そもそも、その債務者が債務整理すべき人なのかどうかの正確な判断ができるか?(利息引き直し計算を正しくできるのか?など)

- 4種類の手続きの中で自分に合ったものを適正に選択できるか?

- 個人再生や自己破産では、書類を不備なく揃えられるか?裁判所の補正への対応ができるか?

特に裁判所手続きである個人再生と自己破産は、専門家ですら骨が折れるような案件もたくさんあります。

特に仕事を持つ人にとっては、自分ひとりで行うのは困難を極めるでしょう。

また、任意整理についてはそもそも「債務者自身が直接業者に交渉を申し入れても、相手にされない」ことが大半です。

自分でやろうとして途中で挫折し、それまでにかけた時間、手間、費用を無駄にするくらいなら最初から弁護士(司法書士)に相談し、適切な手続きを選択、代理してもらいましょう。

自分自身は本業に注力した上で経済的な建て直しをはかる方が、結果的に全体としてかかる時間も手間も少なくて済むからです。

まとめ

債務整理にはいろんな種類があるんだね! それぞれの違いが良くわかったよ!

債務整理の選び方を失敗してしまうと、借金に追われる日々から解放されなくなってしまうから、専門家と相談しながら、最適な債務整理を選ぶようにしよう!

- 債務整理で借金が減る理由としては、以前高金利だった消費者金融などの利息を「引き直し計算」によって減らすものと、個人再生における「法で定められた元本の減額」がある。

- 債務整理により借金を減額することで債務者が受けるデメリットといえるのは「信用情報機関へのマイナス情報(ブラックリスト)の記載」「返済できない分の請求が連帯保証人にいってしまう」ことである。

- 一般の人が自分で債務整理をしようとすることは通常、かなり困難なので途中で挫折することを考えたら最初から専門家に相談、依頼する方がよい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...