大学生が多額の借金をしてしまった…どうしたらいいの?専門家が解説

学生であっても、借金は借金だから、返済出来なければ、督促が来るし、最悪の場合、裁判や差し押さえになってしまう事もあるよ。

今回の記事では、学生が借金返済困難になってしまった場合の対処法について、詳しく見ていこう。

未成年者や学生でもその気になれば借金をすることができる方法があります。

ただ、まだお金に対する判断力が弱い年代で多額のお金を借り入れることは大きなリスクを伴います。

では、学生がお金を借りるにはどのような方法があるのか、もし返済に行き詰まってしまった人はどうすればよいかなどを考えてみましょう。

学生ローンとは

未成年者や学生がお金を借りる方法はいくつかあります。

まず大手消費者金融や銀行カードローンですが、こちらは「20歳以上で安定した収入がある」を条件とする場合が多いため、それ以外の人は借りられないのが原則と考えなくてはなりません。

ただ、中小の貸金業者では「学生ローン」といって、上記の条件にあてはまらない人が利用することができるローンを用意していることもありますが、まったく収入がないとそもそも返済能力がないため借りることは難しいでしょう。

(「奨学金」「教育ローン」といった学費等に使途が限定されたローンがありますが、これは学生ローンとはまた別物になります。)

学生ローンについてはやはり社会人と比べると利用できる金額が少なく、上限は50万円程度に設定されていることが通常です。

そして、金利も決して安いとはいえない設定になっているため、本当に少額、短期間での利用に留めておくことを強くおすすめします。

間違っても正規の登録業者ではない「ヤミ金融」に手を出してはなりません。

ヤミ金融は「利息に関する法律を守らない(年利1000%などの常識外れの利息を要求する)」「取立てに関する法律を守らない(職場や家などを訪問して脅迫まがいのことをする)」業者です。

一度借りてしまったら延々と利息だけを取られ続けて終わらない借金地獄になることも珍しくありません。

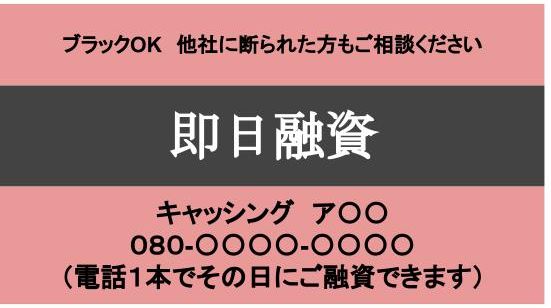

街中の電柱に貼ってあるこのような広告を見たことはないでしょうか?

この類は100%ヤミ金融ですので注意しましょう。

学生ローンを返済できなくなるとどうなるのか

できれば借りずに済ませることが望ましく、どうしても必要な状況において最低金額で利用するべき学生ローンですが、仮にこれを利用した人が「返済できない」状況に陥ったらどうなるのでしょうか。

まず、期日に入金できなかった場合は「督促状」が来る、あるいは電話での督促が入りますので、親に黙って借り入れをしていた人も、督促がきっかけてバレてしまうこともあります。

もし数回の督促が来たのに放置していると次の段階として「法的措置の予告」があります。

これは、訴訟や支払督促といった手続きを行い、最悪の場合には給与や預金といった財産の差押えまでを視野に入れているということです。

支払督促については債権者が訴訟よりもさらに早く「債務名義(それを根拠として差押えができる書面)」を取得することができるため、あっという間に預金の差押え(凍結)等にまで至ってしまうこともあります。

もし支払困難になってその状況を改善できる見込みがないのであれば下記の方法を試みてみましょう。

大学生が借金苦に陥ってしまった場合の対処法

収入を増やす事を検討する場合、怪しいと思われるバイトには決して近づかないようにしよう。

奨学金を利用しているような状況の人は特にそうなのですが、もともと経済的に不安定な人は在学中にも生活費などを借り入れて困窮してしまうケースがあります。

親に泣きつく

これは決しておすすめできる方法ではないので、特定のケースに限定しての話になりますが、やむなく生活費を借りてしまったような場合には返済を手伝ってもらえるように相談するのもよいでしょう。

ただし、遊興費等の借金を親に肩代わりさせることは決して推奨できません。

借金を増やしてしまって周囲の人に返済させたケースでは多くの場合、本人が痛みを伴っていないため同じことを繰り返すからです。

なるべく、他の方法で解決することをおすすめします。

バイトを増やす

シンプルな話ですが、返済資金を増やすには収入を増やすか支出を減らすしかありません。

まだ学生の人については元々そこまで大きな支出はないことが多いでしょうから、どうしたら収入を増やせるかの工夫をしなくてはなりません。

大学生であれば、家庭教師など体力的消耗も少なく効率の良いアルバイトもありますので周囲から情報を収集しつつ返済資金を作る努力をしていきましょう。

ただし、お金が欲しいと思って色々調べていると「高収入」を謳ったアルバイトの勧誘を受けることがあります。

素性がよくわからない人や会社からの仕事の誘いにはくれぐれも注意してください。

知らないうちにマルチ、詐欺の片棒を担がされてしまう人もいます。

そうなると借金返済どころか最悪の場合は逮捕されてしまうケースもありますので、作業内容に見合っていない高時給の仕事などは基本、警戒すべきものと考えましょう。

債務整理を検討する

学生ローンだけであれば限度額も低いため、どうしても支払えない場合はアルバイトや長期分割払いの相談をすることなどで解決できることもあります。

しかし、自分の収入があまり見込めず親の経済状態がずっと悪い状況であれば、一般的に見ればそこまでの多額ではなくても本人にとっては完済が難しくなることもあります。

そこで、もうどうしても払えないという場合は弁護士に相談して債務整理を検討する方法があります。

では、大学生が債務整理をすることについてもう少し詳しく見てみましょう。

大学生が債務整理をするメリット、デメリット

だけど、債務整理をすると、今後10年間、新たなローンを組めなくなってしまったり、クレジットカードを作れなくなってしまう可能性が高いから注意しよう。

債務整理という言葉から即座に自己破産を連想する人が多いでしょうが「任意整理」「個人再生」といった「返済していくタイプ」のメニューもあります。

これらの手続きでは、分割払いではありますが数年かけて支払いをしていかなくてはなりません。

ただ、任意整理や個人再生は下記の要因から大学生には不向きです。

- 任意整理は今までの高金利を適正な金利に直すことと、将来利息をカットすることで債務を圧縮する方法である。

しかしもともと大学生は消費者金融から多額の借入れはできない(=法律上の規制や、金融における信用の不足から)ため債務総額がそこまで大きくないと考えられ、それに伴い利息の金額そのものも大きくないことから利息カットが劇的な効果をもたらさない。 - 個人再生は裁判所の関与があり、ある程度大がかりな手続きになることから手続き費用も高い。

- そして、法律上決まっている「最低弁済額」が100万円であることから、元からある程度まとまった債務がないと実質的効果がない。

これらを総合的に見ると、実質的には自己破産するしかない人が多くなると考えられます。

ただ、自己破産は「客観的に見て支払不能であること」が必要ですので、あまりにも債務額が少ないと裁判所から「分割なら払える金額と思われますので、いったん取り下げてご検討ください」と言われるケースもあります。

現在の状況を弁護士に相談した上で自己破産手続きをすべきか、債権者と協議してリスケジュールなどで対処すべきかを判断しなくてはなりません。

大学生が債務整理をするメリット

では、一応自己破産を前提として考えた場合のメリットを見てみましょう。

自己破産は現在抱えている税金等を除く債務をすべてチャラにできる手続きなので、生活を立て直す効果は非常に高いものがあります。

学業に専念しなくてはならない大学生にとっては、借金の心配事が減るというメリットは大変大きいものであるといえるでしょう。

大学生が債務整理をするデメリット

自己破産だけに限ったことではありませんが、債務整理全般の手続きをしたり、3カ月くらいの長期滞納をしてしまうと「信用情報機関」という個人の金融の情報を管理するところにマイナス情報が掲載されてしまいます。

※信用情報機関・・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している。

|

信用情報機関 |

記録内容 |

期間 |

|

KSC |

入金の有無、延滞・代位弁済・強制回収手続等 |

契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

|

官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) |

当該決定日から10年を超えない期間 |

|

|

CIC |

報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 |

契約期間中および契約終了後5年以内 |

|

JICC |

入金日、入金予定日、残高金額、完済日、延滞等 |

契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

|

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 |

当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

自己破産した場合、最大で10年事故情報が残ってしまうため、社会人になってから自動車や住宅ローンを組もうとした時に過去の自己破産がネックとなって審査に通らないことがあります。

その期間は新規でクレジットカードを作ったり銀行のカードローンを利用しようとした場合にも同じような支障が出てきます。

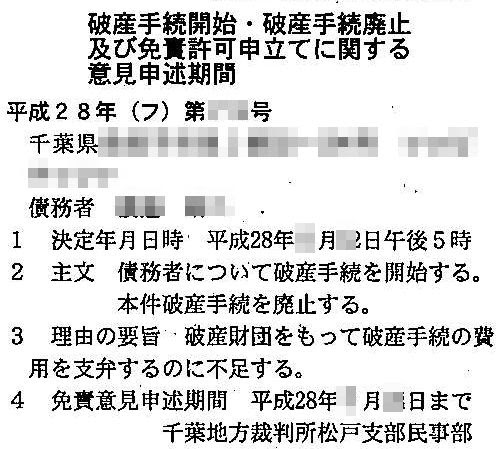

また、「官報」という政府の機関紙に住所と氏名が掲載されます(下図)。

一般的には自己破産のデメリットとされますが、官報自体はあまり金融関係等以外の人が見ることはありませんので、友人に知られるといった心配はほとんどないでしょう。

ただし、官報の掲載を見て、上に説明した「ヤミ金」が「正規業者から借りられないならうちが貸しますよ」と連絡してくることがあるので、その点は気をつけなくてはなりません。

また、自己破産手続き中は他人のお金を管理する仕事には就けない(職業制限)というデメリットがありますが、これは大学生の場合はまだ直接関係ないことですので、就職時に復権(免責の許可が確定しているなど)の状態になっていれば問題ありません。

借金で悩む大学生が注意すべきこと

ギャンブルで返済するなんてことは不可能だし、怪しい大人に騙されて犯罪に手を染めるなんてことがないように、十分注意しよう。

では、現在借金問題を抱えている大学生がぜひ知っておきたいことを最後に説明します。

ギャンブルでは借金は返せない

パチンコのような手軽なギャンブルを息抜き程度にやったことがある人は多いかと思います。

しかし、パチンコや競馬といったギャンブルはあくまで「余裕資金」を使って楽しむものであり、これを決して借金返済の手段と考えてはなりません。

よく、すでに負債を抱えた人が「パチンコで返せると思った」と言って余計に債務を膨らませてしまうことがあります。

いわゆるビギナーズラックはあるかも知れませんが、繰り返し長期間パチンコを続けていても客側がトータルでプラスになるというのは、パチンコ店側の経営を考えたら無理があることがわかるでしょう。

ギャンブルはきっぱりやめる、もしやめられずに依存してしまう人は専門医の治療を受けるべき状態であることも少なくありませんので、弁護士にしかるべき相談機関を教えてもらうことも必要でしょう。

儲かると言われる仕事には注意!

上にも触れましたが、若くて社会経験のない大学生をターゲットにして、法に触れる危険がある怪しい商売を持ちかける大人がいつの時代にも必ずいるものです。

インターネットが普及した現在では、昔よりもなおさらそのような人間にアクセスしてしまう危険が増したといえます。

SNSで急にそのような話を持ち掛けてくる人は迷わずブロックするべきですし、知人からの紹介であっても油断は禁物です。

昔からある有名な健康食品や化粧品会社であっても、法的にはグレーと思われる商売をしているところもあります。

基本的に「スキルや経験のない大学生でも短時間で儲かる、もしくは人を紹介することでお金がもらえる」といった商売には最大限警戒すべきです。

儲けるつもりが逆に借金を増やしてしまった、とならないよう、くれぐれも気をつけましょう。

まとめ

- 学生、特に未成年者は消費者金融等から借入れをすることは難しいため「学生ローン」という学生専用の融資を利用する手段はあるが、本当に必要な時だけ、少額短期間の利用に留めておくべきである。

- 返済資金が不足している時はアルバイトを増やすなどして収入アップの努力をするべきであるが、どうしても返済できない時には債務整理をするという選択肢もある。

- 返済資金を作るにあたって、ギャンブルで儲けるというのは現実的にほぼ不可能であること、お金が欲しい若者を狙った違法なアルバイトの誘いにはくれぐれも注意すべきであることを知っておかなくてはならない。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...