任意整理と個人再生の違い

債務整理の手続きを検討しているんだけれど、任意整理と個人再生にはどんな違いがあるの? 大きな違いとしては、借り入れ額を減額できるか否かという事だね。 その他にもたくさんの違いがあるよ。

任意整理と個人再生、どちらの手続きの方がお勧め? 人によって、収入や借り入れ額の違いがあるから、自分に合った債務整理を選ぶ事が大切なんだよ。 今回の記事では、任意整理と個人再生の違いについて、詳しく見ていこう!

債務整理の種類には

- 「任意整理」

- 「特定調停」

- 「個人再生」

- 「自己破産」

がありますが、この記事では「任意整理」と「個人再生」の違いについてまとめています。

同じ「返済型」の手続きであっても任意整理と個人再生は異なる点が少なくありません。

それぞれの特徴を知ると、自分がどちらを選べるのかが自然とわかってくるはずです。

では、両者を色々な面から比較しながらそれぞれのメリット、デメリットを見てみましょう。

目次

手続き方法

任意整理は私的な和解

任意整理の場合、裁判所が関与することはありません。

つまり、債権者さえ認めてくれればどのような形の和解でもよいわけです。

支払回数、1回の金額、将来利息のあり・なしなど、かなり柔軟な形で交渉できることは大きなメリットになります。

一方で裁判所による強制力がない分だけ「強硬な態度の債権者」に当たってしまうと、和解内容がまとまるまで非常に難航することもあります。

そして、そういった債権者との交渉の行方は担当した弁護士・司法書士の実力や実績次第ということになるので、最初の依頼の段階でどこの事務所を選ぶかということ自体が成否を分けることもあります。

任意整理の場合、債務者が自分で債権者に交渉しようとしても大体、門前払いを食らいますので法律家に依頼する以外に方法はないと思っておかなくてはなりません。

個人再生は裁判所手続き

個人再生は、裁判所に個人再生の申し立てをして、手続きの中で再生計画案を提出し、それが裁判所によって認められることによって成立します。

一通りの法律的な要件や流れが決まっており、裁判所が采配してくれますので債権者が好き勝手な条件を出すわけにはいきません。

よって債務者側が現実的な返済計画の案さえ出すことができれば手続き完了までの見通しなども立てやすいことがメリットです。

ただし、裁判所手続きの厳格さは当然債務者に対しても降りかかってきますので、決められた書類を漏らさず揃えなければ手続きが進行できないこと、手続的な要件を満たさなくてはそもそも個人再生自体ができないことから、特定債務者本人が希望したとしても実際にできる人はある程度限られてくるのが難点です。

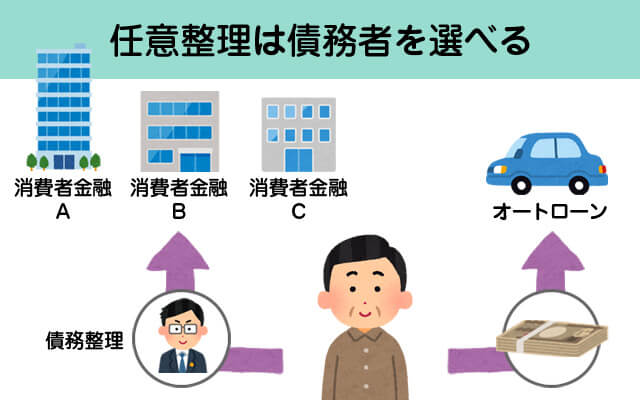

債権者を選べるかどうか

任意整理も個人再生も、債権全部を債務整理する事になるの? 任意整理の場合のみ、債務整理を行う債権者を選ぶ事が可能だよ。

任意整理は相手方債権者を選べる

これは任意整理最大のメリットと言えるかもしれないのですが、「手続きの対象とする債権者を債務者側が選択してよい」ため、都合の悪い債権者は今までの支払いをそのまま続けるという形(特定の債務者のみ整理する)にしてもよいのです。

都合の悪い債権者の具体例としては、

- 連帯保証人がついているので迷惑がかかりそうな債務

- 住宅や車のローンで、債務整理すると現物を取られてしまうような債務

- 給与振込先なので口座凍結されると困る銀行のカードローン

このようなものではないでしょうか。

ただ、もしこういった債務を除いて他の債権者のみ手続きし、それだけで済む可能性が高いのは「他の債権者の多くが高金利(消費者金融など)の取引だった」という場合です。

事例を挙げてイメージを掴んでみましょう。

債務者Aさんの例(債権者は4社)

- 消費者金融B 利息引き直し前 100万円

- 消費者金融C 利息引き直し前 120万円

- 消費者金融D 利息引き直し前 80万円

- オートローンE 100万円

Aさんは法律家への相談時には「400万円の借金を抱えている」と話していましたが、消費者金融と10年以上の取引になっていたのでひとまずオートローンEを除いて手続きすることになりました。

なぜならローンが残る車は債務整理の対象にするとローン会社が車を引き揚げてそれを残債務の支払いの一部に充ててしまうため、このようなケースではひとまず避けることがセオリーだからです。

消費者金融CとDについて利息制限法で引き直した結果、「利息の過払い」となっていました。

それらを一定の交渉の末に取り戻し、法律家の報酬を引いてもCから取り戻した過払い金は20万円、同じくDからの過払い金は30万円手元に残ることになったのでBへの借金返済に充て、Bの残債務は50万円となったのです。

こうなるとオートローンと合わせてもAさんの残債務は150万円ということになります。

最終的にオートローンは今まで通りに支払い続け、消費者金融Bとは分割の和解契約を結ぶことでAさんは無事月々の返済額を大幅に減らすことに成功、解決に至りました。

ただ、ここ数年(特に平成22年以降くらい)で借り入れている人はすでに貸金業法改正後で消費者金融の金利が下がっているため、このようにうまくいかないことも多いことに注意しなくてはなりません。

個人再生は全債権者を対象とする

個人再生については、債務者本人の都合で一部の債権者を外して手続きすることはできません。

これは自己破産でも同じですが、裁判所手続きについてはすべての債権者に対して平等になるようにというのが基本的なスタンスなのです。

手続きにかかる期間

少しでも早く債務整理を終わらせたい場合には、任意整理の方が良いかな? 手続きにかかる期間で債務整理を選ぶ事はお勧めしないけれど、個人再生と任意整理なら、任意整理の方が、比較的早く手続きが完了となるよ。

任意整理はスピーディな解決も可能

上記のように任意整理は私的な和解ですから、相手方さえよければどのような返済条件でも可能なわけです。

条件さえ折り合えば、早いと1回相手に電話しただけでまとまってしまうこともあります。

もし、交渉しやすい債権者ばかり3社程度ということであれば相談から1カ月程度で解決という事例もありますが、平均的には5社以内の債権者数なら3ヶ月程度ということが多いのではないでしょうか。

手ごわい相手だと途中で膠着状態に陥って半年以上かかり、さらにひどいと全く相手が譲歩せずに進まなくなることもあるため、かかる期間は個々のケースで相当ばらつきが出てくることが考えられます。

個人再生はプロセスが決まっているので最低6カ月程度かかる

個人再生は法律により厳格にやり方が決められており、それに則って行うと早くても半年くらいはかかってしまいます。

具体的には申立て→個人再生開始決定→債権調査・財産評定→再生計画案提出→再生計画認可決定のように進んでいきます。

申立て前の書類の準備も結構大変なので、それを含めると1年くらいかかることも珍しくありません。

つまり、期間を縮めたいと思っても債務者側ではコントロールできない部分が多いのです。

一つ一つの処理がどのくらい早いかという意味では裁判所次第という部分もありますが、債務者としては書類の補完などを求められたら極力早く提出するということが全体の進行を早めることにつながります。

返済期間

任意整理も個人再生も、その後も返済を続けなければいけない債務整理でしょ? 返済期間に決まりはあるの? ほとんどの場合、債務整理の後は、3年で完済できるように手続きが進められる事になるよ!

任意整理では基本、3年以内を目安にするべき

任意整理では、「返済期間がこのくらい」ということが言えないくらい各債権者によって条件にバラつきが出てきます。

要は債権者さえ認めれば5年でもよいということですが、基本は「3年以内」と考えておく方がよいでしょう。

それも、残債務の金額によっては1年以内しか認めない、10万円以内なら一括払いで、1回の支払いは最低5000円以上など、債権者の社内ルールによりまったく違う条件を出される可能性もあるということです。

「任意整理で借金を減額する方法と具体例」の中でも触れましたが、近年は消費者金融を中心に経営難が深刻化しているため、債権者側が提示してくる条件はどんどん厳しいものになっています。

個人再生では3年か5年で固定

個人再生は上記のように厳格な裁判所手続きのため、自由に期間を設定することはできません。

原則的には3年での返済、特別の事情がある場合のみ5年が認められることがあります。

これらは固定の期間であり、もう少し早く返せそうだから2年、などということもできないのです。

5年での弁済計画を認めてもらうためには裁判所に上申書を提出して申立てを行いますが、具体的な事情としては、たとえば再生計画による弁済期間中に子供2人の受験が重なり、3年での履行が困難であるなどが考えられます。

減額効果

任意整理と個人再生、どちらの方が、元金の減額効果が高いの? 任意整理の場合には、引き直し計算のみとなるから、減額効果はないんだよ!

任意整理は「利息引き直し計算」で減るのみ

どの債務整理手続きでも「利息引き直し計算」を行いますが、任意整理の場合はそれにより算出された残債務がそれ以上減額してもらえることはまずありません。

つまり「利息減額効果」は期待できても「元本減額効果」はないのが任意整理だと理解しておかなければならないのです。

そして「将来利息をつけないで返済する」という条件をつけることが任意整理による和解交渉の基本でしたが、それすらも拒み、強硬に利息を要求する貸金業者も出てきていますので、それをどこまで相手に譲歩させられるかは法律家の腕次第です。

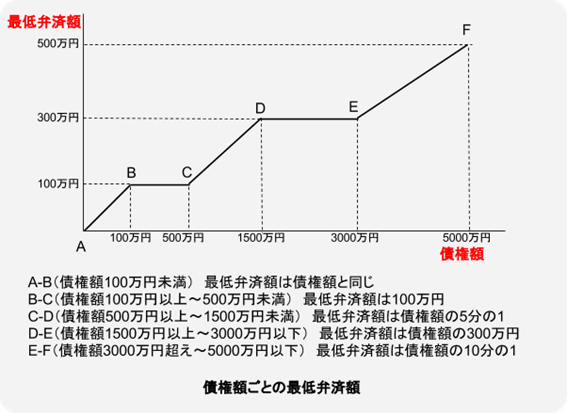

個人再生は元本減額効果が高い

これは個人再生の最も大きなメリットといえるのですが、利息引き直し計算後の元本を減らしてもらい、大幅に返済を楽にすることができます。

減額幅だけでいえば個人再生のほうが大きいといえます。

下の図のように、債権額によって「最低弁済額」という「これだけは全債権者に3年間で弁済しなければならない」というラインが決まっています。

そして、これを見るとわかるように債権額の大きい人ほど減る金額も大きくなることがわかります。

つまり、利息引き直し計算後の債務額が100万円を少し超える程度ではあまり個人再生のメリットを生かしきれないが、5000万ぎりぎりくらいの人にとっては最大限にメリットを享受できる可能性がある、ということなのです。

弁済の原資(どんなところから支払いに充てるか)

任意整理も個人再生も、安定した収入がないと、手続きは難しいんだよね? そうだね。 だけど、任意整理の場合、収入証明を提出する必要がないから、債権者から収入について詳しく追及される事はほとんどないんだよ。

任意整理では厳しく問われない

任意整理の交渉では、一般的に債権者側から「源泉徴収票」や「給与明細」などの書類を求められることはそれほど多くありません。

電話でさらりと「月々の原資はいくらくらいですか?」と聞かれる程度ですし、それすら聞かない業者もいます。

要するに約束通り払ってさえくれればその出どころが、給与所得者であろうが、親であろうが親戚であろうが、かまわないというスタンスなのです。

個人再生では裁判所が収入書類をチェックする

一方、個人再生ではそのようなわけにはいきません。

裁判所が給与明細書、確定申告書類などをしっかりチェックして返済能力を見ていますので、債務者自身の稼ぎがあること、そしてそれが安定していることにより返済の可能性が証明されなければ再生計画を認可してもらうことができないのです。

かかる費用

かかる費用はどの位違うの? 個人再生の場合、裁判所も絡むから、やっぱり費用が高いのかな? 個人再生の場合、裁判所に支払う金額は2万円程度なんだけれど、弁護士事務所などに依頼する費用が高くついてしまう事になるよ。

任意整理では事務所によって大きく異なる

任意整理はもちろん裁判所の費用がかかりませんので、あとは専門家の報酬になりますが、どこの法律家に依頼するかということでだいぶ費用にばらつきが出てきます。

着手金がかかる、かからないということも事務所により違いますし、1社あたりの報酬がいくらなのか(相場では2万~3万程度)など、確認しなければわからないことが多いため、依頼する前に必ずいくつかの事務所に見積依頼をすることが必要でしょう。

個人再生では裁判所の費用と専門家費用の両方がかかる

個人再生では裁判所に支払う手続き自体の手数料がかかりますが、これは2万円程度ですのでたいした負担ではありません。

しかし、裁判所によって「個人再生委員」とよばれる人が選ばれることがあり、この人に対する報酬分の負担が発生することがあるのです。

地方によっても異なりますがだいたい15万円~20万円くらいになることが多くなります。

それとは別に法律家に依頼すると報酬がかかりますが、住宅ローン特則の有無や債権者数などによりかなり異なり、25万円~50万円程度まで幅があることも考えられます。

個人再生は債務整理の中でも特に複雑で難解な手続きになるため自分ですることはかなり難しいといえますので、専門家費用は必要経費と割り切らなくてはなりません。

職業制限

任意整理や個人再生で、その他に影響が出てしまう事ってどんな事? 個人再生の場合には、官報に記載されてしまうという事もあるけれど、どちらの場合にも、ブラックリストに記載されてしまうという事が今後の生活の中でも影響が出てしまうかもしれないね。

自己破産者のような職業制限については任意整理、個人再生ともにありません。

官報への掲載

任意整理は官報に記載されない

任意整理は私的な手続きですから、政府の機関紙である「官報」に掲載されることはありません。

個人再生は官報に「3回」掲載される

個人再生については、

- 「個人再生手続き開始決定」の時

- 「書面決議に付する決定」または「再生計画案についての意見聴取」の時

- 「再生計画認可決定」の時

の合計3回、官報に掲載されるため、住所と氏名が公表されてしまうことにはなりますが、そもそも官報は一般の人が見るような性質のものではないので、これによって知人にバレるような心配はまずないといっていいでしょう。

むしろ官報による影響で心配なのは、知人バレよりも「信用情報機関」のブラック情報についてなのです。

信用情報への記載

個人のお金の借入れや返済状況などを集約している機関が「個人信用情報機関」とよばれるものです。

ここには滞納や債務整理などの事故情報も掲載されますので、3ヶ月程度以上の滞納がある人は「異動」とよばれるブラック情報が掲載されている可能性が高くなります。

任意整理、個人再生ともに手続き開始前にすでにブラックの状態になっている人も多いのですが、特に個人再生については「KSC」とよばれる銀行系の信用情報機関においては「官報情報」として10年間の掲載となりますので、その間は新たな借金ができないこともあります。

任意整理では信用情報機関により掲載のスタイルは異なるものの、ブラック期間はおおよそ5年と言われています。

ただこれも決して法律で貸してはいけないと決まっているわけではないため、5年経過前に借りられてしまうことも少なくないのです。

連帯保証人への影響

借入に保証人が付いている保証債務である場合には、どうなるの? 任意整理の場合には、保証人に迷惑をかけてしまう事はないのだけれど、個人再生の場合には、確実に保証人に迷惑をかけてしまう事になるよ。

任意整理は影響がないことが多い

任意整理の場合、返済を前提として交渉していきますし、債権者側もあくまで利息分をカットされるだけで元本を返してもらえないわけではありませんので、主債務者の返済が一時的にストップしているからといってすぐ連帯保証人に請求するということはあまり考えられません。

つまり正常に手続きが進んで約束通り完済に至れば、連帯保証人には何ら影響を及ぼさないこともあります。

しかし、もし任意整理による和解が済んで主債務者がその内容の返済をすることができなければ確実に連帯保証人に迷惑をかけてしまいます。

個人再生はほぼ連帯保証人に迷惑をかけてしまう

個人再生の場合、全債権者を巻き込む手続きであるため、連帯保証人への影響は避けられないことになります。

しかも、主債務者は元本を減額してもらっていますが、連帯保証人はこの恩恵を受けることができないのです。

住宅ローン

住宅ローンや車のローンなどが残っている場合には、どちらの債務整理がお勧めかな? 住宅ローンの場合には、任意整理でも個人再生でも住宅を残すことが出来る可能性があるけれど、車のローンの場合には、個人再生をする事で、車を手放さなければいけなくなってしまう事がほとんどとなるよ。

任意整理で住宅ローンを残すなら元々、収入が安定していることが条件

住宅ローンが入っている債務者については、その他の債権者を利息引き直し計算によって算出し、その残債務(しかもそれ以上の元本減額はなし)プラス住宅ローン(そのままの金額)を支払っていかなければならないことになります。

よって、ある程度元々の収入が安定していた人でなければ難しいのが現実です。

ただ、高金利の消費者金融が多くてそれらすべてが過払いになっていた、などのケースでは今後住宅ローンだけになるわけですから生活がかなり楽になることもありうるわけです。

個人再生で住宅ローンを残すなら「住宅ローン特則」を使うしかない

個人再生手続きの選択肢の1つとして「住宅ローン特則」というものがあります。

「住宅を残しながら債務整理!」という文句がよく使われますので、これに誘われて個人再生を希望する人も多いのですが、この特則では住宅ローンそのものを減額してもらえるわけではありません(リスケジュール等で支払い方法を変えるのみ)。

住宅ローン+減額されたその他の債務を並行して支払っていかなくてはならないのですが実際には難しいことが多く、制度としてはそこまで活用されているわけではないのです。

車のローン

任意整理では車のローンを外して手続きする

オートローンを組んでいる場合、「所有権留保(ローンの会社が車検証上の所有者)」になっていることが多いのですが、これはもしローンを返済しきれなければ車が担保(借金のカタ)の役割を果たす仕組みになっているのです。

よって、ローンの会社に債務整理の通知を出すと担保である車を引き揚げに来て、それを売却することにより返済の一部に充当されることが通常ですので、簡単に手続きに巻き込むことはできません。

任意整理できそうな見込みがある場合はオートローンの債務はひとまず外しておき、その他の債務が利息引き直し計算でどのくらいになるかを見て任意整理の可否を判断します。

このように基本的な進め方は住宅ローンと同じですが、車のローンの場合は住宅ほど支払いが高額ではないのが普通ですから、他の債務を利息引き直し計算で減額できれば車のローンは同時平行で支払っていけるケースが多くなるでしょう。

個人再生では原則として車は取られてしまう

上記の「所有権留保」の状況では、個人再生をするとまず車を引き揚げられてしまうことは避けられないでしょう。

ただ、(任意整理の場合も同じですが)所有権がたとえばディーラーなどになっており、債権者と一致していない場合には引き揚げを避けられることもあります。

このあたりは普通車と軽自動車、また裁判所の過去の裁判例も一致していない部分があるため、手続きの前に法律家に車検証を見せてアドバイスを受けることをおすすめします。

家族に知られる可能性

家族にばれずに債務整理の手続きを進める事って可能かな? 任意整理であれば、家族にバレずに行う事が可能となるよ。

任意整理は注意深く手続きすればバレない

任意整理は、裁判所が絡んでいないわけですから要するに「法律事務所」「債権者」この2つからの電話や郵便を上手に家族の目から隠せばバレずに手続きすることも可能なわけです。

法律事務所には「必ず連絡は携帯に、書類は事務所に取りに行く」ことを徹底すれば大丈夫ですし、法律家に頼んだあとはほぼ債権者との接触はなくなります。

気をつけたいのは「完済した後の契約書は法律事務所に送ってほしい、連絡は携帯に」と債権者にも伝えておくことです。

個人再生は隠して手続きすることは難しい

個人再生は、自分だけではなく家計を一つにする家族の分の源泉徴収票や給与明細書、財産の書類を出さなければならないこともあり、家族に内緒で手続きすることはほぼ不可能に近いといえます。

任意整理も同じことではありますが、債務整理を家族に内緒でやろうとすることは元々あまり好ましいことではありません。

たとえば後で「なぜ自分がマイホームを買いたいと言っているのに相手がかたくなに拒否するのか?」といった疑念が相手に湧いた時に実はローンを組めないことが発覚し、決定的な夫婦の亀裂が入るようなことも考えられるからです。

任意整理と個人再生の違い、まとめ

任意整理と個人再生には、たくさんの違いがあるって事がよく分かったよ! 違いがたくさんあるからこそ、自分にとって、どの債務整理が一番良いのか、検討することが大切となるよ。 債務整理が失敗となってしまう事がないよう、専門家と相談しながら、決めるようにしよう!

ここまでの解説を一覧にまとめるとこのようになります。

| 任意整理 | 個人再生 | |

| 手続きの方法は? | 私的な和解 | 裁判所の手続き |

| 債権者を選べるか? | 選べる | 選べない |

| かかる期間は? | 最短で1~2カ月 | 6カ月以上 |

| 返済期間 | 平均的に3年くらいまで(債権者によっては5年くらいまで認めることも) | 基本は3年、特別の事情がある場合で裁判所が認めれば5年 |

| 減額効果 | 高金利取引の引き直し〇

元本減額× |

高金利取引の引き直し〇

元本減額〇 |

| かかる費用 | 法律家の報酬が債権者1つにつき2万~3万円くらいから(各法律家による) | 裁判所の費用が2万~20万円くらい

法律家の報酬が25万~50万円くらい |

| 職業の資格制限 | なし | なし |

| 官報への掲載 | なし | あり |

| 信用情報への掲載 | あり | あり |

| 連帯保証人への影響 | 場合によっては影響あり | 影響あり |

| 住宅ローン | 残せることもあるが難しい | 残せることもあるが難しい |

| 車のローン | 残せることもある | 残せない |

| 家族に知られる可能性 | かなり低い | ほぼ知られる |

任意整理と個人再生のどちらにも共通する要件は「債務者に返済能力があること」でしょう。

両者の特徴の決定的な違いは元本の減額ができるかどうかです。

費用や期間など色々な面で任意整理の優位性が目立ちますが、元本を減額しなければ支払能力のない人にとってはもともと任意整理が無理なため、個人再生か自己破産しか選択肢はないことになるのです。

自分は任意整理と個人再生どちらに向いているのかわからない人はこのような手順で判断します。

- 「債務整理から外したい債権者」を除き、高金利の分については利息引き直し計算をする。

- これにより算出された残債務額に「最初に外していた債権者の残債務」を足して残債務総額を出す。

- 債務が残った(=過払いではなかった)債権者について、元本の減額なしでも分割なら支払えそうかを考える。債権者の顔ぶれを見てどの程度の期間まで分割を認めてくれそうか、将来利息を0にしてくれそうかなどの要素も加味しなくてはならないため、債務整理実務に精通した法律家でなければ難しい。

- 分割で支払えるなら任意整理、無理そうなら個人再生を選択する。

繰り返しますが、これらの手続きの決定を自分ですることは大変難しいといえます。

なぜなら債権者の対応が近年では厳しくなり、さらに多様化しているため、債務整理経験のない個人が「任意整理になったら相手はどう出てくるのか」を予測することはほぼ不可能だからです。

インターネット上の情報もありますが、それも刻々と変化しているため、鵜呑みにすることはできないのです。

いったん決めた手続きを途中で変えることはそれまでの交渉等にかけた時間と手間を無駄にしてしまいますから、実際に手続きを選択する際は、信頼できる法律家の意見をしっかり聞くという心構えを持っておかなければなりません。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続土地国庫帰属制度って何?対象や利用方法を解説します。 - 2024年4月17日

- 特別寄与料ってどういう制度?対象や条件は? - 2024年3月14日

- 親子共有名義の不動産の場合、相続はどういう扱いになるの? - 2024年2月16日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...