個人事業主の借金。自己破産をする場合に知っておいた方が良い事とは、専門家が解説します

今回の記事では、個人事業主が自己破産手続きを進める時に知っておいた方が良い事や注意点について、詳しく見ていこう。

個人が自己破産をする場合、自分自身の生活などのための借金だけではなく、事業性の借金がある人もいます。

法人成りをしていないものの「個人事業主」として商売をしていた人がこれに当たります。

では、自分の借金、事業の借金が両方ある人の場合、自己破産の手続きは通常とどう違うのかなどを考えてみましょう。

個人事業主が自己破産をする場合には非事業者とどう違うの?

個人事業主は法人ではないため、一応、手続きの括りとしては「個人破産」に入ります。

ただ、個人事業主の場合は非事業者と比べると借金の金額が大きくなったり、財産の内容も複雑多岐に渡る傾向があります。

よって、手続きも簡単ではないことは覚悟しておかなくてはなりません。

個人事業主の自己破産は管財事件になる

自己破産には大きく分けて「同時廃止」「管財事件」の2パターンがあります。

※同時廃止・・債務者に配当できるような財産および免責不許可事由(詐欺的借入等)がないため、破産手続開始決定と同時に破産を廃止(手続きを終わらせる)すること。通常この後すみやかに免責の手続きに移り、手続き全体が非常に早く終結する。

※管財事件・・債務者に配当できる財産があったり免責不許可事由(詐欺的借入等)がある場合に破産管財人が選任されて配当や調査などが行われる。これらが終結すると免責手続きに移るが、全体として手続きが長期化することもある。

一般的に、個人の破産については債務額もそこまで大きくなく、これといった財産もないことがほとんどなので、8割方のケースは(管轄にもよる)「同時廃止」に振り分けられることになります。

しかし個人事業主が自己破産を申し立てた場合、非事業者よりは財産が多いこと、また、より慎重に財産、負債の調査や免責手続きをしなくてはならないことから通常は「管財事件」に振り分けられると考えておいた方がよいでしょう。

処分される財産の違い

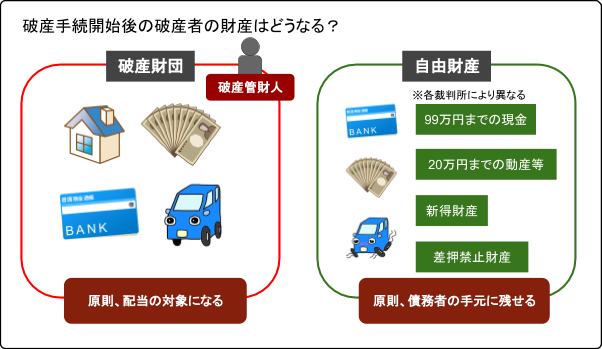

自己破産をすると基本的に破産者の目ぼしい財産はすべて「破産財団(お金に換えて債権者に配当するべき財産の集合体)」に組み入れられ、破産管財人の管理下に入ります。

非事業者であれば、自己破産に至ってしまった人の財産は管財事件になってもそこまで多くないのが普通であり、手がかかるといえば不動産の処分が必要な場合ではないでしょうか。

自動車については初年度登録から5年以上経っていれば処分の対象にならないことがほとんどですし、あとは保険の解約返戻金等が問題になる程度というケースが多いと思われます。

一方で事業者については事業用の資産もあるため、個人にはない品目も多くなることが予測されます。

- 事業用不動産

- 機械

- 売掛金

- 商品の在庫

たとえばこのようなものが考えられます。

これらを査定して適正な金額で換価し配当に回すということになれば、破産管財人の仕事も非事業者と比べてかなりの時間や手間を要することになります。

これは事業者、非事業者問わず同じですが、破産者が手元に残せる財産は経済的再生のために必要な最低限の財産です(東京地裁の場合は現金は99万円まで、その他は各カテゴリーで20万円を超えないもののみ)。

例外的に「自由財産の拡張(特別に残すことが必要な財産を裁判所に申立てて認めてもらう)」の手続きをすることにより多少増えることはありますが、事業の継続ができるほど残せることは期待できません。

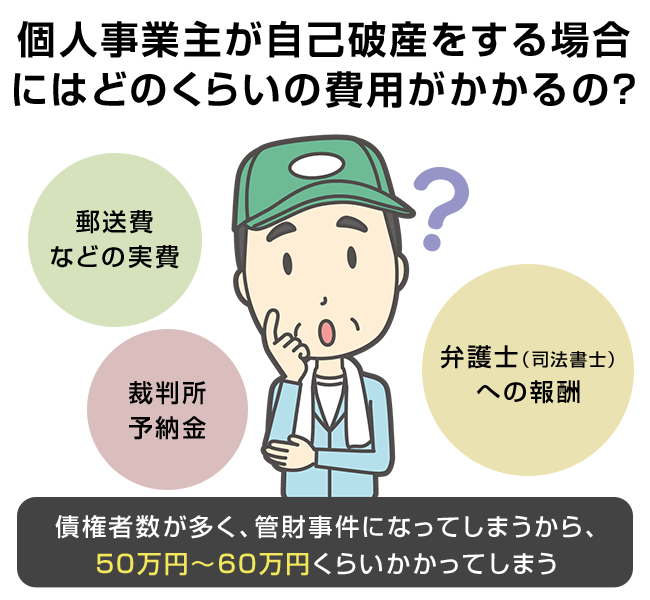

個人事業主が自己破産をする場合にはどのくらいの費用がかかるの?

管財事件となった場合、弁護士(司法書士)報酬の他に裁判所予納金がかかり、これが破産事件における費用の中で大きな割合を占めるのは事業者でも非事業者でも同じです。

管財事件にかかる費用とは

【自己破産の費用例】

|

弁護士 |

司法書士 |

|

|

相談料 |

無料~1時間1万円 |

無料~1時間6,000円 |

|

着手金(報酬) |

30~40万円 |

20~30万円 |

|

予納金(破産管財人選任) |

20万円~(少額管財事件になった場合) |

|

|

裁判所関連の諸費用 |

計30,000円くらい(収入印紙、官報公告費用、郵便代) |

|

|

総額の例 |

※同時廃止の場合 440,000円+消費税 ※少額管財の場合 640,000円+消費税 |

※同時廃止の場合 336,000円+消費税 ※少額管財の場合 536,000円+消費税 |

自己破産が管財事件に振り分けられた場合にかかる費用とは、

- 弁護士(司法書士)への報酬

- 郵送費などの実費

- 裁判所予納金

といったものが考えられます。

標準的な費用としてはこれらの項目を合わせて50万円~60万円くらいになることが多いのではないでしょうか。

弁護士(司法書士)費用については個人事業主の自己破産では債権者が多かったり、債権額が多額だったりするために非事業者より高くなりがちです。

また、予納金についてですが、「少額管財(規模の小さい破産)」「通常管財(大きな法人など規模の大きい破産)」で大きな違いがあります。

- 少額管財では(東京地裁で弁護士が代理人になったら)基本は20万円程度

- 通常管財では50万円以上

となっていますが、個人事業主の管財事件ではよほどの規模でない限りは「少額管財」になるため、予納金は20万円程度と考えておけばよいでしょう。

通常管財になるのはむしろ例外的なケースだからです。

なお、予納金については地方裁判所により扱いが異なり「分割払いを認めている裁判所と認めていない裁判所」があります。

認めていない裁判所になった場合、もし申立て後に予納金が払えないとなるといったん破産手続き自体を取り下げなければならないことになってしまいます。

もし事前にその破産者の管轄裁判所が「一括払いしか認められない裁判所」であることがわかっているなら、あらかじめ予納金の調達方法を考えておかなくてはなりません。(親族からの借入や過払い金からの調達など)

個人事業主が自己破産をする場合の確定申告

確定申告を進めておく方が、自己破産手続きをスムーズに進める事が出来るんだよ。

個人事業主は「確定申告」によりその年の収支がはっきりしますが、確定申告と自己破産手続きの関係はどうなっているのでしょうか?

自己破産前には確定申告をしておくのがオススメ!

自己破産前にきちんと確定申告を行い収支を明確にしておくことは自己破産申立ての書類を作成する上でも有益です。

特に、所得証明書のような公的証明書発行は確定申告が前提となるため、未申告であれば不都合が出てきます。

自己破産には所得証明書が必要ですが、出せない事態になれば裁判所に対してその旨の上申書を出す形で対応するしかないことになります。

確定申告をしていなくても自己破産はできるの?

確定申告を済ませてから自己破産する方がベターではありますが、していないからといって自己破産ができないわけではありません。

裁判所と税務署の業務は連動しているわけではないからです。

なお、納税の義務については自己破産によっても免れるわけではないことに注意が必要です。

このように、自己破産による免責の対象とならない債権を「非免責債権」といいます。

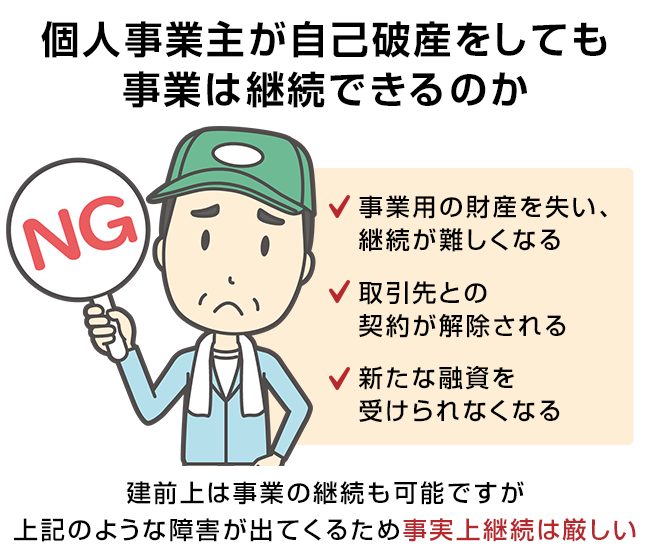

個人事業主が自己破産をしても事業は継続できるのか

継続する事はできるのかな?

では、自己破産をした後に今までしていた事業がどうなるのかを考えてみましょう。

個人事業主の場合は法人のように「自己破産によって法人格を失って当然に事業終了」とはなりません。

事業の主体である個人は依然として存在するため、一応建前上は事業の継続も可能です。

ただ、下記のような障害が出てくるため事実上継続は厳しいと言わざるを得ません。

事業用の財産を失い、事実上継続が難しくなる

事業を継続しようと思えば、業種によっては必要な設備が整っていなくてはなりません。

上記のように、自己破産によって事業用の機械や動産類も破産管財人により処分されてしまうため、建前上は事業の継続が可能であっても事実上、稼働できないことが想定されます。

取引先との契約が解除される

たとえば事業に伴う賃貸借契約、雇用契約、水道や電気、動産のリース契約など設備や人を回していくためのさまざまな契約をしていたはずですが、これらを解除しなければならないことになります。

新たな融資を受けられなくなる

日本では自己破産をした場合、「信用情報機関」に一定期間事故情報が掲載されてしまい、その間は融資が受けられない可能性が極めて高くなります(ブラックリスト)。

※信用情報機関・・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している。

|

信用情報機関 |

記録内容 |

期間 |

|

KSC |

入金の有無、延滞・代位弁済・強制回収手続等 |

契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

|

官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) |

当該決定日から10年を超えない期間 |

|

|

CIC |

報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 |

契約期間中および契約終了後5年以内 |

|

JICC |

入金日、入金予定日、残高金額、完済日、延滞等 |

契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

|

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 |

当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

こちらの表からわかるように「KSCでは官報に公告された情報は10年」掲載されることになります。

つまりその期間は仕入れ等で融資を受けることを前提としている業種では、資金調達ができないことから、結果として事業の継続が不可能になると考えなくてはなりません。

取引先に自己破産が知れると信用を失う

取引先は自己破産の手続き前から支払いなどの状況によって「この個人事業主は経済的に行き詰まっている」と勘付くことが普通ではないでしょうか。

そして、債権債務関係を清算しなければならない相手先については手続き開始によって必然的に信用を失うことになり、取引の終了が避けられないでしょう。

事業を継続できるケースとは

もし事業を継続できるケースがあるとしたら、それは「固定費や仕入れなど、事業継続にあたってかかる資金が極めて少ない」業種でしょう。

たとえば、コンサルタントのように「ノウハウを提供する」タイプや、リラクゼーションサロンのように「技能を使って対価を得る」タイプの商売であれば仕入れの必要がほとんどありません。

自分の自宅で行い、自分保有の携帯電話を使用し、あとは自分の頭脳、技能、身体さえあればどうにか商売が成立するような人は継続を検討してみてもよいのではないでしょうか。

ただ、自己破産においては「職業制限」が存在しますので、破産手続開始決定から免責許可決定がおりるまでは、経費がかからない職種でも仕事ができないこともあるので注意しましょう。

自分の事業の継続可能性については自己破産の手続き前に弁護士(司法書士)に相談しておくとよいでしょう。

事業をたたんで転職することが必要であれば、自己破産手続きと同時に新たな就職活動も並行してやっていかなくてはなりませんので、個人の破産よりも綿密にスケジュールを立てておくことが必要です。

まとめ

債権者数が多くなってしまうと、その分手続きも大変なんだってことが良くわかったよ。

事業継続を希望している場合には、弁護士に相談しながら債務整理を進めるのがお勧めだよ!

- 個人事業主の自己破産は基本「管財事件」となり、破産管財人によって事業用財産も含めて換価、配当されることになる。

- 確定申告を怠っていた個人事業主は、確定申告を済ませてからの方が書類も作成しやすいが、確定申告をしていなければ自己破産できないわけではない。

- 個人事業主が自己破産した場合、事業用の工場や機械なども配当に回され、新たな融資も難しいため通常は事業の継続が難しいが、固定費や仕入れ等が必要ない一部の業種に限っては継続できることもあるので、事前に弁護士(司法書士)に相談してみるとよい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...