借金が返せないとどうなる?対策集

借りたお金を返すことが出来なくなってしまうと、その先はどうなってしまうの? 夜逃げになるの? 夜逃げをしても、何の解決にもならない事がほとんどとなるんだよ。 借金を放置し続けているとどうなってしまうのか。 今回の記事では詳しく見ていこう。

借金が返せないと、その末路はどうなってしまうのでしょうか?

時効は?取り立て?督促や催促を放置したらやばい?どこに相談すれば良いの?など、借金が返せない時の疑問に答えます。

一番よくある勘違いとして、「返済期限までに返済できない=自己破産」と選択肢を決めつけていることです。

合法的に借金を整理する方法は自己破産以外にも存在します。

それぞれ、借入先ごとの対策、金額ごとの対策など書いていますので参考にしてみて下さい。

借金が返せないとどうなるのか?

返せない借金を放置した場合、最終的にはどうなるのでしょうか。

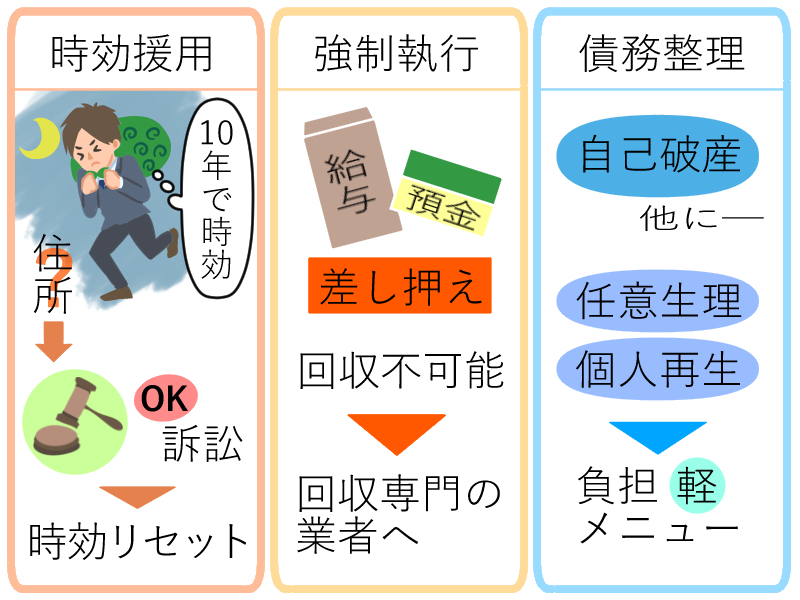

大きく分けて返せない、返さない場合の結末は次の3通りになるでしょう。

- 逃げ切る(合法・違法両方を含めた意味で)

- 強制執行(差押え等)で回収されてしまう

- 債務整理で合法的に解決する

借金から逃げ切る

1つ目は、合法的な意味では時効を援用したことによって返済義務から解放されることです。

つまり、一定の期間(5年、10年)、借金が返済されないにもかかわらず債権者が請求や訴訟などもせずに放置すると、債務者は時効を援用して返済を免れることができる場合があります。

違法な意味では事実上の逃げ切り(夜逃げなど)です。

夜逃げした場合にどうなるのか?ということですが、特に単身の人では住民票を残したまま身体だけ他の場所へ行ってしまうパターンはあるようです。

ただ、やはりその先は身分を明かせない状態になるだけに、日雇い労働などで現金を搾取される可能性も高くなります。

数年行方をくらましておけば時効が成立するから大丈夫なのでは?と思うかも知れませんが、住民票で本人の居場所を突き止められなくなった場合でも訴訟をすることはできるのです。

郵便が本人に到達しない場合は裁判所に必要事項を掲示して訴状が到達したとみなす「公示送達」という方法です。

このような方法で裁判をされれば時効期間はリセットされてしまいますから、この先、普通の人生を送りたいのであれば夜逃げはあまり賢い方法とはいえません。

強制執行(差押え等)で回収される

2つ目の強制執行とは、電話や手紙などで効果がない債務者に対し、給料や不動産、預金を差し押さえるなどして回収をはかることです。

とは言っても、一般の人が想像するように、いきなり債務者の自宅に行って金目の物にベタベタ紙を貼る、などということはありません。

差押えをしようと思えば「債務名義」といって、裁判の勝訴判決など、差押えの根拠となる書類を取ってからでなければできないのです。

差押えができる範囲は無限ではなく、たとえば給料であれば所得税、住民税、社会保険料を控除した金額の4分の1までとなっています。

現在、回収が不可能になった貸付については多くの場合、サービサーと呼ばれる債権回収専門の会社に売り渡されることが多いです。

不況に伴う不良債権の増加で、効率が悪く、さばききれない回収業務を避けようというものです。

公的に発表されている数字ではありませんが、元々貸し付けていた業者からサービサーには元の債権の2~3%の金額で売り渡されているのが実態のようです。

ですから、サービサーとしては全額回収できなくても十分儲けは出ることになります。しかし、破産されてしまっては元も子もありませんから、交渉によっては、現実的に返済可能、かつサービサーとしても利益が出る「生かさず殺さず」の条件で和解することもあるでしょう。(かなり肝の据わった交渉力と開き直りが必要)

債務整理で合法的に解決

3つ目の債務整理は、借金苦にあえぐ人にとっては一番立ち直りが確実になる方法です。

債務整理というとどうしても自己破産を連想する人が多いのですが、自己破産だけが選択肢ではなく、そこまで至らない人のための任意整理、個人再生といった「返済はしつつも今までより負担が軽くなる」メニューも用意されています。

夜逃げしたり、差し押さえを受けて財産を取られ、なおかつ債務が残るかも知れないという苦労に比べたら債務整理の方がずっと楽で後遺症の少ない方法と言えるのです。

下記の記事では、「自己破産をしないですむ方法」を特集しています。どうしても破産を避けたい方は合わせてお読みください。

↓自己破産をしないですむ方法

https://xn--x0qu8arpm90d4uqbt4a.xyz/3706/

信用情報(ブラックリスト)の取り扱い

上記3つの結末となった場合には、いずれもブラックトリスト、いわゆる信用情報というものに登録されます。

ブラックリストに登録されてしまうと、およそ5年~7年前後は新規の借入やクレジットカードの作成、住宅ローンやカーローンなどあらゆる借入はできなくなると考えてください。

信用情報やブラックリストに関して詳しく知りたい方は、下記の記事も併せてお読みください。

借入先別でみる借金問題の解決策

借入先によって、解決策は変わってくるの? 消費者金融などの街金からの借入の場合には、過払い金が発生していないかどうかを確認する必要があるんだよ。 詳しく説明するね。

その他にも、闇金融からの借り入れは、返済の必要はないなど、借り入れ先によって解決策が異なる場合があるんだ。

借りている金融業者によっても取るべき対策は変わってきます。

次は、借入先ごとに借金対策を見てみます。

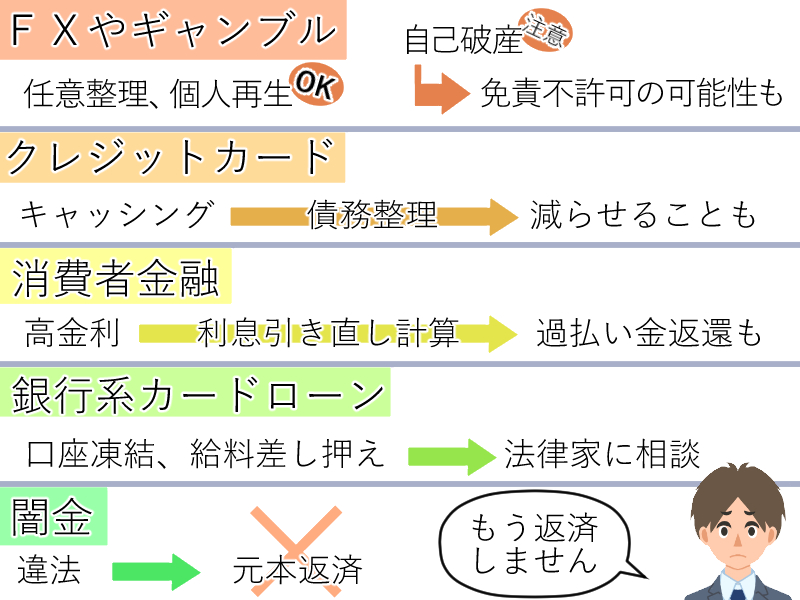

FXやギャンブルで作った借金

FXのような投資やギャンブルで作った借金を債務整理するなんてことはできないのでは、と考える人もいるのですが、そのようなことはありません。

任意整理や個人再生であれば現在の収入や今後の見通しは重要であるものの、借入原因は問われません。

自己破産しようとする場合だけは注意が必要で、「あまりにもギャンブルや浪費の割合が多い」と判断されれば「免責不許可事由」になる可能性があります。

免責不許可事由というのは、借金をチャラにさせるのにふさわしくないような事柄です。

たとえば借金のほぼ全てがパチンコとか、債権者をだまして借りたとか、要するに人として不誠実な行為があった場合はこれに該当すると思ってよいでしょう。

免責不許可事由がある人は、破産手続において「破産管財人(ほぼ弁護士)」が選任されて事情の聴取を受けます。

その中で真実を正直に話し、反省しているという姿勢が明らかに見て取れれば多くの場合は破産管財人が「免責が相当である(ふさわしい)」という意見を裁判所に出し、最終的に「裁量免責」という形をとって借金を0にすることができます。

ですから、本当に免責不許可になるケースというのは全体の中でもわずかで、特に悪質性の高い事案と考えられるのです。

クレジットカードで作った借金

クレジットカードの利用には二種類あります。

カードで物を購入する「ショッピング」と、お金を借りる「キャッシング」です。

ショッピングについては利用者が認識している借金額そのままが丸々残っていると思ってよいですが、キャッシングについては消費者金融同様、過去の取引では金利が高すぎたことがあり、これについても債務整理で減らすことができる場合があります。

消費者金融(カードローン)に借りた借金

消費者金融の貸付(クレジット会社のキャッシングも)は、平成22年に改正貸金業法が施行される前の取引では非常に利息が高いものでした。

弱い立場であった借主は貸金業者に言われるがままに高い利息で契約し、何十年もの間、いっこうに元本が減らない中で返済を続けてきた人も珍しくなかったのです。

これを整理することで一気に100万円単位で借金が減ることもあります。

ですから、返せないと思い込んでいた人が実はとっくに返し終わっていたということもあるのです。

一体、どのような仕組みでそうなってしまうのでしょうか?

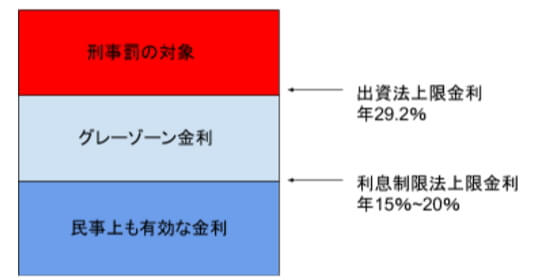

従来、貸金業者の利息については2つの法律があり、非常にわかりづらいものだったのです。

「利息制限法」(上限利息を低く設定した法律)、「出資法」(上限利息を高く設定した法律)の2種類があり、たとえ利息制限法を超えていても、債務者がそれを納得しており、一定の書面を交付していれば出資法を超えていない限り有効な利息の弁済であるとされてきました(いわゆるグレーゾーン金利)。

要するに、従来はグレーゾーン金利にあたる部分は、民事上無効であるにもかかわらず債務者が任意に支払っているのだから有効である(みなし弁済)という主張を貸金業者側が展開することが多かったのです。

しかし、平成15年くらいから、みなし弁済の条件を厳格にする判決が裁判所によって次々と出されるようになり、現実的にみなし弁済が認められる場面が非常に少なくなってきました。

実際に消費者が納得しているのではなく、やむにやまれず高金利で契約しているという現実を裁判所が認めたわけです。

実際に過去の取引を計算する際には、利息と思って支払っていた部分を元本に充当する計算をしますので、元本が終わっても返し続けているということがしばしばおこるのです(過払金)。

特に高金利で5年以上取引をしていた人は、「もう支払えない、破産しかない」と思い詰めていても逆に過払い金を返還してもらえるケースがあるため、専門家に利息の引き直し計算をしてもらうことが必須でしょう。

銀行カードローン系からの借金

ただし、ここ5年くらいの期間で借り入れた銀行カードローン系の督促状に関しては、注意が必要です。

内容としては、「差し押さえ」「強制執行」などの文言がありますが、決して脅しではなく実際に銀行口座を凍結されたり給料を差し押さえされるケースもあります。

このような手紙が届いている場合には早急に弁護士や司法書士に相談し対応を考える必要があります。

闇金に借りた借金

闇金というのは、登録貸金業者ではない、違法な営業をしている業者全般を指す呼び方です。

一般的には利息が極端に高い(年利1000%など)、取り立てが厳しい(脅迫、いやがらせ)のが特徴ですが、最近では警察に通報されないよう対応を紳士的にした「ソフト闇金」なるものも出現しています。

昔のようにぱっと見でわかりやすい「いかにも」という風貌ではない金融会社も多いため、優しそうだから大丈夫だろうと油断して借りてしまい、毒牙にかかるケースもあるのです。

いったん、闇金と関わりを持つと、法律的な理屈は通用しないと思っておきましょう。

彼らは、要するに法律のルールなどは度外視して取れるところから取る、取れないところからはさっさと手を引く、というスタンスで仕事をしているわけです。

クレジットカード現金化と呼ばれる、ショッピング枠ギリギリまで債務者に買い物をさせ、安い金額でその品物を買い取るというような手口も年々増えています。

クレジット現金化は、規約で禁止されている行為となりますから、決して利用してはいけません。

闇金は、ここからは金が引っ張れると思えば職場や親戚、友人までとことん追いつめ、連絡してきますし、もうこれは効率が悪い、取れないと思えば諦めます。

こういった闇金業者はそもそもが違法ですから元本すら返済する必要はありません。

しかし、そこを人間の良心に付け込んだり恐怖心を煽ったりして巧みに取り立てるのが彼らのやり方です。

もちろん、最初から関わりを持たないことが一番なのですが、万一、関わってしまった場合、とにかく毅然とした態度で「もう返済はしません」と言い放つ以外にありません。

闇金の実態については下記の記事でも詳しく書いています。

借金が返せない金額はいくらからか?

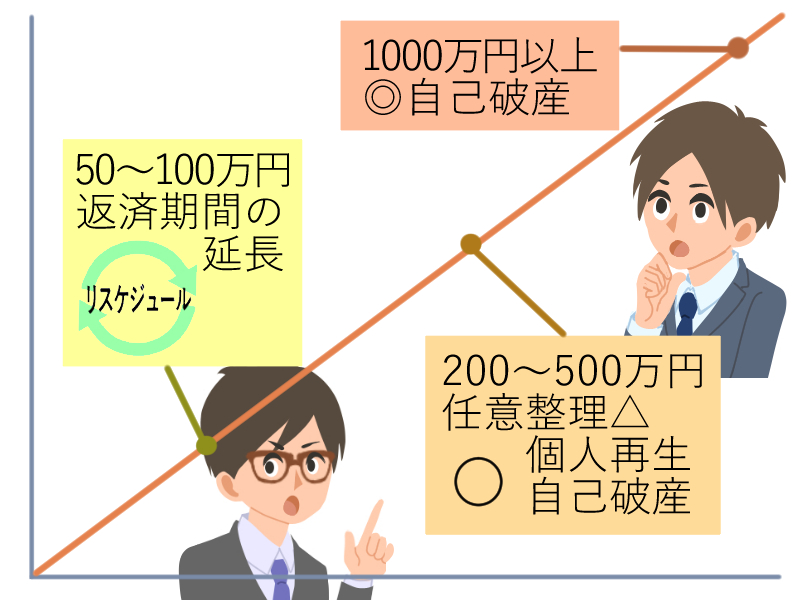

借金の金額によって解決策は変えるべきなのかな? そうだね。 収入によっても変わってくるけれど、多重債務者となっておらず、借り入れている金額が少ない場合には、自己破産を選ぶ必要はないし、逆に多額の借金である場合には、任意整理を選ぶ事は難しいんだよ。

自分の抱えた借金がいくらになっているのか、それによってできる対策、取るべき対策も異なります。

50万円~100万円の借金が返せない場合

100万円以下という比較的少額の借金を持っているものの約束通りの返済が難しい人は、債権者が話し合いに応じてくれるようであれば返済期間の延長(リスケジュール)のような形を取ることが現実的でしょう。

ただ、気をつけたいのは上記のように「高金利業者の利息を見直すと借金が終わっていた、もしくは払い過ぎになっていた」ということが多々ありますのですぐに和解などしてしまわないことです。

高金利業者について始末が悪いのは、業者側から債務者に手紙を出してきて「支払が厳しいのであれば債権債務ゼロで和解しましょう」などと言ってくるケースがあることです。

つまり、借金をチャラにしてあげると見せかけて和解書を作成し、債務はないが業者側からも何も返すものはないと認めさせることにより、債務者側からの過払金請求を事前に封じようという作戦なのです。

残債務があるのに業者が自分からゼロ和解を提案してくることはまず考えられません。

こういった話があったらまず過払金が発生しているのでは?と疑ってかかるべきなのです。

では、高金利業者の利息引き直し計算をしてもなお100万円以下の債務が残る場合を考えてみましょう。

このくらいの債務額の人は、一般的に見れば自己破産には向いていません。というか、自己破産を申し立てても裁判所から「返済する方向で検討できませんか?」と取り下げをすすめられることが多くなります。

これは、もちろん個別事情によりますから、たとえば生活保護の受給中、もしくは受給申請中なので保護費を債務の返済に回すわけにはいかないといったことであれば破産せざるを得ません。

また、生活保護すれすれの困窮生活を送っている、病気で働けないなどの事情がある場合も同様です。

ですから、こういった少額で破産する場合は裁判所への陳述書で事情を説明することが必要になります。

上記のような事情がない人であれば「任意整理」の手続をとることが適切といえます。

任意整理を法律家に依頼した場合、収入等にもよりますが一般的に3年以内くらいでの返済をめどに将来利息なしでの返済計画を立て、債権者と法律家の間で和解交渉をしていくことになります。

200万円~500万円の借金が返せない場合

利息引き直し計算をしても借金の額が200万円以上となると、任意整理では対応できないこともあります。

任意整理は一般的に3年程度の返済となることが多いのですが、対応してくれる分割回数については、残債務の金額や業者ごとにまちまちです。

月々の最低弁済額が定められていることもあります(3000円以上、5000円以上など)。

大手などでは5年まで認めてくれる業者もあるのですが、最近では分割回数には厳しくなる傾向があり、少額だと1年未満での返済やひどい場合は一括での返済を迫られることもあります。

業者側も債務者からの相次ぐ過払金返還請求で経営が圧迫されており、なるべく早く回収して債権管理コストを省きたいという思惑があるのです。

たとえば、月々3万円の返済ができる人が3年で返済できる額は単純に考えて108万円ということになります。

つまり、多少無理をして4万円強くらい返したとしても、一般的なサラリーマンが3年の計画で任意整理できる金額としては150万円くらいまでが限界ではないでしょうか(もちろん個々の家計の事情で違ってくることもあります)。

ですから、年収400万円~500万円くらいで家族4人といった標準的世帯で200万円~500万円くらいの債務を抱える人は、「個人再生」もしくは「自己破産」が適切ということになるでしょう。

正社員で安定収入が見込まれる人は個人再生が向いているといえます。

100万円以上500万円未満の債務については返済額が100万円まで縮減されるので、3年返済とするなら堅実な生活をすればそれほど無理なく返していくことができます。

もし、現在の仕事が非常に不安定とか、妻の出産で共働きできなくなるなど明らかに大幅減収の危険がある場合は自己破産を選択する方が賢明です。

費用や手間、時間のかかる個人再生の手続をようやく終えて返済が始まったがすぐに行き詰まり、結果、自己破産に切り替えるというのは一番無駄が多いパターンだからです。

1000万円以上の借金が返せない場合

もし、利息引き直し計算後の借金が1000万円以上となれば、上記のような年収400万円~500万円くらいの人であれば親族の援助を見込めるなど特殊事情がない限り、自己破産が最も適切といえるでしょう。

金額から見て任意整理は論外ですし、個人再生は500万円以上1500万円未満であれば返済額が5分の1に縮減されますが、仮に債務1000万円の人でも200万は支払わなければならないわけですから、相当生活が圧迫されることになります。

どうしても個人再生、と考える人は、計画を綿密に練り、返済の実現可能性につき裁判所を納得させて再生計画の認可を得るというハードルを乗り越えなければなりません。

借金が返せない時の具体的な対策

借金は返せなければ、どんな対策がお勧めなのかな? 放っておけば時効を狙えるのかな? 借金が時効になることはほとんどないと考えよう。 一番お勧めの方法としては、法律事務所など、専門家に相談する事だね。

では、具体的に「借金が返せない」という状況になってしまったらどうすれば良いでしょうか?

具体的にとるべき行動を見ていきます。

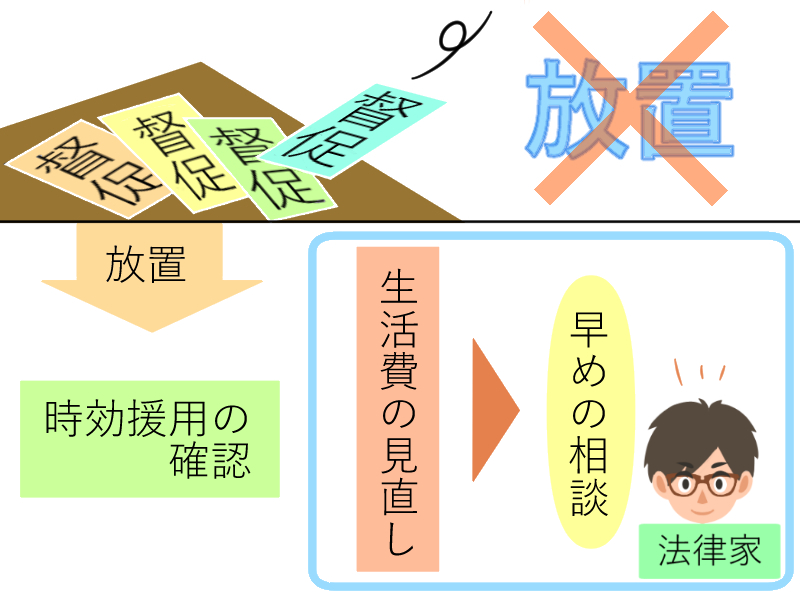

放置は厳禁

返済が苦しくなった時に一番やってはいけないことが「放置」「督促の無視」です。

滞納によって個人信用情報に事故情報として掲載されてしまいますので(いわゆるブラックリスト)その後の住宅ローンやクレジットカード作成に悪影響を及ぼすこともあります。

また、債権者によっては訴訟を起こして給与の差し押さえなどを試みてくることもありますので、そうなると職場にばれて居づらくなることもあります。

「今月の返済が難しい」「いつごろまでにいくらなら返済できそう」など、具体的に相談することにより柔軟に対応してもらえることもありますので決して放置だけはしないようにしましょう。

すでに放置していた人は時効にかかっていないか?の確認

倫理的なことはさておき、法的なことだけ考えれば長期間債務を放置していた人は、時効を援用できる状態になっていないかどうか確認する必要があります。

ただ、大手の業者であれば時効になるものを黙って放置することはまず考えられません。何らかの形で時効を中断する手段を取っていることが通常です。

5年以上の長期間にわたり返済もせず、督促も受けていないので時効が成立しているのではないだろうか?という人は債権者にコンタクトを取る前に法律家に相談しましょう。

無駄な生活費を見直す

収入の範囲で借金を返済できないと思っている人も、家計を見直すと意外と無駄なところが見つかるものです。

特に、それほど苦痛を伴わずに減らせる項目(付き合いで入った保険、無駄な携帯プラン、本人にやる気がないのに漫然と続けている子供の習い事等)をこの際、徹底的に見直してみると意外と1万~2万程度はあっけなく捻出できるかも知れません。

車を手放すことや、住むところを変えるなど根本的な部分から見直すことも大切です。

それでもだめなら債務整理

無駄な出費を見直してもなお、返済が苦しい場合は早めに法律家に相談することが大切です。

早い段階での相談であれば任意整理で対処できた可能性もあったのに、ずるずると引き伸ばしてしまったために状況が悪化し、自己破産しか方法がなくなったという人もいます。

実際に債務整理をするかどうかは別として、相談だけであれば早すぎることはない、と考えておきましょう。

どこに相談すれば良いのか

現在はウェブサイトで法律家の人柄などを知ることもできますので、自分でピンとくる事務所があればそちらに相談してみるのもよいでしょう。

特に債務整理については、無料相談を実施している事務所も数多くあります。

相談したからといって必ずしも依頼しなくてはならないわけではありませんから、相性を確かめる意味でも実際に話してみることは大切なのです。

もし法の前提知識が全くない人は最初の窓口として「法テラス」に相談するのも選択肢の一つです。

法テラスは国の機関であり、一般的な法制度や相談窓口の紹介を行っています(ただ、具体的に個々の弁護士、司法書士をあっせんするわけではありません)。

このような所で大ざっぱな前提の知識をつけてから法律事務所等に相談に行くとより法律家の話が理解しやすくなります。

法テラスに依頼する流れは下記の記事をご覧ください。

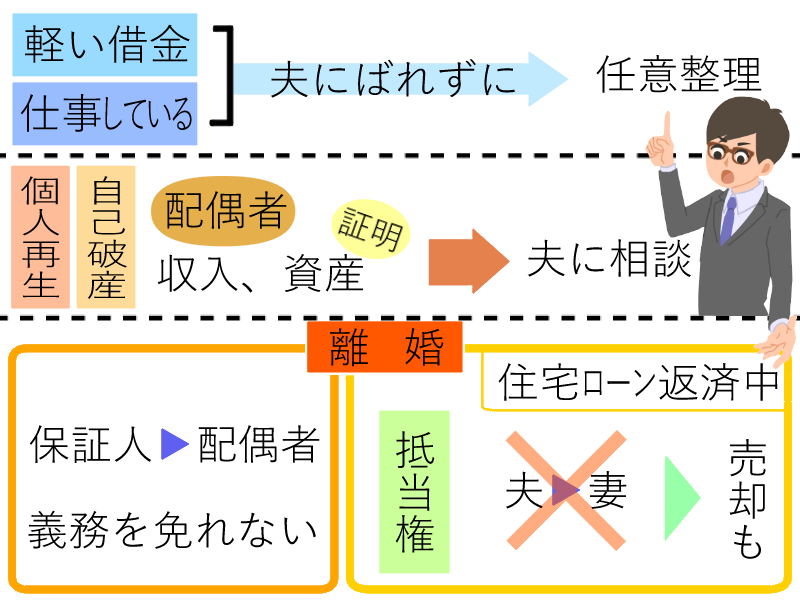

主婦で借金が返せない場合の対策

主婦の場合でも、借金の解決策は同じなのかな? 専業主婦の場合には、借り入れをした事がご主人にバレてしまう確率が高いね。 旦那さんに相談して、それでも解決できないなら、弁護士に相談するのがお勧めだね。

借金問題の相談は、意外にも主婦からの相談が多いのです。

主婦が借金を抱える場合、対策は専業主婦か兼業主婦かで異なります。

もし、借金が比較的軽微なもので仕事を持つ主婦であれば、夫にばれずに任意整理できることもあります。

ただ、個人再生や自己破産となると家計を一つにしている配偶者の収入や資産も証明しなければなりませんので相談せずにするということは現実的に不可能でしょう。

専業主婦となると収入がなく返済するすべがありません。

借金を隠してパートやアルバイトを始めるという手もありますが、子供がいる人は特に時間的に厳しかったり預け先に困ったりするでしょうし、第一、なぜ突然働き始めたのかと夫がいぶかしく思うこともあるでしょう。

やりくり上手な人なら1万円、2万円浮かせることもできるでしょうが、その範囲を超えてしまったらそれ以上隠し通そうと思わず、夫に相談して債務整理に協力してもらうことが一番現実的です。

これもやはり借金が軽微なうちに相談すべきであり、自己破産もやむなしという状態になってからばれるようなことになれば、夫婦の間に決定的な亀裂が入る危険性もありますので、あまり先延ばしにしないことが肝心です。

借金が返せなくて離婚するケースの注意点

では、借金が原因で夫婦仲が悪くなり、ついに離婚ということになったら何に気をつければよいのでしょうか。

借金と離婚の関係については特に大切なことが2つあります。

1.金銭的な「保証」の関係と「婚姻」という身分関係は別物である

夫が妻の保証人になっていた(逆も同じ)ような場合、たとえ離婚しても保証人の義務を免れることはできません。

離婚しようが別居しようが保証人は保証人であり、どこまでも追いかけられることを覚悟しなくてはならないのです。

そして、連帯保証人になっていれば、債権者に請求されても「本人がお金を持っているはずだから先に請求してくれ」という権利すらないということになります。

離婚するから連帯保証人から外してほしい、ということも通用しないと考えるべきです。

もし外してもらえることがあるとすれば、同等の信用力を持つ他の保証人を立てられる場合くらいでしょう。

2.住宅ローン返済中の離婚は複雑になる

住宅の名義が夫、住宅ローンの債務者も夫というケースでは、たとえ財産分与などの名目で妻が家をもらったとしても夫がローンの返済を怠れば住めなくなります。

夫が抱えているローンを丸ごと妻が引継げれば別ですが、その場合は妻自身の与信審査が入ります。

それができるほど妻に信用力があるケースは少ないといえるでしょう。

そして、銀行の抵当権がついている住宅は銀行に無断で所有権を移すことができません。

妻の名義が一部入っているケースも同じで、持分を片方に移して単有(一人の所有物)になる登記をする際は銀行の承認が必要です。

登記の手続上は銀行の承諾書などがなくても所有権を移すことはできますが、強行してしまえばそれはローン契約違反となり、銀行から残債務の一括返済を求められることもあります。

ですから、現実的には、このような状況のもとでは離婚に伴って「ローンを組んだ人自身が家に住み続ける」か、「売却する」ケースが多くなるでしょう。

以上、借金が返せない時の対策について書いてきましたが、どのケースでもまずは「専門家に相談する」ことが大切です。

素人の方がいくら考えても正しい答えは出ません。

まずは今の状況を専門家に打ち明けることが借金問題解決の第一歩です。