自己破産を検討するときに一番重要なことは?経験談・弁護士の選び方も交えてご紹介

もし多額の借金を抱えてしまった時、誰もが「自己破産」を一度は検討するかと思います。

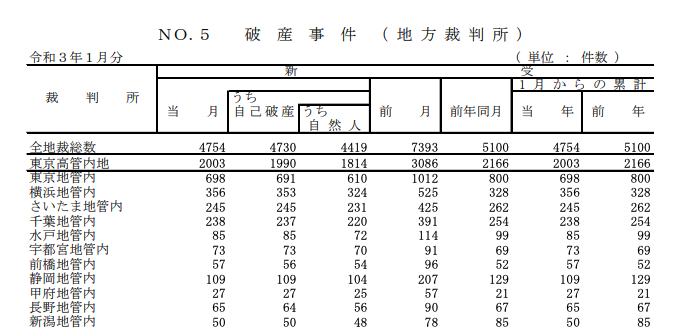

実際に司法統計月報の令和3年1月分速報値を見てみると、1月に自己破産を行った人は4,730件にのぼります。さらに掘り下げると、その前月が7,393件、前年同月が5,100件ですので、単純計算ではありますが、毎月約5,000件前後、年間に換算すると60,000件前後の自己破産が毎年行われているます。日本人の人口が大体1億2,547万人ですので、大体2,091人に1人が自己破産を行っています。

また当社の編集部では、実際に自己破産を行った方の体験談を聞く機会が多いのですが、自己破産を行う方の特徴として挙げられるのは、自己破産をした方が良いのに相談が遅れてしまうこと。こちらもデータを見てみましょう。株式会社プラスワンが実際に借金をしている方を対象とした調査によると、借金のことを誰かに相談したことがあるという人は46.65%と、約半分の方が借金を相談せずに自ら解決しようとしてしまうのです。

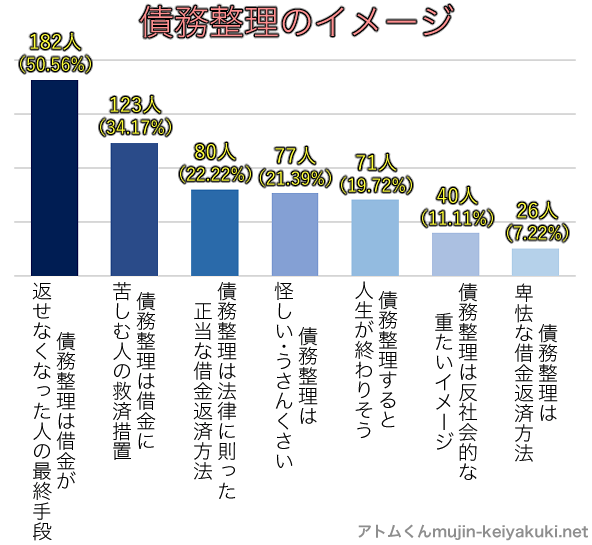

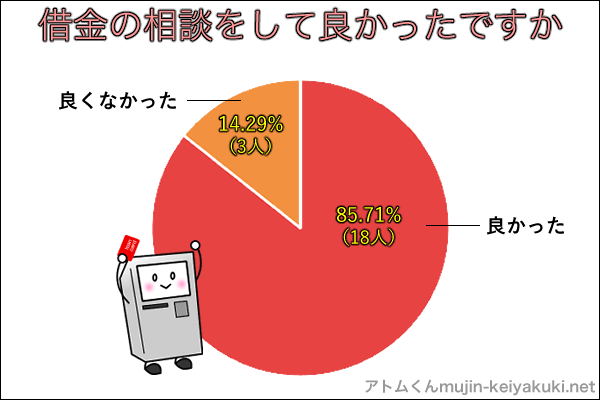

その理由は明快で、自己破産に限らず債務整理は圧倒的に相談しにくい。自己破産は世間的にどうしてもマイナスイメージが付き纏いますので、相談しにくいのも無理はありません。しかし、こちらもデータからの抜粋ですが、実際に借金の相談を行った方が良いと感じた人は全体の85.71%にのぼるのです。

これまで挙げたデータをから何が言えるのかというと、自己破産をする人は「世間的なイメージからなかなか相談することができず1人で悩みを抱えるが、相談することによって心が楽になる」という特徴があるのです。

とはいえ、自己破産について打ち明けるのはかなり勇気がいる行動かと思います。

ですのでこの記事では、自己破産を検討している人が少しでも相談しやすくなるように、自己破産を検討するときに大切なことを可能な限りまとめてみました。実際に自己破産を行った人の経験談もまとめておりますので、自己破産を検討している人はぜひ読んでみてください。

そもそも自己破産とは

相談する前に勉強しておいた方が良い理由

では早速、そもそも自己破産とは何かについて解説していきましょう。なぜ自己破産について知っておく必要があるのかというと、債務整理は世間的なイメージから、お金に困った時の最終手段として捉えられてしまっているから。

引用:債務整理は最終手段というイメージが50.56%!債務整理のイメージ調査をしてみた件

しかし債務整理・自己破産を相談するタイミングが遅れると、それはそれで周りに迷惑がかかってしまいます。少しでも判断が遅れないように、自己破産について正しい知識をつけておきましょう。

自己破産とは何か

では自己破産とは何でしょう。まず法律的な側面からお伝えすると、自己破産とは「破産法」の2条11項に記載されている「支払不能」という状態になった場合、「非免責債権」を除いた、全ての借金を帳消しにする制度のことです。ごく簡潔にまとめると、「何らかの理由で借金が返すことが不可能になったので、借金をゼロにしていただく手続き」のことです。

ここで気になるのはおそらく下記の2点かと思われます。

- 「支払い不能」とはどういう状態を指すのか

- 「非免責債権」とは何か

では具体的に解説していきましょう。

「支払不能」とはどういう状態

では「支払不能」とはどういう状態でしょう。実際に「破産法」2条11項を見てみると、「支払不能」とは、「債務者が、支払能力を欠くために、その債務のうち弁済期にあるものにつき、一般的かつ継続的に弁済することができない状態」のことを指します。

かなり難しい言葉が並ぶため、簡単にすると「何らかの理由で借金が返せる状態ではないため、期限が決まっている借金が継続的に返済できない状態」ということです。

ではどうやったら「支払不能」と認められるのか。また認められないのはケース(免責不許可自由)はどのような場合なのか。

ちなみに自己破産を正しく理解していない場合に起きるのが、適切に手続きすれば自己破産できるのに、調べないで諦めてしまうケース。具体的にお伝えすると、「ギャンブル」「極度の浪費」「詐欺的な借入れ」「奨学金」は免責不許可事由に該当されません。これらの借金は自己管理能力に左右されるため、自己破産できないと思われがちですが、そんなことは全くないのです。ですので調べず自己破産を諦めてしまっている方はぜひ下記の記事を読んでみてください。

「非免責債権」とは何か

次に非免責債権とは何でしょう。非免責債権とは簡潔にいうと「債務の支払免除が認められない借金」のことを指します。こちらは「破産法」の253条にまとめられています。

非免責債権の具体例をあげると、税金、国民健康保険の保険料、国民年金の保険料、重大な損害を与えてしまったケース、扶養義務が生じるケースです。納税や扶養に関しては国民の義務ですので、何となくイメージが付くと思いますが、重大な損害を与えてしまったケースはイメージが付きにくいと思います。自己破産ができないケースに関しては下記の記事でまとめていますので、気になる方はぜひ読んでみてください。

このように自己破産を行うためには、自己破産が行うための要件が必要となるのです。

自己破産のメリット・デメリット

では自己破産の要件に関してある程度理解ができましたら、次は自己破産のメリット・デメリットについて理解を進めていきましょう。

「債務整理の森」編集部が考える自己破産のメリット・デメリットはこのような内容です。

メリット

- ほぼすべての債務をゼロにすることができる

- 「免責不許可事由」があっても実際に不許可となることは少ない

- 債権者から恫喝されない

デメリット

- 自身の資産が処分される

- ブラックリストに入る

- 連帯保証人に債権が移動する

- 大きなお金を扱う仕事に就くことができない(弁護士・司法書士・保険・金融業など)

- 新たな借り入れ、クレジットカード、分割払いなどができない

- 官報に掲載される

もちろん借金が全てゼロになるのは嬉しいことですが、もちろんデメリットも存在します。これらのデメリットを把握することで、さらに相談するべきか、否か、の判断が付きやすいと思いますのでしっかり把握しておきましょう。詳しくは下記の記事にまとめておりますので、この記事を読み終わったらぜひ読んでみてください。

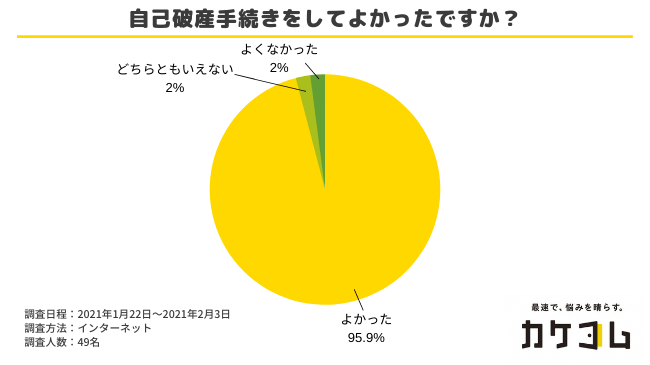

ちなみにこのデメリットを見てみると、自己破産を行うのは相当リスクが高いように思えます。しかしデータで見ると反対なのです。株式会社カケコムが調査したデータによると、「自己破産してよかったですか?」の質問に対して「よかった」と答えた割合は95.9%と非常に高い割合なのです。

やはり自己破産はどうしてもデメリットを恐れるあまり、相談がしにくいですが、誠実にデメリットを向き合うことによって良かったと思う人も多いのです。

自己破産手続きの主な流れ

ここまで読み進めるとだいぶ自己破産に関して理解が深まってきたかと思います。では実際に自己破産はどのように実行されるのでしょうか。

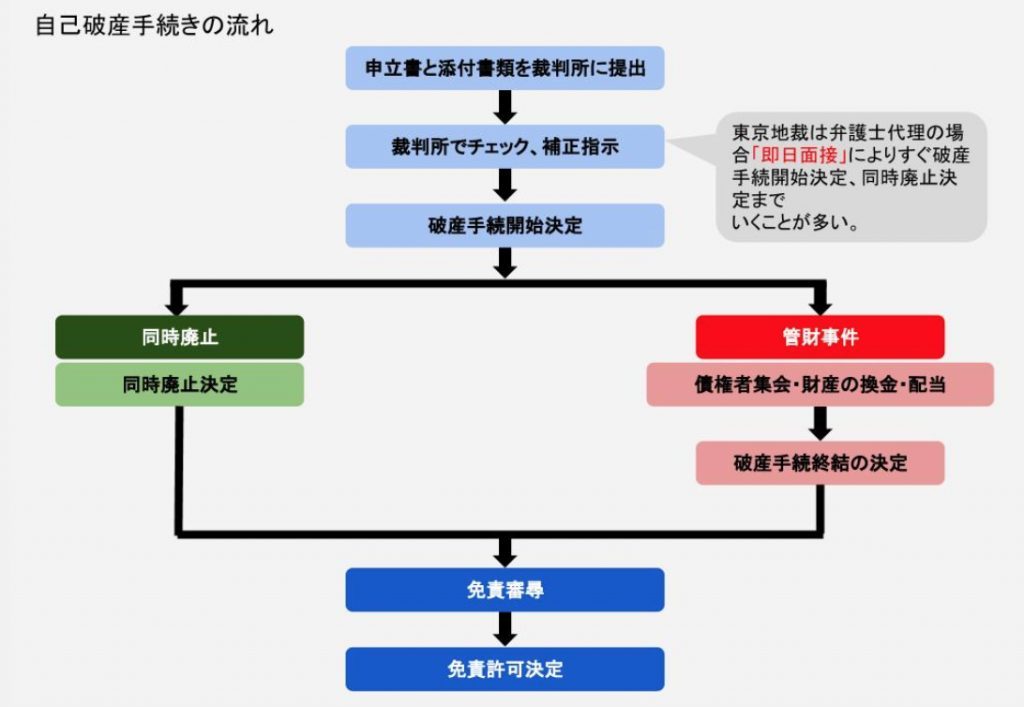

自己破産手続きは主に下記の流れを踏みます。

この図を見てみると、自己破産は大きく分けて二種類の手続きのうち、どちらかを行います。

- 同時廃止

- 管財事件

それぞれどのような手続きなのでしょうか。

同時廃止

同時廃止とは何かについて、解説する前に「破産手続きの目的」について解説していきたいと思います。破産手続きの目的がわかっていないと同時廃止の理解が難しいからです。破産法第一条の総則によると、「破産手続きの目的」は下記の2つです。

- 債権者その他の利害関係人の利害及び債務者と債権者との間の権利関係を適切に調整し、もって債務者の財産等の適正かつ公平な清算を図る

- 債務者について経済生活の再生の機会の確保を図る

簡単にまとめると「債権者にできる限りの配当をすること」を目的としていると思っていただければ結構です。

前述したように破産手続きの目的は「債権者にできる限りの配当をすること」なのですが、自己破産の特性上、財産はほとんどない場合が多いため、「ほとんどの方は配当は行わずに、そのまま免責の手続き」を取ります。このパターンのことを「同時廃止」と呼びます。

管財事件

反対に、もし債務者に財産があった場合や、「免責不許可自由」といい、詐欺的な借り入れや、多額のギャンブルがあった場合は、詳しい調査を行うために裁判所が破産管財人を選任します。このことを「管財事件」と呼びます。

免責不許可事由に関しては下記のページで詳しくまとめていますので、気になる方はぜひ読んでみてください。

破産手続きの目的は、「債権者にできる限りの配当をすること」ですので、管財事件が多いように思えますが、ほとんどの場合は同時廃止の手続きを取ります。

同時廃止か管財事件のどちらで手続きを行うのか、によって調査期間の関係上、費用が大きく変わりますので、詳しく調べたい方は下記の記事で学習することをお勧めします。

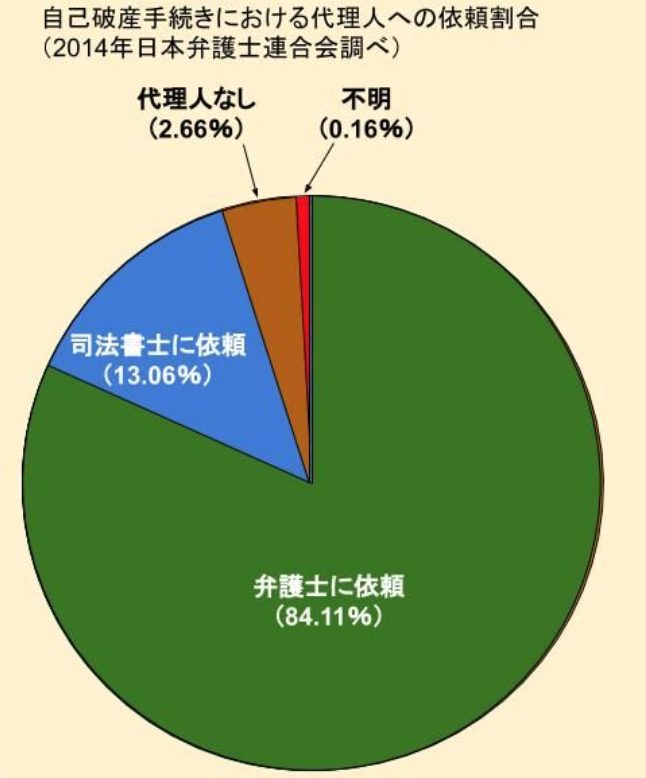

弁護士は必ず必要なのか

破産手続きを行う時は、必ず弁護士が必要なように思われますが、実は債務者自身でも破産手続きが可能なのです。しかしほとんど方が弁護士や司法書士に依頼をかけています。

なぜ破産を検討する方は弁護士・司法書士に依頼するのでしょうか。主な理由としては下記の内容によるものです。

- 全ての債権者からの取引履歴を取り寄せて、利息引き直しの計算を行うのが非常に大変。

- 陳述書の文章がうまく書けない。

- 免責審尋などで裁判官の質問にどう対応すればよいか迷う。

もちろんこれらの内容は全てご自身で行えますが、陳述書の文章があまりにも稚拙だと、裁判所から受け入れてもらえないこともあり得ます。また利息計算に慣れていないと、高すぎる利息を払っていて自己破産する必要がなかったことにすら気づけません。

弁護士・司法書士に頼むと費用がかかることは否めないですが、法律の知識がない状態で自己破産を行った挙句、返って損をするケースの方が可能性としては高いので、よほど法律知識に精通していない限り、弁護士・司法書士にお願いすることが無難でしょう。

もっと具体的に弁護士にお願いするメリット・デメリットを知りたい場合は下記の記事をご覧ください。

自己破産手続きには弁護士が必要?期間と流れ・弁護にお願いするメリットを解説

自己破産費用はどれくらいかかるのか

自己破産の流れ・弁護士にお願いする意義をお伝えしたところで、次は自己破産にかかる費用に関して解説していきます。

先に結論からお伝えすると、自己破産の費用は、主に3カテゴリに分類されます。

- 相談料(借金問題を相談したときにかかる費用)

- 着手金(弁護士に依頼したときに最初に払う費用)

- 実費(印紙代・官報報告費用等)

おそらく気になるのは金額感かと思いますが、前述させていただいた「同時廃止」か「管財事件」かによって大きく異なります。

大まかな相場感によると、同時廃止の場合だと25〜35万円、管財事件の場合だと50〜100万円かかります。管財事件になると、そもそも実費部分が非常に高くなり「管財予納金」によって20~50万円ほど追加されます。もちろん調査する量も増えるので弁護士費用も高くなります。

相談料・着手金・実費それぞれの詳細を知りたい場合は、下記の記事で詳しくまとめておりますので気になる方はぜひ読んでみてください。

自己破産の経験者の情報を見て学びましょう

ここまで読めば、自己破産の概要はある程度把握できたかと思います。これまで学んできたことを踏まえて、次は実際に自己破産をした人の経験談を見てみましょう。債務整理の森では様々な自己破産の経験談をまとめています。もちろん自己破産してよかったケースもまとめておりますが、反対に自己破産して失敗したケースもありますので、様々な経験談を覗いてみてください。

自己破産してよかったケース

最初にご紹介させていただくのが自己破産して良かったと語っているケース。神経症を患ってしまったことにより、クレジットカード3枚から240万円の借金。さらに父親の借金300万円の肩代わりをすることになり、借金の総額が540万円に。

そのような状況からどうやって自己破産に踏み切ったのか、また自己破産を決断してからどのようなプロセスを踏んだのか、自己破産する上でのアドバイスなど、経験者だから語れるアドバイスをまとめていますので気になる方はぜひ読んでみてください。

自己破産して後悔したパターン

次にご紹介させていただくのが自己破産して後悔したケース。今回はバブル崩壊により、今まで借りていた金額が返せなくなり、消費者金融や闇金からお金を借りるしかないというところまでいってしまったケースです。

そこで弁護士の方と相談し、自己破産することを決断したのですが、自己破産は財産を全て失う手続きなので、両親の預貯金や自宅なども失う可能性もあるのです。

このように、色々調べてみると自己破産以外の債務整理の方法があったのでは?と疑問が残るケースもあるのです。その中で今回の方は何を学んだのか。気になる方はぜひ読んでみてください。

弁護士を選ぶ時の体験談

自己破産の場合、ほとんどの方が弁護士・司法書士と二人三脚で取り組みます。そこで大切になるのが弁護士の選び方。

今回は、うつ病で11社の借金を自己破産した経験談。うつ病で焦っていたこともあり、近くの大きな事務所に相談。しかし実際に対応いただけたのは基本的に事務の方で、弁護士先生とお話する機会は非常に少なかったとのこと。

相談しにくい事柄であることは、充分理解しておりますが、1件だけではなく多くの話を聞かれることをおすすめと語るケースが大半です。今回はその典型例ですので、気になる方はぜひ読んでみてください。

弁護士の選び方

これまででまとめさせていただいた経験談にもあるように、自己破産は決断を焦らず、様々な見解を集めることが重要です。そこでこの章では、債務整理の森がおすすめする法律相談事務所をご紹介します。

債務整理の森では、各法律事務所への訪問インタビューを実施しておりますので、相談前に一度読んでみることをおすすめします。

サンク総合法律事務所

- 無料相談の対応が非常に親切

- 分割払い・後払いも対応

- 債務整理に特化した実績

- 月間600件以上

- 積立開始後すぐ着手

- 土日、深夜でも相談可能

- 全国対応

- 初期費用0円

編集部による電話取材においても大変親切な対応であったことだけではなく、支払い状況が困難な利用者に対し、分割・後払いに対応している・納得いくまで無料相談をしてくれる点などから、まずはサンク総合法律事務所に相談をしてみてはいかがでしょうか。

| サンク総合法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 24時間営業 | 〇 | 〇 | ◎ |

ひばり法律事務所(旧:名村法律事務所)

- 初期費用0円

- 債務整理案件に注力している弁護士が複数人所属

- 債務整理1社でも対応可能

- 電話相談可能

- 全国対応

- 25年以上弁護士活動をしているベテランの弁護士が所属

ひばり法律事務所は、東大法学部出身の名村弁護士が代表を務める、債務整理や過払い金請求に注力している事務所です。 ひばり法律事務所は、全国どこでも対応可能で、何度相談しても費用がかからないという点も嬉しいポイントです。

また、代表の名村弁護士は、弁護士として25年以上の実績を持っているという点も安心できるポイントでしょう。

| ひばり法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 10:00~18:00 | 〇(事前予約のみ) | 〇 | ◎ |

東京ロータス法律事務所

- 全国無料出張面談

- 料金が自慢

- 分割、後払いにも対応

- 土日も相談可能

- 匿名相談可能

初回の相談費用を無料としているだけでなく、電話の問い合わせによる電話料もかからないと、大変丁寧な対応で知られる事務所の一つです。

| 東京ロータス法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 平日9:00~19:00 土日祝日10:00~18:00 |

〇 | 〇 | ◎ |

アース法律事務所

アース法律事務所は、元裁判官で弁護士歴30年以上のベテラン弁護士が代表弁護士を務めていますので、経験・実績共に申し分のない事務所です。

万が一、訴訟になった場合であっても安心して任せることができます。

フリーダイヤルがあり、事務の方が大変丁寧に対応してくれるので相談するのが苦手な方も安心して連絡できる事務所です。

また、即日の相談にも対応しており、その日に依頼することが可能というのは、とても魅力的です。まずは、電話かメールで無料相談してみてください。

| アース弁護士事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 10:00〜19:00 | 〇(事前受付のみ) | 〇 | ◎ |

司法書士法人杉山事務所

司法書士法人杉山事務所の最大の特徴は、「圧倒的な債務整理の実績」です。

週刊誌が行った調査で過払い金実績総額日本一を獲得した実績もあります。

大手貸金業者、クレジット会社をはじめ、様々な金融会社を相手として過払い金請求をした実績があり、現在でも毎月3,000件以上の相談件数を受けている事務所です。

| 司法書士法人杉山事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 9:00〜19:00 | 〇 | 〇 | ◎ |

調査方法について

今回ご紹介した弁護士事務所・司法書士事務所の調査については、直接電話相談を行ない、以下の項目で「おすすめできる」と判断した事務所を掲載しております。

- 債務整理の専門性や実績

- 無料で相談ができるかどうか

- 弁護士報酬の支払い方法

- スピーディに対応してもらえるか

- 専門家(弁護士・司法書士)と直接話ができるか

調査方法の詳細について、詳しく知りたい方はこちらをお読みください。

以上、当社独自の無料相談調査結果に基づいた本当におすすめできる法律事務所(弁護士・司法書士)の一覧となります。

電話相談の内容と体験者の口コミについては、各社口コミページから事務所ごとの内容をご覧ください。また、支払い方法を重視して事務所を選びたい方はこちらの記事もご確認ください。

無料匿名で相談したい場合

当サイトでおすすめしている事務所を掲載・ご紹介しましたが、「まだ債務整理を依頼するかわからない」という段階であれば、匿名相談ができる司法書士法人みつ葉グループがおすすめです。

「借金について誰に相談すればいいかわからない」

「まだ債務整理をするかもわからない」

「とりあえず匿名で借金関連の相談をしたい」

「自分がどうしたらいいのか教えて欲しい」

こういった段階であれば、友人や家族、インターネットの相談サイトに聞いてみるよりも専門家の匿名相談に聞いた方が確実な回答をもらえます。

この記事を読まれている皆様はそれぞれ置かれている状況も異なるかと思いますが、まずはいち早く専門家に相談し、解決策を一緒に考えるという選択肢をとることをおすすめします。「匿名相談」ですので、気軽に依頼できるという点でもメリットは大きいでしょう」

自己破産の手続きで一番大切な考え方とは

以上、自己破産手続きに関して知って欲しいことや弁護士の探した方、経験談等をまとめていきました。最後にお伝えしたいのが、自己破産手続きで一番大切な考え方は、「正しい知識を身につけ、複数の見解を早めに集めること」です。

債務整理の森では自己破産経験者の様々なアドバイスを受ける機会が多いのですが、「自己破産をもっと早くすれば良かった」や「自己破産をするのをやめておけばよかった」と後悔する人の特徴は下記のようなケースが多いのです。

- 自己破産を知らなすぎて、判断が遅くなった

- 紹介に頼って様々な意見を聞かなかった

- 自己破産そのものが怖くて判断が遅れてしまった

また判断が遅れてしまう要因、様々な意見を聞きにくい要因としては挙げられるのが、そもそも自己破産に関する知識を間違って理解してしまうためでもあるのです。自己破産に関する正しい知識は「債務整理の森」の自己破産記事や、この記事内で紹介させていただいた、詳細情報を読み込めば自然と詳しくなることができるでしょう。

もしある程度自己破産について詳しくなれたら、恥ずかしがらずに複数の弁護士事務所に相談してみてください。

少しでも債務整理を検討している方の未来が明るくなることを願っております。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...